Методология расчета налоговой нагрузки с целью минимизации налоговых рисков

Журнал: Научный журнал «Студенческий форум» выпуск №23(74)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №23(74)

Методология расчета налоговой нагрузки с целью минимизации налоговых рисков

Аннотация. В статье на основе имеющейся информации, приведенной налоговым органом и предложений, сделанных в научно-исследовательских методиках, разрабатывается методология расчета налоговой нагрузки. Автор статьи считает, что данная методология является наиболее приближенной к расчетам Федеральной Налоговой Службы при планировании выездных налоговых проверок, и рекомендует ее применение налоговым службам предприятий.

Abstract. In the article, based on the available information provided by the tax authority and proposals made in research methods, the methodology for calculating the tax burden is developed. The author of the article believes that this methodology is the closest to the calculations of the Federal Tax Service when planning on-site tax audits, and recommends its application to the tax authorities of enterprises.

Ключевые слова: Налоговая нагрузка, планирование налоговых проверок, доходы, косвенные налоги, налог на прибыль, налог на добавленную стоимость, налог на доходы физических лиц.

Keywords: Tax burden, planning tax audits, income, indirect taxes, income tax, value added tax, personal income tax.

Проблема отсутствия единой методологии для исчисления налоговой нагрузки сегодня является одной из самых дискуссионных. Несмотря на схожесть мнений экономистов, относительно экономической сущности этого показателя, которая сводится к изъятию части дохода налогоплательщика за определенный период в пользу государства через систему налогов и сборов, единого мнения относительно формирования числителя и знаменателя этого показателя все еще нет. На законодательном уровне понятие и порядок определения налоговой нагрузки также четко не определены, хотя именно этот показатель в сравнении со среднеотраслевыми учитывает налоговый орган при принятии решения о включении организации в план выездных налоговых проверок.

С целью исключения налогового риска (попадания в план выездных налоговых проверок), организациям следует осуществлять самоконтроль налоговой нагрузки и не допускать значительного отличия этого показателя от среднеотраслевого значения.

С целью формирования методологии расчета налоговой нагрузки организации, рассмотрим более подробно информацию, приведенную налоговым органом и предложения, сделанные в научно-исследованных методиках.

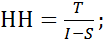

Укрупненная методика расчета налоговой нагрузки содержится в Информации[1] ФНС России «О расчете налоговой нагрузки с помощью специального калькулятора на сайте ФНС России» от 25.02.2019. В соответствии с этим документом, налоговая нагрузка рассчитывается как отношение уплаченных налогов (без агентских платежей) к доходам организации по отчету о финансовых результатах. Налоговый орган поясняет, что показатель налоговой нагрузки рассчитывается в целом по организации, включая все обособленные подразделения и не включая доходы от участия в других организациях. Таким образом, укрупненную формулу расчета налоговой нагрузки можно представить следующим образом:

(1)

(1)

где T – величина уплаченных налогов (без агентских платежей);

I – величина доходов;

S – величина доходов от участия в капитале других юридических лиц.

Данную формулу необходимо конкретизировать, а именно определить, какие доходы и какие уплаченные организацией налоги необходимо включить в знаменатель и числитель формулы соответственно.

Проведенное исследование научных публикаций показало, что в научной сфере на сегодняшний момент не существует единого мнения относительно перечня налогов, сборов, а также прочих платежей в пользу бюджета государства, которые необходимо включать в числитель при расчете налоговой нагрузки.

Ряд экономистов считают, что необходимо учитывать все налоги, включая налог на доходы физических лиц (НДФЛ), аргументируя свою позицию тем, что любой налог влияет на деятельность организации. Однако этот подход противоречит Информации ФНС России, поскольку организация, согласно Налоговому Кодексу РФ, в части уплаты НДФЛ является налоговым агентом[2].

Следующее противоречие возникает относительно включения в состав числителя косвенных налогов. Некоторые специалисты считают, что косвенные налоги необходимо учитывать при расчете налоговой нагрузки, поскольку они влияют на хозяйствующие субъекты[3], остальные предлагают исключить НДС из расчета анализируемого показателя, поскольку налог является нейтральным по отношению к финансам организации и перекладывается на покупателя[4].

По мнению автора, некорректно утверждение, что НДС не влияет на финансы предприятия, поскольку обязательства по уплате налога возникают раньше получения выручки за реализацию продукции, а следовательно, приводит к дополнительным затратам и сокращению ликвидности организации. Таким образом, косвенные налоги по мнению автора необходимо включать в числитель при расчете налоговой нагрузки.

Однако справедливо заметить, что внесенный в бюджет НДС в конечном счете представляет собой разницу между суммой налога, уплаченной организацией при продаже товара, и суммой, полученной от поставщика в цене товарно-материальных ценностей. Таким образом, чтобы налоговая нагрузка не была завышенной, числитель показателя необходимо уменьшить на сумму НДС, возмещенного организации из бюджета.

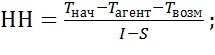

Из вышеизложенного следует следующая модификация формулы (1):

(2)

(2)

где ![]() – сумма начисленных обязательных платежей за отчетный период, плательщиком которых является организация;

– сумма начисленных обязательных платежей за отчетный период, плательщиком которых является организация;

![]() – сумма начисленных обязательных платежей за отчетный период, возникших у организации при исполнении функции налогового агента

– сумма начисленных обязательных платежей за отчетный период, возникших у организации при исполнении функции налогового агента

![]() – суммы возмещения за отчетный период.

– суммы возмещения за отчетный период.

Рассмотрим знаменатель модифицированной формулы. Особое внимание при расчете знаменателя налоговой нагрузки необходимо уделить определению величины дохода налогоплательщика. Среди исследователей в данной области нет единого мнения о том, какие доходы необходимо включать в эту категорию. Некоторые экономисты считают, что налоговую нагрузку на предприятии необходимо оценивать только по отношению к выручке от реализации. Другие включают в расчет данного показателя внереализационные доходы.

По мнению автора статьи, в расчет дохода следует также включить сумму убытков прошлых лет, которая влияет на снижение налоговый базы в отчетном периоде.

К величине доходов от участия в капитале других юридических лиц относятся чистые дивиденды, а также стоимость имущества, полученного при выходе из общества или при его ликвидации. Данные доходы отражаются по строке 2310 «Доходы от участия в других организациях» Отчета о финансовых результатах [2].

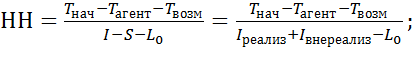

Таким образом, рекомендуемую формулу для расчета налоговой нагрузки, а также оценки ее соответствия среднеотраслевым показателям автор представляет следующим образом:

(3)

(3)

где ![]() – сумма убытков прошлых лет;

– сумма убытков прошлых лет;

![]() – величина доходов от реализации за отчетный период;

– величина доходов от реализации за отчетный период;

![]() – величина внереализационных доходов организации за отчетный период.

– величина внереализационных доходов организации за отчетный период.

Использование данной формулы для расчета налоговой нагрузки организации позволит максимально приблизить полученный результат к расчетам, используемым Федеральной Налоговой Службой. Поскольку ФНС использует методику расчета налоговой нагрузки при планировании выездных налоговых проверок, контроль над значительным отклонением полученного результата от среднеотраслевых показателей является важной задачей налоговой службы предприятия для нивелирования и минимизации налоговых и правовых рисков.

[1] О расчете налоговой нагрузки с помощью специального калькулятора на сайте ФНС России // Официальный сайт компании "КонсультантПлюс" URL: http://www.consultant.ru/document/cons_doc_LAW_318891/ (дата обращения: 17.05.2019).

[2] "Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ (ред. от 01.05.2019) (статья 226) // Официальный сайт компании "КонсультантПлюс" URL: http://www.consultant.ru/document/cons_doc_LAW_28165/ecfd690acbabfd266e9d5c4ac0275726d4d0a7c1/ (дата обращения: 19.05.2019).

[3] Литвин М.И. Налоговая нагрузка и экономические интересы предприятий // Финансы. 2012. №5. - С. 29-31.

[4] Чиканова Ю.А. Сравнительный анализ методик расчета налоговой нагрузки предприятий // Молодой учёный. 2018. №44. - С. 94-96.