ВВЕДЕНИЕ ПРОГРЕССИВНОЙ СТАВКИ НДФЛ

Секция: 11. Экономика

лауреатов

участников

лауреатов

участников

II Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

ВВЕДЕНИЕ ПРОГРЕССИВНОЙ СТАВКИ НДФЛ

Налоги относятся к числу ключевых инструментов государственной политики. Они затрагивают самые важные стороны жизни человека и общества, а сам процесс разработки налогового законодательства неразрывно связан с острыми противоречиями и компромиссами.

Важнейшим из существующих элементов налоговой системы является налогообложение доходов населения, поскольку именно объем свободных наличных денежных средств определяет уровень платежеспособного спроса, что приводит к изменению количества представленных на рынке товаров и услуг. Поэтому грамотное и справедливое налогообложение доходов граждан является одним из центральных вопросов налоговой политики [6].

Впервые вопрос о введении подоходного налога возник в России в 1907 г.

Проект подоходного налога был представлен на рассмотрение Думы в 1907 г., но принят лишь в 1916 г. Это был единственный из всех налогов, который предстояло взимать не с коллективных налогоплательщиков, а с суммы личных доходов отдельных индивидов.

Налогообложение доходов было дифференцированным по прогрессивным ставкам. В 1916 г. максимальная ставка составляла 12,5 %. Первоначально правительство предусматривало установить минимальную сумму необлагаемого дохода в 1000 руб., что в 1912 г. означало бы, что большинству населения подоходный налог не грозит. Инфляция военного периода резко увеличила число людей, чей доход равен или больше 1000 руб., а государственный совет понизил минимальный уровень дохода до 750 руб. с целью охватить налогом как можно большую часть населения.

Но в планы правительства вмешалась сначала Февральская, а затем и Октябрьская революция, и Закон от 06.04.1916 о подоходном налоге фактически не вступил в действие.

В годы Советской власти поступления в бюджет от подоходного налога не имели существенного фискального значения, составляя всего 5—6 % доходов государственного бюджета, включавшего в себя доходы бюджетов всех уровней власти. Большинством трудящихся уплата налога производилась по пониженным ставкам, которые колебались от 8,2 до 13 %. При этом отдельные категории рабочих и служащих были освобождены от уплаты подоходного налога, в том числе колхозники, военнослужащие. Доходы остальных физических лиц, которые занимались так называемой индивидуальной трудовой деятельностью, облагались по особо высоким ставкам, достигавшим для кустарей и ремесленников 81 %, а по гонорарам авторов произведений науки и искусства — 69 %. Можно сказать, что подоходное налогообложение характеризовалось в это время отсутствием одного из принципов налогообложения — равенства плательщиков перед законом. Однако не будем забывать, что это происходило в условиях централизованной экономики.

Таким образом, в условиях осуществления командно-административного типа экономики налоги, в том числе подоходный налог, не играли особой роли при формировании бюджета страны. Лишь в условиях рыночной экономики налоги приобретают главенствующую роль в финансовом обеспечении деятельности государства [5].

До 2001 г. в России действовала прогрессивная ставка налогообложения доходов трудоспособного населения НДФЛ (табл. 1, 2).

Таблица 1.

Ставки подоходного налога с доходов, полученных с 01.01.1998 [2]

Размер облагаемого дохода |

Ставка налога |

До 20 000 руб. |

12 % |

От 20 001 до 40 000 руб. |

2400 руб. + 15 % с суммы, превышающей 20 000 руб. |

От 40 001 до 60 000 руб. |

5400 руб. + 20 % с суммы, превышающей 40 000 руб. |

От 60 001 до 80 000 руб. |

9400 руб. + 25 % с суммы, превышающей 60 000 руб. |

От 80 001 до 100 000 руб. |

14 400 руб. + 30 % с суммы, превышающей 80 000 руб. |

От 100 001 руб. и больше |

20 400 руб. + 35 % с суммы, превышающей 100 000 руб. |

Таблица 2.

Ставки подоходного налога с доходов, полученных с 01.01.2000 [3]

Размер облагаемого дохода |

Ставка налога |

До 50 000 руб. |

12 % |

От 50 001 до 150 000 руб. |

6000 руб. + 20 % с суммы, превышающей 50 000 руб. |

От 150 001 и выше |

26 000 руб. + 30 % с суммы, превышающей 150 000 руб. |

Предлагаемая градация шкалы подоходного налога в 2000 г. была значительно упрощена по сравнению с 1998 г. — с шестиуровневой шкалы до трехуровневой. Однако минимальная ставка налогообложения сохранилась на прежнем уровне — 12 %.

Введение пропорциональной ставки налогообложения подоходным налогом рассматривалось Правительством как временная мера, направленная на легализацию доходов граждан. По расчетам фонда «Бюро экономического анализа», средняя фактическая ставка подоходного налога в 1998—2000 гг. находилась на уровне 5 %, в то время как минимальная ставка была равна 12 %. Это означает, что степень уклонения от уплаты подоходного налога была достаточно высокой [5].

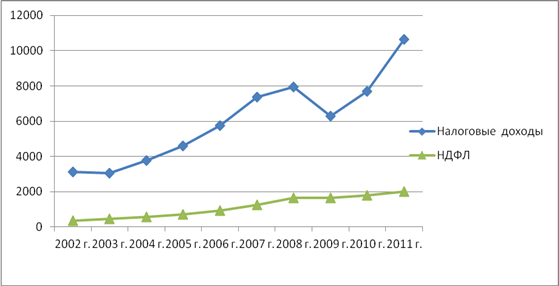

В первую очередь введение пропорциональной ставки было направлено на увеличение поступлений НДФЛ в бюджет за счет вывода доходов населения из «тени» (см. рис. 1).

Рисунок 1. Поступления НДФЛ в консолидированный бюджет в динамике

Как видно из рис. 1, поступления НДФЛ в консолидированный бюджет в 2002—2011 гг. имели положительную динамику. Однако некоторые эксперты не связывают данный факт с введением пропорциональной шкалы подоходного налога.

В настоящее время порядок расчета, взимания и уплаты налога на доходы физических лиц регламентируется гл. 23 Налогового Кодекса Российской Федерации. Единая ставка в 13 % была установлена в 2001 г. [1]. На схожих принципах построено налогообложение граждан в таких восточноевропейских государствах, как Беларусь (ставка 12 %), Молдова (ставка 20 %), Болгария (ставка 10 %), Румыния (ставка 16 %).

За время применения плоской шкалы НДФЛ в России накоплен определенный опыт, но относительно эффективности введения пропорциональной ставки существовали различные мнения.

По мнению Международного валютного фонда (МВФ), рост собираемости НДФЛ в России связан, в основном, с ростом цен на энергоносители, а отнюдь не с результатом реформы 2001 г. Также МВФ ставит под сомнение эффективность применения плоской шкалы подоходного налога в условиях международного движения капиталов. Фонд обращает внимание на «трудности, которые испытывают теперь почти все страны при обложении налогом доходов при международном движении капиталов». В этих условиях, возможно, в будущем некоторым странам придется отказаться от единой ставки налога и привязать ее к уровню доходов людей, делает вывод МВФ.

Данный налог является прямым, поскольку конечным его плательщиком признается физическое лицо, получающее доходы от источников как в Российской Федерации, так и за ее пределами. Объектом обложения является специальным образом определенный доход налогоплательщика — физического лица, выраженный в денежной форме.

Налог на доходы физических лиц является также регулирующим налогом, что указывает на его большое значение для регулирования экономики и формирования доходной части бюджетов разных уровней. Доля налога в доходах консолидированного бюджета РФ занимает третье место после налога на прибыль и налога на добавленную стоимость, составляя около 10 %.

НДФЛ также составляет внушительную часть бюджетов отдельных регионов. Обратимся к статистике Красноярского края: в прошедшем 2012 году поступления в краевой бюджет составили 28513659,6 тыс. руб., что занимает около 24 % от общих налоговых и неналоговых поступлений. Согласно прогнозам Федеральной службы государственной статистики, в текущем 2013 году доля НДФЛ в бюджете Края составит 25,1 % (31640164,2 тыс. руб). В грядущем 2014 году ожидается уменьшение доли налога на доходы физических лиц в краевом бюджете до 24,7 %. В денежном выражении данные поступления составят 34733163.8 тыс. руб.

В практике мирового налогообложения преобладает прогрессивная шкала подоходного налога. Опыт большинства стран свидетельствует, что прогрессивная шкала налогообложения доходов физических лиц позволяет изымать сверхдоходы и возвращать эти средства в оборот путем создания новых рабочих мест и социальных выплат. Например, в США максимальная ставка подоходного налога на граждан равна 35 % (в связи с кризисом увеличена до 39 %), в Великобритании — 40 % (в связи с кризисом увеличена до 50 %), во Франции — 40 %, в Нидерландах — 52 %. Китай демонстрирует успешную девятиступенчатую прогрессивную шкалу подоходного налога от минимальной ставки 5 % до максимальной 45 %. При этом в бюджетах этих стран поступления НДФЛ занимают доминирующее положение, достигая 40 — 60 % в общей сумме налоговых доходов.

Плавающая ставка подоходного налога позволяет перераспределять налоговую нагрузку на население. Многие страны (Германия, Италия, Эстония) установили нулевую ставку на низкие доходы своих граждан (в среднем до €8 тыс. в год). Фиксированная ставка в основном используется на постсоветском пространстве.

Мировой опыт также подтверждает преимущество прогрессивной шкалы налога: ни одна из ведущих стран мира не последовала примеру России и не стала вводить плоскую шкалу налогообложения. В подавляющем большинстве развитых стран ставка налога на лиц с наивысшими доходами составляет около 45 % (см. табл. 4).

Таблица 3.

Размер ставок НДФЛ в странах мира [7]

|

Аргентина |

9—35 % |

Канада |

15—29 % |

США |

0—35 % |

Австралия |

17—47 % |

Испания |

24—43 % |

Сингапур |

3,5 %—20 % |

Бразилия |

15—27,5 % |

Китай |

5—45 % |

Швеция |

0—56 % |

Германия |

14—45 % |

Мексика |

0—28 % |

Франция |

0—41 % |

Дания |

38—59 % |

Норвегия |

28—51.3 % |

ЮАР |

24—43 % |

Израиль |

10—47 % |

Россия |

13 % |

Япония |

5—40 % |

Считается, что плоская шкала характерна для стран со слабой экономикой и неэффективной налоговой системой.

Сторонники считают, что необходимость введения прогрессивной шкалы НДФЛ обусловлена тремя основополагающими факторами.

Первая причина — сложившиеся экономические условия России позволяют провести реформирование налоговой системы как минимум в целях гармонизации с налоговыми системами европейских стран.

Вторая причина введения прогрессивной шкалы налогообложения — резкое падение доходов бюджетов субъектов Российской Федерации, угрожающее их финансовой устойчивости [5].

Введение прогрессивного налогообложения позволит регионам аккумулировать доходы, которые фактически будут отражать уровень экономического благосостояния региона. В течение 10 последних лет увеличивалась зависимость регионов от финансовых перечислений из федерального центра. Если еще в 2004 году безвозмездные перечисления составляли менее 10 % бюджетных доходов в регионах, то по итогам 2011 года среди регионов, где больший вклад в рост суммарных доходов бюджетов внесли безвозмездные поступления, главным образом, от федерального бюджета, можно выделить Кабардино-Балкарскую Республику и Республику Алтай, у которых на фоне роста суммарных доходов бюджетов собственные доходы сократились. Собственные доходы также сократились в Еврейской автономной области, однако в данном субъекте РФ сократились и безвозмездные поступления. Помимо названных регионов, более 70 % в суммарный рост доходов консолидированных бюджетов безвозмездные поступления внесли в Чеченской республике, Камчатском крае, Республике Дагестан, Ставропольском крае. Еще у 10 регионов вклад безвозмездных поступлений в рост суммарных доходов находится в диапазоне от 50 % до 70 %. В 2011 году в 50-ти регионах доля безвозмездных поступлений в структуре доходов консолидированных бюджетов снизились, а еще у 10-ти осталась на прежнем уровне (рост менее 1 процентного пункта). Лидерами по снижению доли безвозмездных поступлений и, соответственно, по росту доли собственных доходов являются Сахалинская и Ярославская области [8].

Отчасти такая динамика связана с централизацией налоговой системы, благодаря которой поступления от некоторых налогов, в частности, налога на добычу полезных ископаемых, стали в полном объеме зачисляться напрямую в федеральный бюджет. Другая проблема — стремительное наращивание расходов субъектами Российской Федерации в ущерб их эффективности. В результате потребность регионов в дотациях, субсидиях и субвенциях из федерального центра значительно увеличилась.

Третья причина введения прогрессивного налога — стремительный рост степени расслоения российского общества по доходам.

Одним из доводов противников введения прогрессивной шкалы налогообложения является довод о сокрытии доходов бизнесменов, основную часть которых составляют дивиденды. С ростом ставки неизбежно вырастет и число желающих поиграть в нечестные игры с государством, что приведет к усилению налогового бремени на средние и низкодоходные слои населения, увеличив разрыв в уровне налогообложения высокой заработной платы и высоких дивидендов.

Кроме того, возникнет мощный стимул для оттока капиталов и утечки мозгов за рубеж.

Рассмотренные доводы за и против ведущих ученых-экономистов и специалистов в области налогообложения говорят о существующей экономически обоснованной базе в отношении введения прогрессивной шкалы НДФЛ.

Однако в настоящее время, в условиях преодоления в России последствий мирового финансового кризиса, сложно воплощать в жизнь проекты по введению прогрессивной ставки НДФЛ. Но как только ситуация в стране стабилизируется, ученым-экономистам и законодателям необходимо будет вновь вернуться к обсуждению данного вопроса [4].

Список литературы:

1. Бюджетное послание Президента РФ Федеральному Собранию от 25.05.2009 «О бюджетной политике в 2010—2012 годах» // Парламентская газета. 29.05.2009. № 28.

2. «Международный бухгалтерский учет», 2012, № 18, К.В. Моченева

3. НК РФ часть 2 № 117-ФЗ от 05.08.2000

4. Размер подоходного налога в других странах — [Электронный ресурс] — Режим доступа. — URL: http://www.fin-eco.ru/2011/12/razmer-podoxodnogo-naloga.html

5. Рейтинг регионов по темпам роста бюджетных доходов в 2011 странах — [Электронный ресурс] — Режим доступа. — URL: http://www.riarating.ru/regions_rankings/20120315/596059943.html

6. Статья 6 Закона РФ от 07.12.1991 № 1998-1 в редакции, действовавшей в 1998 г.

7. Статья 6 Закона РФ от 07.12.1991 № 1998-1 в редакции, действовавшей в 2000 г.

8. Теория и история налогообложения. учеб. пособие / Е.Ю. Жидкова. — 2-е изд., перераб. и доп. — М.: Эксмо, 2009. — 480 с. — (Новое экономическое образование)