ЭКОНОМЕТРИЧЕСКАЯ МОДЕЛЬ РАСЧЕТА ОБЪЕМА ИНВЕСТИЦИЙ В ОСНОВНОЙ КАПИТАЛ

Секция: 11. Экономика

XIII Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

ЭКОНОМЕТРИЧЕСКАЯ МОДЕЛЬ РАСЧЕТА ОБЪЕМА ИНВЕСТИЦИЙ В ОСНОВНОЙ КАПИТАЛ

Формирование инвестиционной активности на макроуровне является одной из важнейших характеристик развитости экономики страны. По ним можно судить о перспективах развития как страны в целом, так и отдельного ее региона. Без инвестиций невозможны обеспечение конкурентоспособности выпускаемых товаров и оказываемых услуг, преодоление последствий морального и физического износа основных фондов, приобретение ценных бумаг и вложение средств в активы других предприятий и т. д.

Само понятие «инвестирование» в широком смысле слова означает приобретение капитала с целью получения дохода. В узком смысле оно понимается как приобретение средств производства, капиталовложение, использование дохода для увеличения основных фондов, направленных на развитие производства, средств производства. И, наконец, в общеупотребительном понимании — это вложение в ценные бумаги [1, с. 235].

Для нашего исследования остановимся на определении инвестиций как долгосрочных вложений капитала с целью получения дохода.

Для анализа инвестиций нами отобраны данные за 2004—2013 гг., они приведены в таблице 1.

Проанализируем зависимость объема инвестиций в основной капитал от нескольких факторов, с учетом степени их влияния на рассматриваемый показатель.

Таблица 1.

Объем инвестиций, ВВП и номинальная заработная плата

|

Объем инвестиций [5] |

ВВП [3] |

Номинальная ЗП, в руб. [4] |

|

2004 |

2865013,9 |

17027,2 |

6739,5 |

|

2005 |

3611109 |

21609,8 |

8554,9 |

|

2006 |

4730022,9 |

26917,2 |

10633,9 |

|

2007 |

6716222,4 |

33247,5 |

13593,4 |

|

2008 |

8781616,4 |

41276,8 |

17290,1 |

|

2009 |

7976012,8 |

38807,2 |

18637,5 |

|

2010 |

9152096 |

46308,5 |

20952,2 |

|

2011 |

11035652 |

55967,2 |

23369,2 |

|

2012 |

12586090 |

62218,4 |

26628,9 |

|

2013 |

13255537 |

66755,3 |

29960,1 |

Первый фактор, который был рассмотрен — это уровень ВВП. Так как коэффициент корреляции между ними стремится к 1, а именно равен 0,9956, то существует сильная прямая взаимосвязь между инвестициями в основной капитал и уровнем валового внутреннего продукта (ВВП).

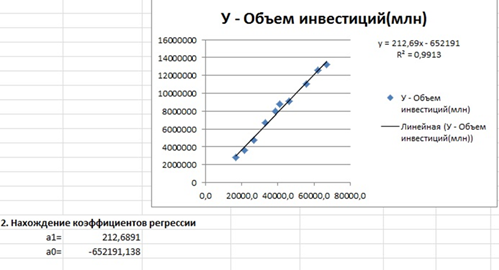

С помощью визуального анализа мы выбираем линейную функцию для расчета уравнения регрессионной зависимости (рис. 1).

Рисунок 1. Точечная диаграмма и коэффициенты регрессии

Коэффициенты регрессии находим методом наименьших квадратов. Из рисунка видно, что а1=212,6891 и а0=-652191,138. Знак коэффициента a1 указывает направление связи между переменными x и y. В нашем случае а1=212,6891>0, значит связь между объемом инвестиций и ВВП — прямая. Увеличение ВВП на 1 млрд. рублей повлечет за собой увеличение объема инвестиций на 212,69 млн. рублей.

Коэффициент a0 показывает среднее значение переменной у при х=0. Это означает, что при нулевом ВВП объем инвестиций в основной капитал уменьшится на 652191,14 млн.

На следующем этапе проверяем качество модели. Сначала находятся значения дисперсий и стандартных отклонений, затем с помощью критерия Стьюдента сравним Тфакт. с Ткритическим. Ткрит вычисляется с помощью встроенной в Excel функции СТЬЮДЕНТ. ОБР.2Х , и в нашем случае эта величина равна 1,86. Так как Тфакт>Ткрит, на уровне доверия 95 %, мы подтвердили статистическую значимость коэффициентов регрессии. Коэффициент детерминации равен 0,9913, значит можно утверждать, что объем инвестиций на 99 % обусловлен ВВП, и лишь на 1 % — другими факторами.

Также необходимо проверить качество уравнения в целом по критерию Фишера. Для этого нужно сравнить Fфакт. с Fкритическим. Fкр. находится с помощью встроенной в Excel функции F.ОБР.ПХ и равен 11,26 на уровне 1 %. Так как Fстат.>Fкрит. уже на уровне 1 %, значит, уравнение является статистически значимым.

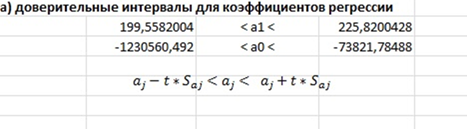

Следующее, что нужно сделать — построить доверительные интервалы как для коэффициентов регрессии, так и для индивидуальных значений зависимой переменной. По заданной на рисунке 2 формуле найдем концы интервала для обоих коэффициентов. Они имеют одинаковые знаки, что также подтверждает их значимость.

Рисунок 2. Доверительные интервалы для коэффициентов регрессии

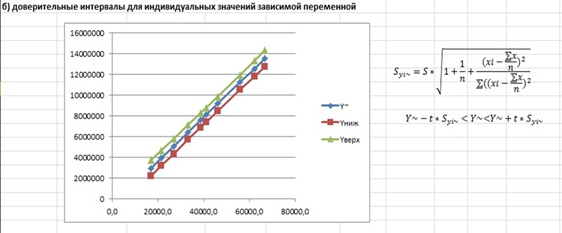

По формуле, приведенной на рисунке 3, вычисляются значения границ интервала для индивидуальных значений зависимой переменной. Затем строится диаграмма, из которой видно, что Y~ находится между Yниж и Yверх.

Рисунок 3. Доверительные интервалы для индивидуальных значений зависимой переменной

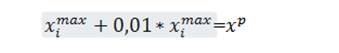

Для вычисления прогнозных значений параметров модели необходимо вычислить значения ВВП и объем инвестиций на прогнозируемый год. Модель была построена на данных 2004—2013 гг., поэтому первым прогнозным годом является 2014 г. Исходя из формулы 1, ВВП на 2014 год будет равен 67423 млрд. рублей.

(1)

(1)

где: ![]() — максимальное значение объясняющей переменной ВВП;

— максимальное значение объясняющей переменной ВВП;

![]() — прогнозное значение ВВП.

— прогнозное значение ВВП.

Таким образом, расчет для прогнозного значения ВВП 67423 млрд. руб. предполагает нахождение значения объема инвестиций в 2014 г. в интервале от 12 907 187,98 до 14 468 645 млн. рублей. Среднее значение показателя составит 13 687 917 млн. рублей.

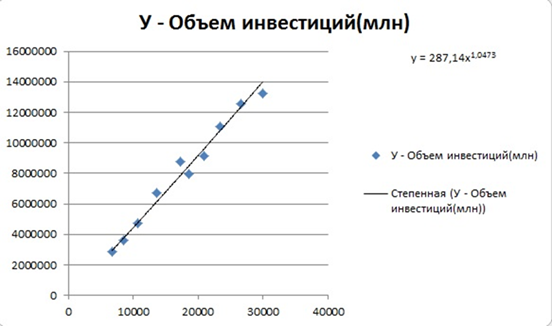

Следующий фактор, от которого, по нашему мнению, зависит объем инвестиций частных инвесторов, это среднемесячная номинальная заработная плата в расчете на одного работника. Коэффициент корреляции между показателями равен 0,99. На основе визуального анализа выбрана степенная функция (рис. 4).

Рисунок 4. Точечная диаграмма второго фактора

Данная функция нелинейна по оцениваемым параметрам, для простоты анализа можно привести ее к линейному виду путем применения логарифмирования

![]() (2)

(2)

где: ![]() — новые значения объема инвестиций, млн. руб.;

— новые значения объема инвестиций, млн. руб.;

y — зависимая переменная, объем инвестиций.

![]() (3)

(3)

где: ![]() — новые значения номинальной заработной платы одного работника, руб;

— новые значения номинальной заработной платы одного работника, руб;

x — объясняющая переменная, номинальная заработная плата в расчете на одного работника, рублей.

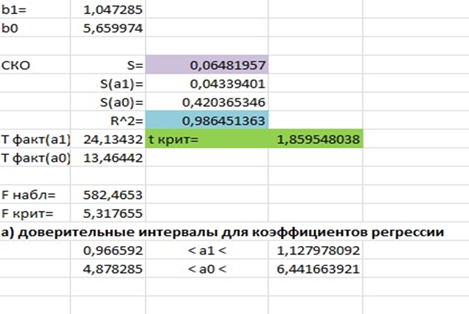

Проанализируем полученные данные. Согласно вычисленным данным, увеличение среднемесячной номинальной заработной платы одного работника на 1 рубль повлечет за собой увеличение объема инвестиций на 5,66 млн. рублей (рис. 5).

Была подтверждена значимость коэффициентов регрессии и всего уравнения в целом по критериям Стьюдента и Фишера соответственно, так как Т факт >t крит. и F набл >F крит.

Коэффициент детерминации равен 0,9864, следовательно, мы можем утверждать, что объем инвестиций на 98,6 % обусловлен среднемесячной номинальной заработной платой одного работника и лишь на 1,4 % — другими факторами.

Рисунок 5. Основные показатели регрессионного анализа для второго фактора

Итак, прогнозное значение среднемесячной номинальной заработной платы одного работника равно 33 213,04 рублей. Исходя из этого, можно предполагать, что объем инвестиций в основной капитал будет лежать в пределах от 13 569 015,08 до 17 940 688,05 млн. рублей и в среднем достигать 15 602 482,71 млн. рублей.

Для проведения регрессионного анализа нами были отобраны такие факторы, как ВВП, среднемесячная номинальная заработная плата в расчете на одного работника. Анализ выявил наличие зависимости между факторами, однако, более тесная связь между инвестициями в основной капитал имеется с фактором ВВП. Уравнение регрессии в первом случае имеет вид:

y=212.96*x-652191, а во втором — y=287.14*x^1.047. Оба уравнения регрессии являются статистически значимыми.

Наконец, были вычислены прогнозные значения объема инвестиций на 2014 г. Так например, при 67423 млрд. рублей ВВП, объем инвестиций в основной капитал составит приблизительно 13 687 917 млн. рублей при неизменных значениях других факторов. Если среднемесячная номинальная заработная плата в 2014 г. будет равна 33 213,04 рублей, то объем инвестиций составит в среднем 15 602 482,71 млн. рублей также при неизменных значениях других факторов.

В последующем для анализа инвестиционной активности необходимо расширить круг факторов, влияющих на объем инвестиций, и воспользоваться методологией многомерного статистического анализа показателей.

Список литературы:

1. Асаул А.Н. Модернизация экономики на основе технологических инноваций / А.Н. Асаул, Б.М. Капаров, В.Б. Перевязкин, М.К. Старовойтов — СПб: АНО ИНЭВ, 2008. — 606 с.

2. Елисеева И.И. Практикум по эконометрике: Учебное пособие / И.И. Елисеева, С.В. Курышева, Н.М. Гордеенко и др.; — М.: Финансы и статистика, 2003. — 192 с.

3. Динамика ВВП // Официальный сайт Министерства финансов [Электронный ресурс] — Режим доступа. — URL: http://info.minfin.ru/ (дата обращения 21.05.2014).

4. Среднемесячная номинальная начисленная заработная плата работников организаций по видам экономической деятельности в Российской Федерации за 2000—2013 гг. // Федеральная служба государственной статистики [Электронный ресурс] — Режим доступа. — URL: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/wages// (дата обращения 22.05.2014).

5. Структура объема инвестиций в основной капитал // Федеральная служба государственной статистики [Электронный ресурс] — Режим доступа. — URL:http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/enterprise/investment/nonfinancial/# (дата обращения 22.05.2014).