ПРОБЛЕМА ВЫБОРА РЕЙТИНГОВОГО АГЕНТСТВА РОССИЙСКИМИ БАНКАМИ

Секция: 11. Экономика

лауреатов

участников

лауреатов

участников

XVIII Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

ПРОБЛЕМА ВЫБОРА РЕЙТИНГОВОГО АГЕНТСТВА РОССИЙСКИМИ БАНКАМИ

В настоящее время формирование и развитие банковского бизнеса в России — актуальная проблема для обсуждения. Одной из причин торможения развития межбанковского кредитования является недостаточность качественной, достоверной информации о финансовом состоянии потенциальных контрагентов. На сегодняшний день интернациональные рейтинги присвоены всего десяти процентам банков.

Присвоение рейтинга является платной услугой, поэтому позволить себе услуги рейтинговых агентств могут лишь крупные российские банки, остальным же необходимо проводить существенную модернизацию деятельности, выстраивать управление организацией с опорой на учет рисков. Такое управление влечет за собой большие финансовые расходы, которые для многих коммерческих банков являются нереальными. Однако, выбор рейтингового агентства далеко немаловажный вопрос, который встает перед российскими банками.

Вот несколько минимальных требований к выбору рейтингового агентства:

1. Независимость. Операция присваивания рейтинговых оценок обязана быть свободна от любого внешнего политического воздействия или ограничений, финансового давления со стороны оцениваемых компаний.

2. Правдивость и объективность. Методология присвоения рейтинга обязана быть системной и верифицируемой на базе исторических данных. Рейтинги должны регулярно пересматриваться и соответствовать изменениям в финансовом состоянии заемщика. И их методология оценки должна применяться не менее 3 лет.

3. Открытость и интернациональный доступ. Для целей проверки, индивидуальные оценки должны иметь публичный доступ. Агентства не обязаны оценивать фирмы более чем в одной стране, но их результаты должны быть доступны как российским, так и иностранным заинтересованным лицам.

4. Ресурсы. Рейтинговое агентство должно иметь достаточные кадровые ресурсы для осуществления полноценного анализа, а также для того, чтобы поддерживать постоянный контакт с высококвалифицированными менеджерами оцениваемого учреждения.

5. Признание. Рейтинговое агентство и его методика должны быть признаны профессиональным сообществом и регулирующими органами.

При Министерстве Финансов РФ, Рейтинговые агентства проходят аккредитацию. Всего в России насчитывается восемь аккредитованных агентств, три из которых зарубежные: Fitch Ratings, Moody's,, и Standard and Poor's, одно совместное: «РА МУДИС ИНТЕРФАКС» и четыре российских агентства: «Эксперт РА», «Рус-Рейтинг», «Национальное рейтинговое агентство», «РА «Анализ, Консультации и Маркетинг».

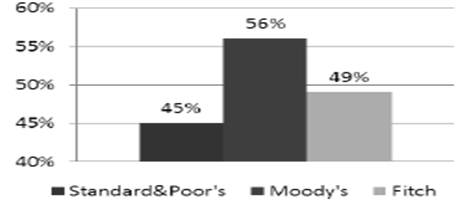

Рисунок 1. Доля международных рейтинговых агентств (МРА) в общем числе международных рейтингов

Большим преимуществом иностранных агентств, считается их большой авторитет и непредвзятость. Однако же, преимуществом российских агентств является их оперативность, видя ситуацию изнутри, они могут оперативно реагировать и своевременно изменять рейтинги российских банков. Иностранные агентства обычно опираются на международные стандарты финансовой отчетности (МСФО), которые публикуются раз в квартал/год, тогда как российские агентства ежемесячно наблюдают за отчетами некоторых эмитентов.

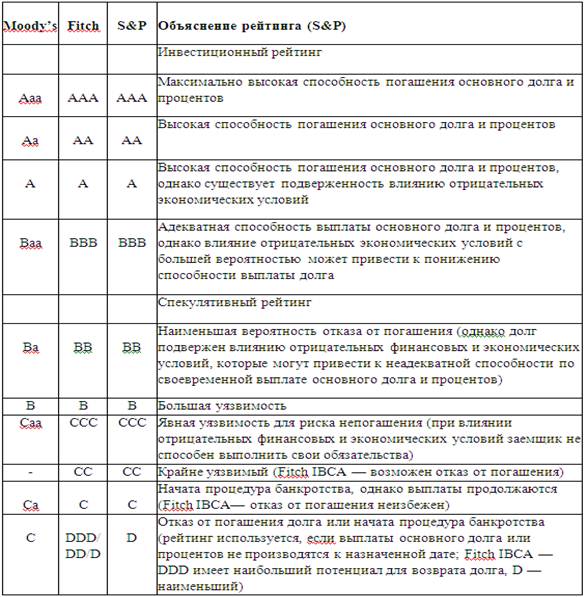

Кредитные рейтинги агентств имеют подобную концепцию, но различные обозначения и методологию расчета. В основном рейтинги классифицируются латинскими буквами в порядке уменьшения уровня надежности от A до С (у некоторых агентств до D).

Таблица 1.

Шкала международных рейтинговых агентств [1]

Проблема международных агентств в том, что они не могут оценивать российские компании выше, чем суверенный рейтинг Российской Федерации. На начало 2014 года РФ имеет такие рейтинги: по версии Moody’s — «Baa», «стабильный»; по версии Fitch — «BBB», «позитивный»; по версии S&P — «BBB», прогноз «стабильный».

Говоря об оценке российскими рейтинговыми агентствами, можно выделить несколько причин, по которым следует пользоваться именно их услугами:

1) обходится компаниям дешевле;

2) выполняется быстрее и с учетом национальной специфики ведения бизнеса.

Кроме того, российские рейтинговые агентства, конкурируя с интернациональными, предоставляют свои дополнительные сервисы, такие как ренкинги (список, таблица, выстроенная на основе четко заданного показателя, имеющего однозначно понимаемое количественное выражение) компаний в различных отраслях.

Ситуация на финансовых рынках часто изменяется и для объективных оценок со стороны рейтинговых агентств большинству банков необходимо разрабатывать собственные методики для мониторинга банков-контрагентов, чтобы получить качественную и своевременную оценку их кредитоспособности. Ежемесячно Банк России требует, чтобы кредитные организации, используя свои методики, проводили мониторинг кредитоспособности своих контрагентов.

Многие российские банки имеют собственную методику оценки банков-контрагентов. Даная методика в основном стоит из количественной и качественной оценки.

Количественная оценка — основана на анализе параметров структуры собственности, качества управления рисками, территориальной принадлежности, кредитной истории, деловой репутации и т. д. Методика количественной оценки используется Центральным банком РФ, который на основании данной методики анализирует деятельность кредитных организаций, которые подают заявки на вхождение в систему страховых вкладов.

Количественная оценка — основана на анализе финансовых показателей.

Даная оценка определяется по градациям шкалы, в итоге оценка определяется по сумме набранных балов по шкале. Самым главным недостатком количественной оценки, является тот фактор, что она оценивается экспертами и это не способствует объективной оценке, так как эксперт определяет градацию шкалы и ставит определенный балл, опираясь на проведенный анализ и свое усмотрение.

Исходя из выше перечисленного, отметим, что идеального метода оценки кредитоспособности банка с помощью которого можно было бы дать объективную оценку банку при различных экономических условиях, не существует.

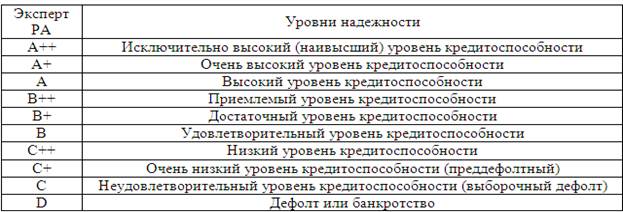

Лидирующим среди влиятельных рейтинговых агентств РФ считается информационно-исследовательское подразделение «Эксперт РА». Компания основана в 1997 году. Высококвалифицированный персонал рейтингового агентства «Эксперт РА» занимается составлением кредитных рейтингов для частных компаний, кредитных рейтингов регионов и оценивает их инвестиционную привлекательность. Рейтинговое агентство использует свою методику присвоения рейтинга, имеет свою шкалу рейтингов. В таблице 2 представлены данные по оценке эмитентов рейтинговым агентством «Эксперт РА».

Таблица 2.

Шкала оценки кредитоспособности банка рейтингового агентства Эксперт РА [4]

Рейтинговое агентство «Эксперт РА» для присвоения кредитных рейтингов использует собственно разработанные методики оценки и анализа, которые учитывают специфические особенности экономики РФ. Методики, разработанные рейтинговым агентством «Эксперт РА», получили положительный отзыв лучших международных аудиторско-консалтинговых компаний Dеloittе&Touchе и PricеWatеrHousеCoopеrs.

С момента основания рейтинговое агентство «Эксперт РА» регулярно готовит и публикует ранжированные списки (рэнкинги) крупнейших российских компаний и банков в различных сегментах российской экономики.

Рисунок 2. Доли рейтинговых агентств в России на 01.01.2014 г.

Анализируя рис. 2 отметим, что рейтинговое агентство «Эксперт РА» является безусловным лидером в области рейтингования, а также исследовательско-коммуникационной деятельности.

На сегодняшний день агентством присвоено более 750 индивидуальных рейтингов. «Эксперту РА» принадлежит 1-е место и 43 % от общего числа присвоенных рейтингов в России, 1-е место по числу рейтингов банков, «Эксперт РА» присвоил рейтинг более 240 банкам в России [5].

Проанализировав некоторые аспекты деятельности рейтинговых агентств, необходимо понимать, что рейтинговые агентства индивидуально подходят к оценке факторов, определяющих позиции банка, и имеют свою методику оценки. Поэтому, лучше обратиться к нескольким рейтинговым агентствам и сделать на основании их анализов свой актуальный вывод.

Для получения актуальной рейтинговой оценки банков, необходимо разрабатывать новые методологические оценки банков, проводить обучение и повышать квалификацию экспертов, составляющих анализ для присвоения рейтингов, а так же совершенствовать подходы к формированию рейтингов банков и делать их более открытыми и доступными.