ПРОБЛЕМЫ ИСКАЖЕНИЙ БУХГАЛТЕРСКОЙ (ФИНАНСОВОЙ) ОТЧЕТНОСТИ И ПУТИ ИХ ВЫЯВЛЕНИЯ

Секция: 11. Экономика

XXIII Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

ПРОБЛЕМЫ ИСКАЖЕНИЙ БУХГАЛТЕРСКОЙ (ФИНАНСОВОЙ) ОТЧЕТНОСТИ И ПУТИ ИХ ВЫЯВЛЕНИЯ

Бухгалтерская (финансовая отчетность) играет важнейшую роль при принятии различных управленческих решений, является официальным доступным источником информации о финансовом состоянии компании для различных групп пользователей. Этот факт также подчеркивается в МСФО, в котором говорится, что «финансовая отчетность — это отчетность, предназначенная для удовлетворения потребностей тех пользователей, которые не имеют возможности получать отчетность, подготовленную специально для удовлетворения их особых информационных нужд» [1].

В соответствии с этим, одно из главных требований, предъявляемых к бухгалтерской отчетности, является требование достоверности. Так, согласно Положению по бухгалтерскому учету «Бухгалтерская отчетность организации», «бухгалтерская отчетность должна давать достоверное и полное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении», при этом «достоверной и полной считается бухгалтерская отчетность, сформированная исходя из правил, установленных нормативными актами по бухгалтерскому учету» [3].

Но, как известно, на практике бухгалтерская отчетность не всегда является достоверной. Более того, жесткие условия бизнеса диктуют свои правила, при которых многим компаниям трудно остаться на плаву, используя только «белую» отчетность. Поэтому на сегодняшний повышение достоверности данных отчетности является ключевой задачей реформирования системы учета.

Проблеме искажения финансовой отчетности подвержены даже крупнейшие западные страны с развитой рыночной экономикой. Так, нельзя обойти стороной банкротство крупного инвестиционного банка Lehman Brothers осенью 2008 года, испытывающего проблемы с ликвидностью в 2007—2008 годах, и которые он тщательным образом скрывал с целью сохранения доверия партнеров и инвесторов. Банк провел ряд махинационных транзакций (Repo 105), с помощью которых ему удалось вывести в конце первого и второго кварталов 2008 года с баланса долги на сумму 50 млрд. долл. и таким образом показать более низкий уровень финансовой зависимости. По мнению экспертов, главная вина руководства банка не в ошибочных решениях, а в том, что генеральный директор Ричард Фалд и финансовые директора скрывали бедственное положение банка с помощью ложных финансовых отчетов, в чем им помогал внешний аудитор, компания Ernst & Young.

Также следует привести в пример искусственное завышение прибыли в 2001—2004 годах на 6,3 млрд. долл. американской ипотечной компанией Fannie Mae. Сумма штрафа, возложенная на компанию, составляла 400 млн. долл. При этом переделка всей финансовой отчетности с начала 2001 по июнь 2004 года заняла два года и обошлась Fannie Mae в сумму, превышающую $ 1,3 млрд. В ней участвовали около 2 000 аудиторов и консультантов [5].

Таким образом, ошибки и мошенничества, связанные с финансовой отчетностью, зачастую обходятся дорого как самим компаниям, так и внешним аудиторам. Именно из-за махинаций с убытками и приписками в отчетности энергокомпании Enron в 2002 г. лишилась лицензий на проведение аудита и консультационные услуги Arthur Andersen, входящая на тот момент в «Большую пятерку» аудиторских компаний.

Было бы неверным говорить о том, что проблемы искажения информации в финансовой отчетности исключительно удел западных компаний. Напротив, данная проблема является актуальной и в России, где до настоящего времени не сформировалось сильного профессионального сообщества, система бухгалтерского учета подвергается постоянному реформированию, осуществляя процесс перехода на международные стандарты. Помимо влияния на ожидания пользователей финансовой отчетности, как было сказано ранее, целью фальсификации отчетности может быть занижение налоговой базы, участие в государственных тендерах и т. д.

В отчете об исследовании экономических преступлений PwC говорится о том, что Россия в 2014 году находилась на 3 месте среди регионов с высокой долей экономических преступлений, что означает, что около 60 % компаний-респондентов так или иначе сталкивались с преступлениями в сфере экономики. Здесь также необходимо подчеркнуть, что в 2011 году этот показатель составлял 37 % [9].

К сожалению, крайне трудно выявить все случаи подобного мошенничества, однако, принимая во внимание масштабы коррупции в России, можно выдвинуть гипотезу о значительном количестве манипуляций с отчетностью.

К искажению информации могут привести как ошибочные действия недостаточно квалифицированных работников, так и явная фальсификация показателей руководящего звена и иных заинтересованных лиц.

Согласно ПБУ 22/2010, к неправильному отражению или неотражению фактов хозяйственной деятельности ведут такие факторы, как неправильное применением законодательства о бухгалтерском учете и иных нормативных правовых актов, неправильное применение учетной политики организации, ошибки в вычислениях, неточная оценка фактов хозяйственной деятельности, а также недобросовестные действия должностных лиц организации [4].

Рассмотрим теперь классификацию искажений бухгалтерской отчетности. По степени влияния на достоверность отчетности искажения выделяют существенные и несущественные. Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей финансовой отчетности.

Несущественной же признается ошибка, не влияющая на финансовое состояние и финансовые результаты деятельности организации и на принимаемые пользователями управленческие решения. При этом существенность ошибки организация определяет самостоятельно, исходя как из величины, так и характера соответствующей статьи бухгалтерской отчетности [4].

Аудитор, в свою очередь, устанавливает приемлемый уровень существенности с целью выявления существенных (с количественной точки зрения) искажений [7]. В общем виде это можно представить следующим образом: если факт нарушения может повлечь за собой уголовную ответственность или если штрафы и пени приведут к финансовым или иным трудностям для объекта проверки, то такое нарушение следует отнести к категории существенных.

Тем не менее, должны приниматься во внимание как значение, так и характер искажений. Примерами качественного искажения могут быть как недостаточное или неадекватное описание учетной политики, когда существует вероятность того, что пользователь финансовой (бухгалтерской) отчетности будет введен в заблуждение таким описанием, так и отсутствие раскрытия информации о нарушении нормативных требований в случае, когда существует вероятность того, что последующее применение санкций сможет оказать значительное влияние на результаты деятельности аудируемого лица.

Также необходимо помнить, что при проверке следует учитывать искажения сравнительно небольших величин, которые в совокупности могут оказать существенное влияние на проверяемую отчетность.

Нетрудно предположить, что поле деятельности для лиц, заинтересованных в проведении махинаций, велико, и представляется возможным искажение практически всех показателей отчетности. В соответствии с этим, существует довольно объемный перечень различных видов искажений финансовой отчетности, среди которых, помимо указанных существенных и несущественных искажений (характеризующие степень влияния на достоверность отчетности) выделяют:

· по области возникновения искажений: искажения, возникающие на уровне отчетности в целом, и возникающие на уровне подготовки отчетности;

· по характеру происхождения: преднамеренные и непреднамеренные искажения;

· по влиянию на валюту бухгалтерского баланса различают искажения, оказывающие влияние на валюту баланса, и искажения, не влияющие на нее [2].

Так, основными методами искажения информации являются фальсификация и вуалирование. Под фальсификацией следует понимать умышленное искажение или сокрытие информации в бухгалтерской (финансовой) отчетности с целью введения в заблуждение ее пользователей, либо для сокрытия факта хищения материальных ценностей. Стоит различать эти две категории, поскольку фальсификация предоставляет финансовые показатели организации в более выгодных условиях путем нарушения требований нормативных актов, а вуалирование совершается в пределах, разрешенных нормативными документами.

Эксперты выявляют множество схем искажения финансовой отчетности, среди которых является прием завышения выручки, он же, на наш взгляд, является наиболее распространенным. Данный схема может быть реализована за счет отражения выручки без учета различных скидок и иных вычетов, отражения будущих продаж в текущем периоде. Перечень таких способов довольно велик, и недобросовестные компании стремятся его пополнить. Также для искусственного увеличения выручки характерна ситуация, когда организация пытается отразить доходы в собственном бухгалтерском учете, а часть расходов осуществлять за счет подконтрольных им компаний.

Наряду с завышением выручки встречается и занижение расходов. Как правило, это происходит путем отражения расходов, формирующих себестоимость реализации товаров (услуг) в качестве внереализационных расходов и, таким образом, занизить негативный эффект данного расхода на валовую прибыль. Также возможна некорректная капитализация расходов путем отражения их на балансе в качестве активов, неотражение в соответствующем периоде, неполное отражение или неотражение вовсе. Например, могут капитализироваться проценты по заемным средствам, привлеченным не для покупки основных средств, а для покрытия оборотного капитала.

Кроме того, нельзя не упомянуть способ некорректной оценки активов и обязательств. Не секрет, что, манипулируя отражением активов и обязательств в сторону уменьшения или увеличения соответствующих статей, можно искусственно завысить величину прибыли или же показать убыток.

В последнюю категорию способов махинаций с финансовой отчетностью попадают другие общеизвестные области искажений, среди которых: некорректное раскрытие информации об обязательствах (например, гарантийных или условных) и о связанных сторонах, а также проведение и отражение чрезмерно сложных транзакций через компании, организованных для специальных целей и т. п.

Порой распознать недобросовестные замыслы компании довольно трудно, однако следует обращать внимание на ряд сомнительных, нехарактерных операций для экономического субъекта. Так, например, своеобразными индикаторами наличия искажения финансовой отчетности могут послужить:

· увеличение выручки без соответствующего увеличения денежных поступлений, особенно в долгосрочном периоде;

· объемные нетипичные транзакции, в особенности в даты, близкие к периоду финансового закрытия, существенный рост выручки;

· значительный рост выручки по сравнению с компаниями-конкурентами в аналогичной отрасли;

· необъяснимое увеличение стоимости активов;

· получение отрицательных операционных денежных потоков, несмотря на увеличение прибыли в отчетности;

· существенный объем операций, совершающихся с дочерними предприятиями, находящимися в оффшорных зонах;

· операции с сомнительными контрагентами;

· многочисленные пояснения и корректировки в учетной политике и частое изменение организационной структуры;

· отсутствие аудиторского комитета и службы внутреннего контроля;

· известная история нарушений законодательства (например, регулирующего обращение ценных бумаг на рынке) со стороны компании и т. п.

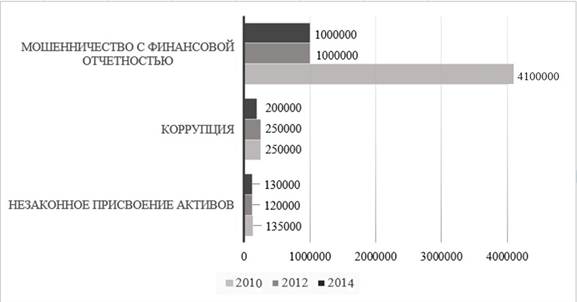

Ранее авторами статьи была рассмотрена статистика относительно частоты экономических преступлений. Однако не менее показательным будет представить информацию касательно ущерба от таких преступлений. К сожалению, в настоящее время в России нет точных статистических данных о совершении мошенничества в области финансовой отчетности. Поэтому, руководствуясь лишь данными публикаций зарубежных источников выявлено, что средний ущерб от мошенничества с финансовой отчетностью среди остальных видов мошенничества занимает первое место. Так, за 2014 год средние убытки компаний от манипуляций с финансовой отчетностью составили около 1 млн. долларов США, что составило 75 % от общих убытков от незаконной финансовой деятельности (Рис. 1) [8].

Рисунок 1. Средние убытки от разных видов мошенничества, долл. США

В заключение стоит отметить, что в данной статье были выявлены основные причины искажения финансовой отчетности, а также указаны основные пути выявления фактов мошенничества в отчетности компаний. При этом следует добавить, что признаков возможного мошенничества гораздо больше, например, стоит обращать на кадровый состав и репутацию руководства компании, а также на взаимодействие компании с внешними аудиторами, ведь частая ротация внешних аудиторов, нахождение подразделений (филиалов) в труднодоступных для аудиторов регионах будет свидетельствовать о возможном наличии недобросовестных действий внутри хозяйствующего субъекта.

В 2014 году Уголовный Кодекс РФ был дополнен статьей 172.1, в которой говорится об ответственности за предоставление организацией неполных или недостоверных сведений о сделках, об обязательствах, имуществе организации и соответственное подтверждение достоверности таких сведений, в случае если такие действия совершены с целью сокрытия достоверных финансовых результатов [6].

Основными путями выявления искажений являются проведение внешнего аудита и совершенствование служб внутреннего контроля. При этом, учитывая всю актуальность на сегодняшний момент данной проблемы, представляется необходимым как совершенствовать методы выявления фальсификации финансовой отчетности, так и создать мощное правовую базу, которая бы способствовала пресечению возникновения фальсификаций.

Список литературы:

1. Международный стандарт финансовой отчетности (IAS) 1 «Представление финансовой отчетности» (ред. от 02.04.2013) — [Электронный ресурс] — Режим доступа. — URL: http://www.consultant.ru/document/cons_doc_LAW_147977/ (дата обращения 19.03.2015).

2. Полисюк Г.Б., Корчагина Л.М. Бухгалтерская (финансовая) отчетность: проблемы выявления искажения информации \\ ж-л «Экономический анализ: теория и практика», 2012, № 46 (301).

3. Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99)» — [Электронный ресурс]. — Режим доступа. — URL: http://base.garant.ru/12116599 / (Дата обращения: 19.03.2015).

4. Положение по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010). — [Электронный ресурс]. — Режим доступа. — URL: http://base.garant.ru/12177751/ (Дата обращения: 21.03.2015).

5. Самые крупные мошенничества США. — [Электронный ресурс]. — Режим доступа. — URL: http://forbes.ua/business/1356162-samye-krupnye-moshennichestva-v-ssha/1356169#cut (дата обращения: 19.03.2015).

6. Уголовный кодекс РФ (УК РФ) от 13.06.1996 № 63-ФЗ. — [Электронный ресурс]. — Режим доступа. — URL: http://www.consultant.ru/popular/ukrf/ (дата обращения: 21.03.2015).

7. Федеральные правила (стандарты) аудиторской деятельности. Правило (Стандарт) № 4. Существенность в аудите. — [Электронный ресурс]. — Режим доступа. — URL: http://www.consultant.ru/document/cons_doc_LAW_124340/?frame=2 (Дата обращения: 19.03.2015).

8. Association of Certified Fraud Examiners (ACFE). Report to the nations on occupational fraud and abuse. 2014 Global Fraud Study.

9. PwC’s 2014 Global Economic Crime Survey. Economic crime: A threat to business globally. — [Электронный ресурс]. — Режим доступа. — URL: http://www.pwc.com/gx/en/economic-crime-survey / (Дата обращения: 19.03.2015).