РОЛЬ КОММЕРЧЕСКИХ БАНКОВ НА ФОНДОВОМ РЫНКЕ

Секция: 11. Экономика

лауреатов

участников

лауреатов

участников

XXV Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

РОЛЬ КОММЕРЧЕСКИХ БАНКОВ НА ФОНДОВОМ РЫНКЕ

В статье рассматривается роль коммерческих отечественных и иностранных банков на фондовых рынках в России и за рубежом. Проанализирована структура коммерческих банков, как по величине их активов, так и по размеру вложений в ценные бумаги. Уделено внимание основному индексу ММВБ, индексу акций и объему биржи банковских и финансовых организаций на ММВБ. И проведено сравнение топ-10 российских и зарубежных коммерческих банков, как самых крупных игроков фондового рынка.

Коммерческие банки занимают особое место на фондовом рынке. Это связано с многогранной деятельностью банков на рынке и широким ассортиментом ценных бумаг, с которыми ведутся операции. Банки могут выступать в роли:

· эмитентов, выпуская собственные акции, облигации, депозитные и сберегательные сертификаты и других ценных бумаг;

· инвесторов, путем приобретения ценных бумаг других банков за свой счет;

· профессиональных участников рынка ценных бумаг, тем самым осуществляя дилерскую, брокерскую, депозитарную и доверительную деятельности.

Рядом исследователей проанализирована место и роль коммерческих банков на рынке ценных бумаг [3; 5], роль перспективного канала инвестирования в российскую экономику [2], методы оценки активов на фондовом рынке [4; 13], роль коммерческих банков как андеррайтеров на рынке ценных бумаг [8], анализ выхода коммерческих банков на долевой рынок ценных бумаг [1], уровень капитализации российского банковского сектора и выход банков на рынок ценных бумаг [7].

Очевидно, что некоторое преимущество перед остальными участниками фондового рынка, коммерческие банки имеют вследствие наличия организационного, технического и кадрового потенциала, наличия сети клиентуры.

На рис. 1 представлена структура вложений российских коммерческих банков в ценные бумаги.

Рисунок 1. Структура вложений российских коммерческих банков в ценные бумаги за 2010—2013 гг., млн. руб.

Как видно из рис. 1, с 2010 по 2013 гг. наблюдается рост общего объема вложений в ценные бумаги на 19,12 %. Это положительная тенденция, являющаяся как для государства одним из существенных способов для привлечения денег, так и для банков одним из самых надежных источников вкладывания денег. Но при этом, в 2013 г. сократился объем вложений в корпоративные ценные бумаги на 13,43 %. Одной из причин этому послужило закрытие большого количества коммерческих банков, ввиду отозванных лицензий.

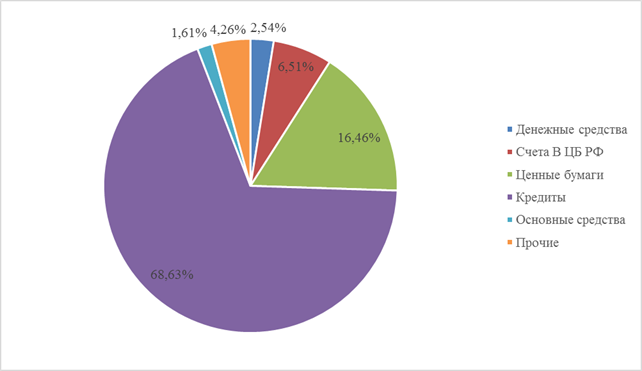

Важен вопрос, о том какую долю активов занимают ценные бумаги в структуре активов российских коммерческих банков, которая представлена на рис. 2. Доля ценных бумаг составляет 16,46 %, в то время как кредиты составляют 68,63 %.

Рисунок 2. Структура активов российских коммерческих банков на 01.03.2015, в %

Можно сделать вывод, что деятельность коммерческих банков на фондовом рынке является достаточно эффективным направлением их деятельности, но они расценивают фондовые операции как менее значимое направление своей деятельности. Это свидетельствует о формирующимся характере отечественного фондового рынка.

Банковский кредит заметно больше такого источника финансирования предприятий, как ценные бумаги. При этом, фондовый рынок, развиваясь, увеличивает возможности банков по привлечению инвестиций, но одновременно сужает их возможности в сфере кредитования.

Считается, что наиболее предпочтительным выходом банков на рынок ценных бумаг, является посредством IPO. Это позволяет увеличить размер основного капитала и решить проблему снижения уровня достаточности капитала. Выход банковских акций на открытый фондовый рынок позволяет коммерческим банкам привлекать сравнительно недорогой источник финансирования своей деятельности и использовать полученные средства для дальнейшего развития, наращивания объемов своей кредитной и инвестиционной деятельности в будущем.

В таблице 1 показаны лидеры по биржевым оборотам, по состоянию на 01.01.2014 г.

Таблица 1.

Биржевые обороты банковских групп на 01.01.2014 г.

|

№ |

Наименование банка |

Совокупный биржевой оборот, млн. руб. |

1 |

ВТБ |

31 789 694 |

2 |

Открытие |

19 687 320 |

3 |

БКС |

13 721 159 |

4 |

Ренессанс |

12 682 712 |

5 |

РЕГИОН |

8 587 436 |

6 |

ФИНАМ |

6 920 855 |

7 |

RONIN Partners |

4 852 722 |

8 |

КИТ Финанс |

3 947 018 |

9 |

СБЕРБАНК России |

2 706 313 |

10 |

ЮниКредит Банк |

1 072 765 |

Первыми тремя стали подразделения российских банков «ВТБ», «Открытие», «БКС». У банка «ВТБ» совокупный биржевой оборот составил на 61,5 %, чем у его ближайшего конкурента, что является очень значимым и существенным.

В таблице 2 показаны ведущие M&A консультанты за 2013 год. Здесь в лидеры вошли следующие группы компаний: «ВТБ Капитал», “Morgan Stanley” и “Bank of America Merrill Linch”. И здесь, заняв первое место, расположился «ВТБ Капитал», существенно обогнав “Morgan Stanley” на 92,7 % по объему сделок.

Таблица 2.

Лидеры M&A консалтинга за 2013 г.

|

№ |

Банк |

Объем сделок, млн. долл. |

Кол-во сделок |

Доля на рынке, % |

1 |

ВТБ Капитал |

22 529 |

20 |

25,5 |

2 |

Morgan Stanley |

11 694 |

9 |

13,3 |

3 |

Bank of America Merrill Lynch |

10 908 |

8 |

12,4 |

4 |

Сбербанк КИБ |

9 424 |

10 |

10,7 |

5 |

Deutsche Bank |

7 248 |

10 |

8,2 |

6 |

JP Morgan |

6 089 |

6 |

6,9 |

7 |

SG Corporate & Investment |

5 957 |

6 |

6,8 |

8 |

Credit Suisse |

4 662 |

6 |

5,3 |

9 |

Barclays |

4 200 |

3 |

4,8 |

10 |

Citi |

3 638 |

6 |

4,1 |

Итого: |

49 067 |

56 |

55,6 |

|

Всего на российском рынке: |

88 214 |

1 838 |

100 |

|

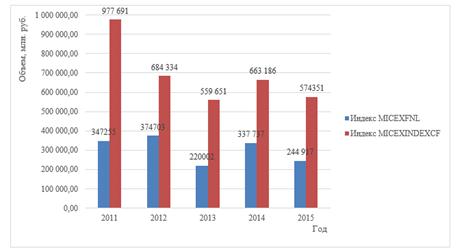

Ниже рассмотрены индексы акций и объем биржи банковских и финансовых организаций на ММВБ (MICEXFNL) (таблица 3) и основной индекс ММБВ (MICEXINDEXCF) за последние 5 лет (таблица 4).

Таблица 3.

Индексы акций банковских и финансовых организаций на ММВБ за 2011—2015 гг.

Значение индекса |

Объем, руб. |

|

2015 |

5130,82 |

244 917 815 328 |

2014 |

4189,74 |

337 737 630 069 |

2013 |

4254,97 |

220 002 575 084 |

2012 |

5108,3 |

374 703 653 466 |

2011 |

6365,91 |

347 255 779 474 |

Таблица 4.

Основной индекс акций ММВБ за 2011—2015гг.

Год |

Значение индекса |

Объем, руб. |

2015 |

1689,55 |

574 351 365 251 |

2014 |

1432,67 |

663 186 721 541 |

2013 |

1350,17 |

559 651 072 859 |

2012 |

1306,43 |

684 334 132 628 |

2011 |

1666,84 |

977 691 479 857 |

По данным полученных таблиц, для большей наглядности, построим для сравнения соответствующие графики (рис. 3, рис. 4).

Рисунок 3. Индексы основной и отраслевой биржи ММВБ за 2011—2015 гг.

Рисунок 4. Объем основной и отраслевой биржи ММВБ за 2011—2015 гг.

Как видно, на отраслевой бирже банковских и финансовых организаций бирже случилось очень существенное падение по сравнению с 2011 г. по 2014 г., индекс просел на 34,2 %. Но, затем стал уверенно повышаться, и уже в 2015 стал ощутимо больше на 22,5 %. Но ситуация с объемом основной биржи немного иная: с 2011 по 2013 гг. наблюдается весомое снижение объема на 45,8 %, затем в 2014 следует небольшое увеличение на 18,5 %, и в 2015 г. снова, но незначительное снижение на 19,3 %.

Если сравнивать отраслевую и основную биржи ММВБ, то можно сказать что их динамика за 5 лет практически идентична друг-другу, учитывая свои масштабы.

В качестве наглядного примера, как самых крупных игроков фондового рынка, были отобраны топ-10 банков России по величине активов за 2014—2012 гг. и отнормированы по ВВП за 2014 год (который составил 71406,4 млрд. руб.) (таблица 5).

Так же, можно подчеркнуть, что практически все банки на протяжении 3-х лет оставались в топ-10, смещаясь на 1—2 места, то вверх, то вниз, что говорит о стабильности и хорошей финансовой устойчивости этих коммерческих банков.

Таблица 5.

Топ-10 банков России по величине активов

Название банка |

Конец 2014 |

Конец 2013 |

Конец 2012 |

||||

Величина |

В % к ВВП |

Доля в топ-10, % |

Величина |

Доля |

Величина |

Доля |

|

Сбербанк России |

20 541,19 |

28,77 |

44,58 |

15 895,72 |

46,69 |

13 611,69 |

48,58 |

ВТБ |

7 718,40 |

10,81 |

16,75 |

5 263,35 |

15,46 |

4 225,87 |

15,08 |

Газпромбанк |

4 527,65 |

6,34 |

9,83 |

3 511,41 |

10,31 |

2 801,57 |

10,00 |

ВТБ 24 |

2 767,99 |

3,88 |

6,01 |

2 088,71 |

6,13 |

1 460,13 |

5,21 |

Банк Москвы |

2 429,50 |

3,40 |

5,27 |

1 893,58 |

5,56 |

1 513,46 |

5,40 |

Альфа-Банк |

2 123,95 |

2,97 |

4,61 |

1 495,60 |

4,39 |

1 232,05 |

4,40 |

Россельхозбанк |

2 114,02 |

2,96 |

4,59 |

1 842,41 |

5,41 |

1 615,11 |

5,76 |

ФК Открытие |

1 511,34 |

2,12 |

3,28 |

850,94 |

2,50 |

554,10 |

1,98 |

ЮниКредит Банк |

1 201,92 |

1,68 |

2,61 |

860,74 |

2,53 |

830,70 |

2,96 |

Национальный |

1 138,40 |

1,59 |

2,47 |

345,25 |

1,01 |

174,60 |

0,62 |

Всего: |

46 074,36 |

- |

100 |

34 047,71 |

100 |

28 019,28 |

100 |

Теперь, аналогично, рассмотрим рейтинг мировых коммерческих банков по величине активов и, также соотнесем их с ВВП каждой из стран происхождения банка, чтобы масштаб экономики каждой страны за последние 3 года (таблица 6).

Из полученной информации в таблице 6 можно сделать вывод, что значимость указанных коммерческих банков играет большую роль в экономике своей страны.

Таблица 6.

Топ-10 мировых банков по величине активов

Название банка |

Конец 2014 |

Конец 2013 |

Конец 2012 |

|||||||

Вели- |

В % |

ВВП |

Вели- |

В % |

ВВП |

Вели- |

В % |

ВВП |

||

Industrial & |

3,3 |

18,7 |

17,617 |

3,06 |

33,12 |

9,24 |

2,46 |

29,89 |

8,229 |

|

China |

2,7 |

15,3 |

17,617 |

2,45 |

26,52 |

9,24 |

1,95 |

23,70 |

8,229 |

|

HSBC Holdings |

2,6 |

102 |

2,549 |

2,72 |

101,57 |

2,678 |

2,56 |

97,90 |

2,615 |

|

Agricultural Bank |

2,57 |

14,6 |

17,617 |

2,385 |

25,81 |

9,24 |

1,85 |

22,48 |

8,229 |

|

JPMorgan Chase |

2,57 |

14,8 |

17,419 |

2,463 |

14,70 |

16,76 |

2,27 |

14,05 |

16,16 |

|

BNP Paribas |

2,52 |

97,6 |

2,58 |

2,512 |

89,5 |

2,80 |

2,54 |

94,5 |

2,686 |

|

Bank of China |

2,46 |

14 |

17,6 |

2,225 |

24,1 |

9,24 |

1,88 |

22,9 |

8,229 |

|

Mitsubishi UFJ |

2,3 |

48,4 |

4,751 |

2,47 |

50,21 |

4,919 |

2,45 |

41,15 |

5,954 |

|

Crédit Agricole |

2,1 |

81,4 |

2,581 |

2,62 |

93,37 |

2,806 |

2,43 |

90,47 |

2,686 |

|

Barclays PLC |

2,1 |

82,4 |

2,549 |

2,27 |

84,76 |

2,678 |

2,42 |

92,54 |

2,615 |

|

Если отечественный «Сбербанк», самый крупный по активам в России, занимает 28,77 % от ВВП, то здесь, большинство иностранных банков из Японии, Франции, Великобритании имеют в разы большее влияние на формирование ВВП своей страны.

Итак, с развитием рынка ценных бумаг и становлением банковской системы ценные бумаги коммерческих банков пользуются возрастающим доверием и популярностью у инвесторов и приобретают все большее значение на финансовом рынке, как в России, так и за рубежом, что так же отражает положительную динамику в области формирование ВВП и усиления экономики страны в целом.

Был рассмотрен размер вложений в ценные бумаги коммерческими банками, где было выявлено, что с каждым годом доля банков во вложении в ценные бумаги государства только увеличивается. Было выявлено, что вложения в ценные бумаги являются очень эффективным направлением деятельности банков, которое занимает второе по объему место в структуре активов, после кредитов. Проанализирован биржевой оборот банковских групп и ведущие M&A консультанты, где лидирующее место заняла группа компаний «ВТБ», оставив далеко позади ближайших конкурентов. Рассмотрена динамика за последние 5 лет основному индекса ММВБ и индекса акций и объема биржи банковских и финансовых организаций на ММВБ. Очевидно, что индекс банковских и финансовых организаций имеет большую чувствительность к изменению макроэкономических показателей. Было проведено сравнение топ-10 российских и зарубежных коммерческих банков. Это сравнение показало, что ведущие крупнейшие зарубежные банки имеют еще больший вес в экономиках своих стран, чем крупнейшие отечественные Сбербанк и ВТБ.

Список литературы:

1. Вогман О.С. «К вопросу о проблемах и перспективах выхода коммерческих банков на долевой рынок ценных бумаг.» Проблемы и перспективы развития финансового рынка, № 13, С. 11—16, 2013.

2. Гиблова Н.М. «Взаимодействие государства и банковского сектора в целях трансформирования банковского капитала в инвестиции посредством фондового рынка». — М.: Банковские услуги, № 6, С. 14—24, 2013.

3. Гиблова Н.М. «Роль фондового рынка и место коммерческих банков в развитии экономики страны». — М.: Банковские услуги, № 7, С. 8—16, 2012.

4. Салманов О.Н. «Оценка стоимости акций по модели Эдвардса-Белла-Ольсона». — М.: Сервис в России и за рубежом. Т. 30, № 3, С. 123—129, 2012.

5. Семернина Ю.В., Байбеков И.Р. «Определение роли и места коммерческих банков на рынке ценных бумаг.» — М.: Финансовая аналитика: проблемы и решения, № 19, С. 35—44, 2013.

6. Соколов Ю.А. «Рынок ценных бумаг»: учеб. — М.: ЮРАЙТ, 2014.

7. Федоренко И.Н. «Уровень капитализации российского банковского сектора и выход банков на рынок ценных бумаг: специфика, практические подходы.» Финансовая аналитика: проблемы и решения. 2014. № 18. С. 43—49

8. Яковлев Д.С. «Коммерческие банки как андерайтеры на рынке ценных бумаг.» Актуальные вопросы экономических наук, № 7, С. 198—203, 2009.

9. Активы банков стабильно растут, доля их в ВВП увеличивается — [Электронный ресурс] — Режим доступа. — URL: http://www.finmarket.ru/news/3630480, (Дата обращения 05.06.2015).

10. Индексы — Московская биржа — [Электронный ресурс] — Режим доступа. — URL: http://moex.com/ru/indices/, (Дата обращения 08.06.2015).

11. Финансовые рейтинги российских банков — [Электронный ресурс] — Режим доступа. — URL: http://www.banki.ru/banks/ratings/, (Дата обращения 08.06.2015).

12. Agricultural Bank Sets IPO Record at $22.1 Billion — [Электронный ресурс] — Режим доступа. — URL: http://www.bloomberg.com/news/articles/2010-08-15/agricultural-bank-of-china-sets-ipo-record-with-22-1-billion-boosted-sale, (Дата обращения 05.06.2015).

13. Salmanov O.N., Babina N.V., Bashirova S.V., Samoshkina M.V. Multiples for Valuation Estimates of Companies in the Technology Sector of Emerging Markets, / Asian Social Science; Vol. 11, № 8; 2015. Published by Canadian Center of Science and Education. ISSN 1911-2017 E-ISSN 1911-2025.