КОРПОРАТИВНЫЙ ДОЛГ РОССИИ: ДИНАМИКА И СТРУКТУРА

Секция: 11. Экономика

XXX Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

КОРПОРАТИВНЫЙ ДОЛГ РОССИИ: ДИНАМИКА И СТРУКТУРА

В статье рассматриваются динамика развития корпоративного долга и его структура в течение последних лет, проведены исследования влияния различных факторов на корпоративный долг.

Банковские структуры и компании не финансового профиля бесконтрольно привлекали денежные средства из зарубежных стран, за чем последовал рост внешнего корпоративного долга. Это вызвало повышение зависимости внутренних процессов от внешней среды. Кроме того, это одна из причин вовлечения России в мировой кризис, который привел к росту общих экономических диспропорций.

Проблема внешнего долга особенно обострилась, когда Запад ввел санкции против нескольких крупных корпораций России, как ответ на политику относительно конфликта в Украине. Актуальность подчеркивается возникновением неотложной необходимости решения данной проблемы.

Поскольку у компаний не было возможности найти ресурсы внутри своей страны, они стали привлекать ресурсы из зарубежных стран. Эти средства предназначались для модернизации производства и инвестирования, что является серьезным фактором развития и роста экономики. Однако, ресурсы использовались неэффективно. А это может привести к серьезным нарушениям состояния экономики.

Основные должники – это крупные банки и госкомпании. Теоретически, государство не обязано отвечать по долгам госкорпораций. Но фактически, государство нередко помогает компаниям с выплатой долгов. Примером является выделение крупных денежных сумм для помощи в погашении долгов банков (Сбербанк, Газпромбанк, ВТБ), а также корпораций (Газпром, Роснефть).

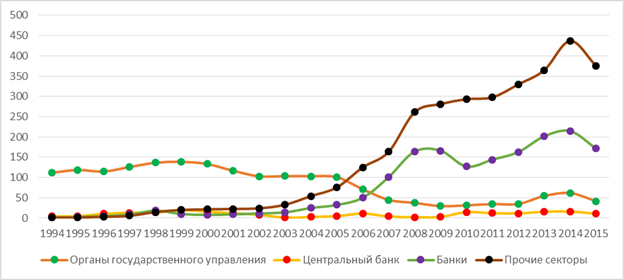

За последние 20 лет положение внешнего долга РФ существенно изменилось. Государственный долг уменьшился со $160 миллиардов до $40 миллиардов. А вот корпоративный за этот же период времени наоборот резко возрос с $20 миллиардов до $550 миллиардов, то есть до 90% от всего внешнего долга России. Это хорошо просматривается на рисунке 1, источник данных [2].

Рисунок 1. Динамика и структура внешнего долга РФ, млрд. рублей

График демонстрирует, что совокупный внешний долг России увеличивался с 1994 до 1999 на $70,5 миллиардов, достигнув $188,4 миллиардов. Затем, в течение 3-х лет внешний долг сократился на $42,1 миллиардов. С января 2002 по январь 2014 он стремительно возрастал и составил $728,8 миллиардов. После этого долг стал снижаться и к 2015 достиг отметки $599 миллиардов.

Следовательно, минимальный внешний долг был зафиксирован в январе 1994, а максимальный пришелся на январь 2014. На нынешний 2015 год ситуация начала улучшаться, и часть долга была погашена на $129,8 миллиардов.

Отсюда следует вывод – повышение корпоративного долга за двадцать лет вызвано небольшими затратами на получение и обслуживание иностранных займов, отсутствием системы госрегулирования и контроля числа внешних заимствований, увеличением доходов корпоративного сектора, связанным с удобной экономической средой.

Рассматривая динамику внешнего долга, целесообразным будет выявление взаимосвязи между корпоративным долгом и различными экономическими показателями. Используя программу Microsoft Excel и данные Банка России [5], были проведены исследования влияния нескольких факторов. Первым исследованием было построение корреляционной матрицы, показывающей искомую зависимость. Для ее построения был взят промежуток времени с 2003 по 2013, поскольку именно в этот период наблюдался значительный рост корпоративного долга.

Таблица 1.

Корреляционная зависимость внешнего корпоративного долга и других экономических показателей

Корпора-тивный |

Объем прямых инвестиций |

ВВП |

Цена на нефть |

Курс рубля к доллару |

||

Корпоративный |

1 |

0,638 |

0,931 |

0,886 |

0,692 |

|

Объем прямых инвестиций |

0,638 |

1 |

0,794 |

0,724 |

0,404 |

|

ВВП |

0,931 |

0,794 |

1 |

0,962 |

0,520 |

|

Цена на нефть |

0,886 |

0,724 |

0,962 |

1 |

0,564 |

|

Курс рубля |

0,692 |

0,404 |

0,520 |

0,564 |

1 |

Данное исследование показывает, что наиболее тесная зависимость просматривается между корпоративным долгом и ВВП страны и составляет 0,93.

Проведенный регрессионный анализ показал, что влияние большой мультиколлинеарности не позволяет специфицировать в множественную регрессию цену на нефть, а затем объем прямых инвестиций. Они не проходят тест на достоверность по t-статистике. Поэтому в анализе остались два регрессора: ВВП и курс рубля к доллару. Результаты регрессионного анализа приведены в табл. 2.

Таблица 2.

Регрессионный анализ внешнего корпоративного долга и других экономических показателей

Регрессионная статистика |

|||||

Множественный R |

0,962 |

||||

R-квадрат |

0,925 |

||||

Нормированный R-квадрат |

0,906 |

||||

Стандартная ошибка |

49901,844 |

||||

Наблюдения |

11 |

||||

Дисперсионный анализ |

|||||

|

df |

SS |

MS |

F |

Значимость F |

Регрессия |

2 |

245104866062 |

122552433031 |

49,214 |

0,000032 |

Остаток |

8 |

19921552347 |

2490194043 |

|

|

Итого |

10 |

265026418409 |

|

|

|

|

Коэффициенты |

Стандартная ошибка |

t-статистика |

P-Значение |

Нижние 95% |

Y-пересечение |

-1051289,911 |

154852,534 |

-6,789 |

0,0001394 |

-1408380,495 |

ВВП |

26899,89503 |

3902,290 |

6,893 |

0,0001254 |

17901,19711 |

Курс рубля к доллару |

13941,72443 |

5565,064 |

2,505 |

0,0366427 |

1108,662877 |

Таблица 2 показывает достоверность всех выбранных регрессоров. Коэффициент детерминации равен 0,97, что свидетельствует о весьма тесной связи между признаками. Значимость по Фишеру, не превышающая 0,05, показывает высокую степень надежности уравнения регрессии и отсутствие случайности.

Следовательно, на основании проведенного анализа можно сделать вывод о том, что наибольшее достоверное влияние на корпоративный долг оказывает показатели ВВП страны и курс рубля. Связь между данными показателями проявляется в том, что привлечение дополнительных средств из-за рубежа сказывается увеличением ВВП страны. Чем больше слабеет рубль, тем меньше приходит в страну валютных ресурсов, и соответственно возникает спрос на кредиты. Однако значительные размеры внешнего долга являются причиной неустойчивости денежно-кредитной сферы [1].

Необходимо также рассмотреть структуру внешнего долга.

Банк России заявил, что на июль 2015 совокупный внешний долг равен $556 миллиардам, из которых $35 миллиардов – займы государства, $10,4 миллиарда – Банка России, $148 миллиардов – банковского сектора, $362 миллиарда – прочих секторов. Отсюда видно, что непосредственно корпоративный долг равен $510 миллиардам, или 90% от совокупного внешнего долга.

Отметим, что четверть корпоративного долга приходится на обязательства перед прямыми инвесторами и организациями прямого инвестирования.

Если посмотреть в валютном разрезе, мы увидим, что 67% приходится на доллары США, 18% - на рубли, 11% - на евро и 4% - на фунты. Здесь необходимо сказать о роли курсовой переоценки. Внешний долг РФ снизился в 2014 на $130 миллиардов. С учетом снижения курса рубля, евро и фунта к доллару США, $87 миллиардов уменьшения - это валютные переоценки, и лишь $43 миллиарда - чистое погашение.

Не стоит забывать о том, что Россия является нетто-кредитором внешнего мира. На 01.04.2015 ее внешние активы превышают внешний долг на $290 миллиардов ($844 миллиарда и $550 миллиардов соответственно) [5].

Рассмотрим погашение внешнего долга РФ за 2014-2015 года.

На 1.01.2015 внешний долг составлял $599 миллиардов, снизившись на 18% по сравнению с предыдущим годом. В детальном разрезе за 2014 год внешний долг государства снизился на 33%, банковской системы снизился на 20%, Банка России снизился на 35%, прочих секторов снизился на 14%

По данным Банка России за 2015 год ожидается выплата $142,5 млрд. в счет погашения внешнего долга. I кв: $42,7 млрд. II кв: $22,6 млрд. III кв: $34,7 млрд. IV кв: $42,5 млрд. Предполагается 4 пика выплат: февраль-март, июнь, сентябрь и декабрь. На 01.10.2015 уже имеется официальная информация, что совокупный внешний долг РФ снизился на 13% и равен $521,6 млрд [4]. То есть примерно $77,4 миллиарда было выплачено, что не соответствует прогнозу, поскольку ожидалось, что за этот период будет выплачено $100 миллиардов.

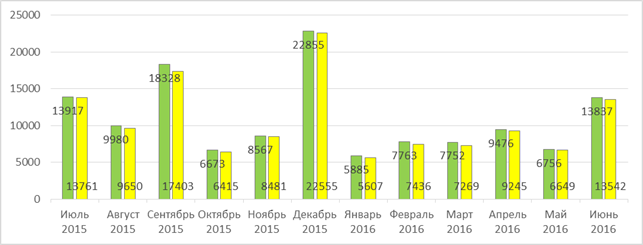

На рис. 2 приведен график погашения корпоративного и внешнего долгов (по состоянию на 1 июля 2015) по данным Банка России [6]. Левый столбец - внешний долг, правый – корпоративный. Указанные цифры отражают суммарную выплату основного долга и процентов по нему. Корпоративный долг является составляющей в расчете общего внешнего долга.

Рисунок 2. График погашения внешнего и корпоративного долга РФ, млн долларов США

В таких условиях выделяются три главных источника по выплатам.

1) накопленные валютные активы компаний. Корпоративный сектор на данный момент обладает большими валютными ресурсами, объём которых составляет $140 миллиардов. Разумеется, все средства не могут пойти на погашение, поскольку основная их часть участвует в операциях организаций.

2) международные резервы ЦБ РФ. На 01.09.2015 они составляли $366 миллиардов. Кроме того, Банк России создал новый инструмент для борьбы с дефицитом валюты - операции валютного РЕПО. Благодаря ему началось рефинансирование банковских структур под залог валютных кредитов. Они выдаются только большим организациям со стабильной валютной выручкой, которые и являются главными кредиторами экспортеров.

3) положительное сальдо по текущему счету. Главный вклад сюда вносят доходы от экспорта сырья, которые составили $500 миллиардов в 2014, а на 2015 прогнозируются в размере $350 миллиардов. За 2014 положительное сальдо текущего счета составило $59 миллиардов. Для сравнения - за 1 полугодие 2015 оно достигло $48 миллиардов. Банк России предполагает, что во 2 полугодии положительное сальдо составит $25 миллиардов [3].

В данной работе были исследованы динамика и структура корпоративного долга России. Получены результаты, свидетельствующие о том, что за последние 20 лет внешний долг России не переставая повышался из-за большого объема займов со стороны банков и нефинансовых компаний, что привело к увеличению зависимости государства от зарубежных стран. Ситуация начала стабилизироваться лишь с начала 2014 года, когда совокупный долг впервые за последние годы стал понижаться. Прогнозируется и дальнейшее рациональное погашение долга, что является необходимым для успешного функционирования и развития экономики страны. Также выяснилось, что наибольшее влияние на внешний долг оказывает показатель ВВП страны. Это связано с тем, что привлечение дополнительных средств увеличивает валовый внутренний продукт.

В целом, долговая политика России на ближайшее обозримое будущее будет направлена на обеспечение платежеспособности страны.