АНАЛИЗ СОВРЕМЕННОГО СОСТОЯНИЯ РЫНКА ОФИСНОЙ НЕДВИЖИМОСТИ МОСКВЫ И МОСКОВСКОЙ ОБЛАСТИ

Секция: 7. Маркетинг

XXX Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

АНАЛИЗ СОВРЕМЕННОГО СОСТОЯНИЯ РЫНКА ОФИСНОЙ НЕДВИЖИМОСТИ МОСКВЫ И МОСКОВСКОЙ ОБЛАСТИ

Офисы и бизнес-центры – это один из основных сегментов рынка коммерческой недвижимости. Известно, что существует деление офисов на классы А, В, С, D, Е, в свою очередь, офисные здания в Москве делятся на категории «A+», «A», «A-» (или А1, А2, А3), «B+», «B» (или В1, В2), «C», «D». Данные офисные помещения являются наиболее престижными из всех существующих и отвечают следующим критериям: удобное месторасположение; тип здания – обычно бизнес-центры; год постройки – новое строительство (или возраст менее 3 лет); управление зданием – профессиональное высококачественное управление зданием или комплексом зданий, отвечающее международным стандартам; планировка и отделка – открытые планировки, позволяющие менять конфигурацию расположения офиса; инженерия – лучшие современные системы инженерного оборудования здания; электроснабжение – два независимых источника электроснабжения или наличие источника бесперебойного питания; парковка - наличие охраняемой автостоянки; круглосуточная охрана, современные системы безопасности и контроля доступа в здание; инфраструктура - услуги центральной рецепции на 1 этаже, кафетерий/столовая для сотрудников, банкомат, фитнесс-центр, парикмахерская и другие удобства., и т.д.

Для изучения рынка офисной недвижимости рассмотрим основные категории: предложение, спрос, ставки аренды. Общий объем предложения качественных бизнес-центров Москвы по итогам III квартала 2015 г. достиг 16,4 млн. С начала 2015 г. объем готового предложения пополнился 463,3 тыс. млн. офисных площадей, что более чем в 2 раза меньше введенного объема за сопоставимый период 2014 г. (табл.1).

Таблица 1.

Основные показатели рынка

Показатель |

1–3 кв. 2014 |

1–3 кв. 2015 |

Общий обьем предложения, млн.м². Класс А Класс Б |

15,5 3,3 12,2 |

16,4 3,7 12,7 |

Обьем ввода, тыс. м². |

1035,9 |

463,3 |

Обьем купленных и арендованных площадей, тыс. м² |

770,0 |

760,0 |

Чистое поглощение, тыс. м² |

260,0 |

348,0 |

Доля вакантных площадей, % Класс А Класс Б |

12,8 25,8 9,3 |

15,0 26,6 11,6 |

Средневзвешенная ставка аренды, Центрально Деловой Регион, $/ м²/год

Класс А Класс Б |

750

840 620 |

531

661 372 |

Темпы роста ввода в использование офисной недвижимости снижаются, что обусловлено общим снижением уровня экономической активности, а также высокой стоимостью и низкой доступностью финансирования. В III квартале 2015 г. был введен наибольший с начала года объем офисных площадей – 241,2 тыс.м². Доля помещений класса А в структуре нового предложения за три квартала составила 70%, на класс В+ пришлось 27%. В сравнении с этим же периодом 2014 г. распределение было более дифференцировано: 54% – класс А, 33% – класс В+, 13% – класс В-. Несмотря на большое число новых объектов класса А сегментация общего предложения по классам изменилась незначительно относительно начала 2015 г.: к классу А относятся 23%, к классу В+ и В- – 48% и 29% соответственно.

Если несколькими кварталами ранее наблюдалось сокращение темпов ввода в центральной части города, то в III квартале 2015 г. наибольший объем новых площадей (около 21% от всего объема III квартала) появился именно в ЦДР. При этом наиболее динамично застраиваемыми территориями за пределами ЦДР по-прежнему остаются Западный административный округ и ММДЦ «Москва-Сити». На них пришлось соответственно 18% и 17% от совокупного объема ввода с начала года.

Говоря о спросе на офисную недвижимость, следует сказать, что суммарный объем арендованных и купленных площадей с начала года составил 760 тыс. м², что сопоставимо с объемом сделок, заключенных в I–III кварталах прошлого года (770 тыс. м²). Наличие большого объема свободного предложения и колебание курсов валют побуждали многих собственников пересматривать арендные условия и ставки в сторону понижения, что реанимировало спрос со стороны арендаторов. С начала 2015 г. было закрыто несколько новых крупных сделок в офисном сегменте, например, аренда Правительством Московской области 20 тыс. м² в бизнес-центре «Орбита-II» на ул. Кулакова, аренда компанией Adidas 20 тыс. м². в новом строении в БП «Крылатские Холмы II, стр. 5», также компания Fesco заняла 5,6 тыс. м². в отдельно стоящем здании на улице Садовнической, 75.

В течение трех кварталов на рынке по-прежнему наблюдается увеличение доли сделок продления, которая составила в III квартале 41% (в I квартале 2015 г. – 25%, во II квартале 2015 г. – 34%). Самый большой объем спроса на аренду офисных помещений с начала этого года был предъявлен со стороны компаний секторов «Обрабатывающая промышленность», «Профессиональные услуги» и «Добыча и распределение»: суммарно на них приходится 53% всех реализованных площадей (рис.1).

Рисунок 1. Распределение спроса по секторам экономики

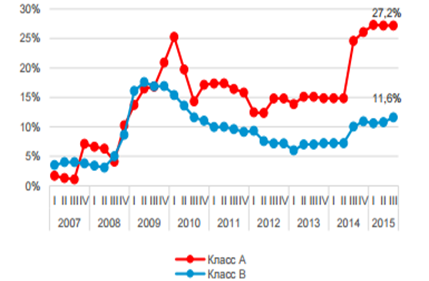

Что касается вакантности помещений, по итогам III квартала 2015 г. общий объем свободного предложения насчитывает 2,4 млн.м² офисов, из которых 45% – это помещения класса В+ и 40% – класса А. Текущий объем предлагаемых площадей соответствует уровню вакантности в 15%. Рост относительно предыдущего периода +0,6 п. п. за квартал. Наибольшая доля свободных помещений наблюдается в офисных зданиях класса А, где показатель не изменился с прошлого квартала и составил 27,2%. Такая динамика уровня вакантности обусловлена вводом новых площадей преимущественно в сформировавшихся зонах деловой активности, где спрос на офисы традиционно выше. Кроме того, рост уровня вакантности был сдержан появлением на рынке частично заполненных объектов (например, МФК «Оружейный», БЦ «Алгоритм») и оживлением нового спроса на офисные площади. В офисах класса В доля свободных помещений к концу сентября составила 11,6% (при этом в зданиях класса В+ она равна 14,3%, а в офисах класса В- – 7,3%), увеличившись с зафиксированных в начале года 10,9%. Наибольший объем свободных помещений (в абсолютных цифрах) сохраняется в ЦДР, на западе столицы, а также в зоне ММДЦ «Москва-Сити». Самая высокая доля свободных площадей (36%) по-прежнему в ММДЦ «Москва-Сити». За пределами сформировавшихся зон деловой активности наибольшая доля свободных площадей сохраняется на юго-западном направлении (32%). (рис.2).

Рисунок 2. Доля свободных помещений по классам

Анализируя рынок офисной недвижимости, можно заметить, что собственники пересматривают ставки аренды и переходят на рублевые договоры аренды. Средневзвешенная запрашиваемая ставка аренды офисных помещений класса А, по итогам III квартала 2015 г. снизилась на 5% и составила 22 562 руб./м²/год, для класса В ставка аренды снизилась на 4% до 13 722 руб./м²/год. Динамика базовых ставок аренды, а именно их менее выраженное снижение, возможно становится сигналом их приближения к минимальному уровню в ряде объектов. Собственники офисных зданий, испытывающие трудности с заполнением, готовы идти на уступки, в том числе готовы переходить в рублевую зону, устанавливая коридор обменного курса, при этом устанавливая приемлемый уровень индексации – в 8–10%, что ниже официальной рублевой инфляции. Появилось некое изменение при оформлении договора: в документе прописывают возможность пересмотра ставки аренды через 2–3 года и возможно расторгнуть договор, в случае если не удается достичь компромиссного уровня ставки.

По итогам сентября средняя стоимость помещений класса А составила 292 000 руб./м². Площади класса В+ предлагались на продажу в среднем по 150 000 руб./м², а в зданиях класса В- средняя запрашиваемая цена составила 120 000 руб./м². В офисах классов А и В+, расположенных в центре города, помещения предлагаются в среднем по 315 000 руб./м². В более удаленных от ЦДР бизнес-центрах основную долю предложения формирует класс В, где запрашиваемая средняя цена находится на уровне 180 000 руб./м² для класса В+ и 150 000 руб./м² – для класса B-. Наиболее качественные объекты, находящиеся вблизи МКАД, предлагаются сегодня в среднем по 170 000 руб./м² в классе А и 115 000–130 000 руб./м² в классе В+/В-. Запрашиваемая стоимость продажи в башнях ММДЦ «Москва-Сити» сохранилась на уровне начала года – $6 000–7 500 за м².

В заключении можно сделать следующие выводы: класс офисных зданий «B+», «B» считается на рынке более востребованным, поскольку, с одной стороны, отличия офисов класса «B+», «B» от офисов класса А, не носят принципиального характера, а с другой стороны, обходятся арендаторам дешевле. Базовый размер рублевой запрашиваемой ставки остается на текущем уровне как для класса А, так и для класса В+/-, и, скорее всего, собственники будут прибегать к альтернативным способам снижения арендной платы. Предположительно сохранится тенденция перехода ставок аренды из долларов в рубли, а в договорах будут прописываться возможность пересмотра ставки аренды через 2–3 года либо расторжение договора. Oбъем спроса превысит объемы ввода новых объектов, что окажет положительное влияние на рынок и сдержит рост доли вакантных площадей, общая доля которых на рынке Москвы по итогам года составила 15%.