ОТЧЕТНЫЕ И АНАЛИТИЧЕСКИЕ ПОКАЗАТЕЛИ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ КОМПАНИЙ СФЕРЫ УСЛУГ

Секция: 11. Экономика

лауреатов

участников

лауреатов

участников

XXXIV Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

ОТЧЕТНЫЕ И АНАЛИТИЧЕСКИЕ ПОКАЗАТЕЛИ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ КОМПАНИЙ СФЕРЫ УСЛУГ

Создание и деятельность коммерческих субъектов ориентирована на получение прибыли, однако условия неопределенности предпринимательской деятельности не гарантируют прироста вложенного собственниками капитала и получение положительного финансового результата. Стратегическая установка на получение прибыли делает её единственной целью деятельности компании, и, следовательно, четкое понимание значимости и содержания этого показателя исключительно важно для финансовой системы субъекта.

В профессиональной литературе часто встречаются две трактовки понятия финансовый результат. Одна ориентирована на денежное наполнение итога хозяйственной деятельности, то есть на кассовый принцип признания прибыли. Другая, на наш взгляд более корректная, определяет прибыль как изменение (рост или снижение) стоимости собственного капитала организации в процессе предпринимательской деятельности, произошедшее за отчетный период.

Показатели финансового результата входят в комплекс показателей анализа эффективности деятельности хозяйствующих субъектов. Проблемами их расчета занимаются многие известные ученые – аналитики: О.В. Ефимова, ВВ. Ковалев, Н.П. Любушин, Е.М. Мельник, Е.В. Никифорова, Н.С. Пласкова, А.Д. Шеремет и др. Однако в условиях перманентно протекающего финансово кризиса, возникают новые вопросы, связанные с изменением смыслового наполнения понятия финансового результата и, особенно, с методикой их исчисления.

Традиционным подходом к измерению конечных финансовых результатов является бухгалтерский, основанный на понимании финансового результата не как самостоятельной экономической категории, а как расчетного показателя [1]. В последнее время он постоянно подвергается критике со стороны финансовых менеджеров, акционеров и инвесторов, так как финансово-благополучная по внешней отчетности компания уже через месяц становится неплатежеспособной и приобретает признаки банкротства.

В российских нормативных документах, определяющих порядок ведения бухгалтерского учета и составления отчетности, не приводится дефиниций понятия источников финансирования деятельности, капитала, различных видов финансового результата. Несоответствие бухгалтерского и налогового учёта в части момента признания и состава доходов и расходов ещё более усложняет формирование прибыли [1, с.149]. Использование исторических оценок, существенно отличающихся от справедливой стоимости активов и финансовых обязательств, приводит к потере информационной полезности отчетных показателей [3]. Поэтому на сегодняшний день из множества показателей так и не нашлось такого, который смог бы аккумулировать финансовые результаты компании в целом.

Доходы и расходы, как важнейшие факторы, определяющие величину финансовых результатов организации, признаются по критериям, закрепленным в отдельных федеральных стандартах (положениях по бухгалтерскому учету). Дефиниции доходов и расходов основаны на позиции увеличения или, соответственно, уменьшения (зеркально по отношению к доходам) экономических выгод текущего периода, приводящих к росту (снижению) собственного капитала организации. Определение доходов и расходов через изменение собственного капитала компании, отличного от дополнительных вкладов или изъятий собственников, прямо указывает на изменение переменной части капитала, которая в российской отчетности называется «нераспределенная прибыль». Сложность формирования этого итогового показателя, накапливаемого с начала деятельности компании, требует более углубленного изучения порядка его расчета.

Финансовые показатели с позиции методики их расчета можно разделить на две группы: отчетные и аналитические. Отчётные показатели обобщены в табл.1.

Таблица 1.

Отчетные показатели финансовых результатов

|

Показатель |

Расчет |

Характеристика |

|

Валовая прибыль |

где Впр – НДС – А – выручка-нетто от продаж (Впр – выручка, А –акцизы, НДС включенный в выручку); Спр – производственные затраты в продажах |

Абсолютное значение эффективности деятельности основных подразделений организации, признанной компанией по критерию существенности основной. |

|

Прибыль от продаж |

где ВП – валовая прибыль; Кр – коммерческие расходы, Ур – управленческие расходы |

Результат основной (уставной, операционной) деятельности. База для оценки рентабельности продаж. |

|

Прибыль до налогообложения |

где

|

Превышение всех доходов над расходами без учета налоговых платежей. |

|

Чистая прибыль |

где ЧП – чистая прибыль отчетного периода;

Пр - прочее |

Отражает превышение всех полученных организацией доходов над расходами, включая налоговую составляющую, а также сальдо отложенных налоговых активов и налоговых обязательств.

|

|

Совокупный финансовый результат |

где ΔПереоц - результат от переоценки внеоборотных активов Проч. - результат от прочих операций, не включаемый в чистую прибыль (убыток) отчетного периода |

Итоговый финансовый результат, уточненный на суммы, не затрагивающие вклады собственников. |

|

Нераспределенная прибыль |

где

|

Прибыль, подлежащая распределению по решению собственников (к выплате дивидендов).

|

Необходимо обратить внимание, что бухгалтерская трактовка нераспределенной прибыли отличается от принятой в финансовом менеджменте, где этот показатель отождествляется с частью чистого дохода, оставленного собственниками после выплаты дивидендов на дальнейшее развитие компании (в виде инвестиций) или погашение текущих обязательств (retained earnings). Соответственно, различают капитализируемую чистую прибыль, то есть потраченную на формирование активов, и потребляемую – направленную на выплату дивидендов.

Приведенная в таблице часть показателей финансовых результатов обладает достаточно широкими информационными и аналитическими возможностями для стейкхолдеров в части оценки различных сторон и этапов бизнес-процесса [4, с.168]. Важным условием стабильности финансового положения компании и возможности её дальнейшего развития является интерес стейкхолдеров к дальнейшему росту финансовых результатов, обеспечиваемому менеджерами. В связи с различиями в информационных запросах стейкхолдеров, спецификой бизнеса, изменчивостью внешней среды, в которой функционирует компания, статичная классификация финансовых результатов, даже дополнительно детализированная, не всегда может охватить всю возможную их вариативность [2]. Поэтому не менее важными в процессе принятия пользователями управленческих и финансовых решений являются аналитические показатели финансовых результатов.

Для управления стоимостью компании используется показатель экономической прибыли (разность между совокупным доходом и экономическими издержками – EBITDA). Один из вариантов расчета показателя EBITDA предложен в приказе Минрегиона РФ от 17 апреля 2010 года № 173 «Об утверждении Методики расчета показателей абсолютной и относительной финансовой устойчивости, которым должны соответствовать коммерческие организации, желающие участвовать в реализации проектов, имеющих общегосударственное, региональное и межрегиональное значение, с использованием бюджетных ассигнований Инвестиционного фонда РФ»:

![]() (7)

(7)

где: ![]() чистая прибыль;

чистая прибыль;

![]() расходы по налогу на прибыль;

расходы по налогу на прибыль;

![]() возмещенный налог на прибыль;

возмещенный налог на прибыль;

![]() проценты уплаченные;

проценты уплаченные;

![]() проценты полученные;

проценты полученные;

![]() амортизационные отчисления.

амортизационные отчисления.

При положительном значении показателя EBITDA выполняется минимальное условие финансовой устойчивости коммерческой организации. Названный аналитический показатель участвует в расчете относительного показателя эффективности деятельности - отношения EBITDA к уплачиваемым процентам, характеризующего способность коммерческой организации отвечать по своим обязательствам по уплате процентов по кредитам и займам. Справочно по данным бухгалтерской отчетности рассчитывается показатель прибыли на одну акцию.

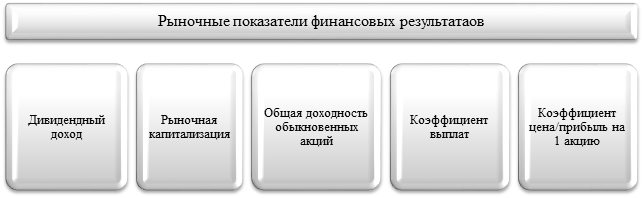

Ещё одна группа аналитических показателей финансовых результатов основана на данных о рыночной стоимости компании: см. рис. 1.

Рисунок 1. Рыночные показатели финансовых результатов компаний

Рисунок 1. Рыночные показатели финансовых результатов компаний

Эти показатели отражают влияние финансовых результатов деятельности компании на рыночную стоимость их акций, в связи с чем интересуют собственников компаний и потенциальных инвесторов, однако для России их расчет возможен при условии обращения акций на организованном рынке.

Каждая из рассмотренных групп показателей обладает достоинствами, но и имеет некоторые ограничения, которые необходимо принимать во внимание стейкхолдерам, менеджменту и аналитикам при их интерпретации и принятии решений.