АНАЛИЗ ДАННЫХ ЦЕНОВЫХ КОТИРОВОК АКЦИЙ КОМПАНИЙ МЕТОДАМИ ГЛУБОКОГО ОБУЧЕНИЯ

Секция: Технические науки

LIV Студенческая международная научно-практическая конференция «Технические и математические науки. Студенческий научный форум»

АНАЛИЗ ДАННЫХ ЦЕНОВЫХ КОТИРОВОК АКЦИЙ КОМПАНИЙ МЕТОДАМИ ГЛУБОКОГО ОБУЧЕНИЯ

ANALYSIS OF THE DATA OF PRICE QUOTATIONS OF SHARES OF COMPANIES USING DEEP LEARNING METHODS

Anton Alekseev

Student, Moscow Polytechnic University, Russia, Moscow

Natalya Tsarkova

Scientific director, Cand. ped. Sciences. Professor of the Department of Applied Informatics, Moscow Polytechnic University, Russia, Moscow

Аннотация. Экономика и финансы — самые распространённые предметные области, в которых нейросетевые методы используются чаще всего. Алгоритмы нейросетей представляются в виде математического ядра, их можно применять для принятия решения в интеллектуальных и экспертных системах, для моделирования оболочек, для баз знаний и во многих других областях. Применение нейросетевых технологий имеет большое значение для прогнозирования динамики экономических показателей и финансовых рядов.

Abstract. Economics and finance are the most common subject areas in which neural network methods are used most often. Neural network algorithms are presented as a mathematical core, they can be used for decision making in intelligent and expert systems, for modeling shells, for knowledge bases, and in many other areas. The use of neural network technologies is of great importance for predicting the dynamics of economic indicators and financial series.

Ключевые слова: Большие данные, нейронные сети, фондовый рынок, python, предсказания, временной ряд.

Keywords: Big data, neural networks, stock market, python, predictions, time series.

Прогнозирование фондового рынка — классическая проблема на стыке финансов и информатики. В отношении этой проблемы знаменитая гипотеза эффективного рынка дает пессимистический взгляд и подразумевает, что финансовый рынок эффективен.

Некоторые исследования пытаются измерить различные уровни эффективности для зрелых и развивающиеся рынков, в то время как другие исследования пытаются построить эффективные прогнозы модели фондовых рынков.

Временной ряд — это последовательность наблюдений, проводимых с относительно регулярными интервалами. Примеры временных рядов: выпуск продукта, количество проданных страховых продуктов и т. д. Временные ряды широко используются в статистике, обработке сигналов, распознавании речи, эконометрике, финансах, астрономии, инженерии и многих других областях знаний, где значение измеряется во времени. Анализ временных рядов объединяет множество моделей для извлечения значимой информации из данных для прогнозирования будущей стоимости на основе ретроспективной информации. Временные ряды всегда отсортированы по времени. Модели временных рядов отражают факт того, что наблюдения, близкие по времени, будут более тесно связаны, чем наблюдения, расположенные дальше друг от друга.

Актуальность исследования заключается в совершенствовании методов анализа данных ценовых котировок акций компаний, расширение статистики баз данных.

Объектом исследования послужили теоретические и практические разработки в применении различных моделей временных рядов к ценовым котировкам акций компаний

Предмет исследования — теоретические и методологические аспекты применения статистических методов в анализе временных рядов.

В результате исследования должны быть проанализированы данные исследуемых временных рядов котировок акций, а также модели обучения на основе шумовых маркеров. Полученные модели должны применяться для построения прогнозов на будущие периоды.

Прогнозирование временных рядов традиционно выполняется эконометрикой с использованием различных методов.

В машинном обучении искусственные нейронные сети классы моделей, вдохновленные биологическими нейронными сетями, которые содержат взаимосвязанные узлы или блоки адаптивной обработки. Какие делает ИНС важными из-за их адаптивного характера, эта особенность делает ИНС - хорошо подходящим инструментом для аппроксимации сильно нелинейных и многомерные функций. Поскольку окончательная модель нейронной сети предсказывает временные ряды значения, она используется слоями LSTM в своей архитектуре для противодействия времени, связанным с этим проблемами, такие как «Проблема исчезающего градиента». В разница между LSTM и другими традиционными рекуррентными нейронами сетями — это способность обрабатывать и прогнозировать временные ряды большого размера без потерь важной информации.

Таким образом, общая схема для анализа данных ценовых котировок ценных бумаг будет выглядеть следующим образом:

- Определение нужного временного отрезка, на котором будет происходить выборка. Создание базы данных.

- Указание входных и выходных значений для нейронной сети.

- Нормализация данных.

- Предварительная обработка данных. Обучение на шумовых маркерах.

- Основное обучение нейронной сети.

- Создание прогноза и тестирование итоговой модели.

Для прогнозирования ценовых котировок акций компаний используют множество способов, но наиболее эффективными являются модели экспоненциального сглаживания и нейронные сети. Наиболее популярные модели — это модели LSTM, причем подбор параметров для этих моделей должен происходит по алгоритмам основанных на обучении с учителем

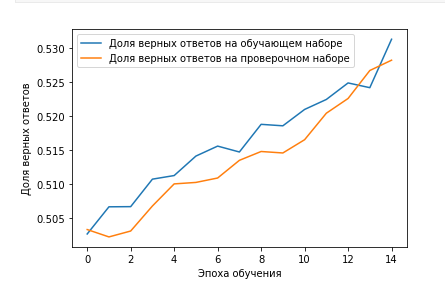

В дальнейшей работе также возможно улучшение сети LSTM путем обучения модели в процессе непосредственной работы с полученными данными. На графике обучения модели LSTM видно, что с каждой новой эпохой обучения, точность обучения модели увеличивается. При этом точность, предсказанная моделью на каждой отдельной эпохе обучения, составляет приблизительно 58%. Таким образом, учитывая, что длительность формирования модели составляло около 60 лет, а качество прогнозирования для каждой из эпох обучения было оценено, как близкое к 64%, можно сделать вывод, что для прогнозирования временных рядов, имеющих большой размах, LSTM является хорошей моделью.

Для реализации поставленной цели были выбраны методы прогнозирования с учителей на основе рекуррентной нейронной сети с архитектурой LSTM, написанной на языке python в средстве разработки jupyter notebook, основной метрикой точности прогноза будет служить RMSE.

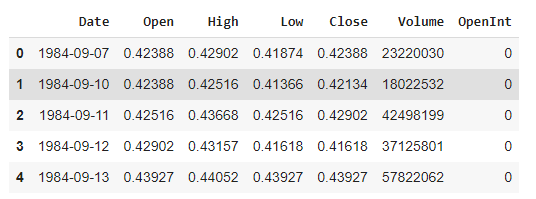

Структура набора данных, содержит помимо даты также цену открытия, нижние и верхние границы ценового диапазона, а также цену закрытия, помимо этого можно посмотреть объем, проторгованный за тот же промежуток времени:

Рисунок 1. Формат даты временного ряда

Данный набор данных описывает ежедневное колебание ценовых котировок акций компаний AAPL, NFLX, MA, BA. Для реализации концепции глубокого обучения разделим полученный набор данных на обучающую выборку и тестовую, для тестирования возьмем последние полгода. Во время обучения в качестве цели использовалось изменение курса акций. Обучение проходило по методу «перекрестной проверки» — это обучение и тестирование, которые проводились одновременно.

Каждый раз для обучающей выборки вычислялась оценка изменения курса акций, в результате чего оценивалось значение каждого из факторов.

После каждого тестирования проводилось изменение обучающей и тестовой выборок, и формировалась новая оценка изменения, которая служила для расчета новой цели.

Данная техника обучения называется «метод последовательных приближений».

Обработка входных и выходных данных ценовых котировок акций компаний

Для правильной работы нейронной сети необходимо понять, какие данные подавать на вход, для этого, определим какой столбец имеет наибольшее влияние на цену акции компании.

Для того, чтобы определить, какой столбец использовать необходимо построить матрицу корреляции этих параметров между собой:

Рисунок 2. Матрица корреляции значений ряда

Как видно из рисунка, все значения имеют близкое к единице значение, это связано с тем, что в течении дня цена может колебаться, как возле одного значения, так и не значительно уйти от него. Но все же в ряду присутствует волатильность, что позволяет нам определить, значение наиболее тесно связанное с ценой акции. Таким образом, можно заметить, что наибольшим влиянием на значение ряда является цена закрытия цены.

Для правильной работы нейронной сети необходимо понять, какие данные подавать на вход, для этого, определим какой столбец имеет наибольшее влияние на цену акции компании.

Для того, чтобы определить, какой столбец использовать необходимо построить матрицу корреляции этих параметров между собой:

Рисунок 3. Матрица корреляции значений ряда

Как видно из рисунка, все значения имеют близкое к единице значение, это связано с тем, что в течении дня цена может колебаться, как возле одного значения, так и не значительно уйти от него. Но все же в ряду присутствует волатильность, что позволяет нам определить, значение наиболее тесно связанное с ценой акции. Таким образом, можно заметить, что наибольшим влиянием на значение ряда является цена закрытия цены.

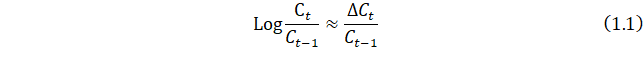

Далее обозначив данные о закрытии цены за переделённый период времени (обозначим их  ), поскольку цена закрытия акции , имеет меньший разброс, то существует высокая вероятность его корреляции с последующим значением временного ряда. Для повышения качества обучения нейронной сети необходимо стремиться к статистической независимости входов, тем самым к отсутствию таких корреляций. В качестве метода нормировки данных, был выбран метод логарифмирования по следующей формуле:

), поскольку цена закрытия акции , имеет меньший разброс, то существует высокая вероятность его корреляции с последующим значением временного ряда. Для повышения качества обучения нейронной сети необходимо стремиться к статистической независимости входов, тем самым к отсутствию таких корреляций. В качестве метода нормировки данных, был выбран метод логарифмирования по следующей формуле:

Используя логарифмирование при относительном приращении для больших наборов временных рядов, учитывается влияние инфляции на курс акций компаний.

Теперь посмотрим на график данных ценовых котировок акций компании apple с тикетом AAPL:

Рисунок 5. График движения акции AAPL за последние 65 лет

Таким образом после логарифмирования и нормирования всех значений временного ряда, набор входных данных примет значения в диапазоне от нуля до единицы

Далее нужно рассмотреть алгоритм обучения модели прогнозирования. Для этого необходимо вычислить и вывести из данных параметры функции, которая аппроксимирует значения временного ряда.

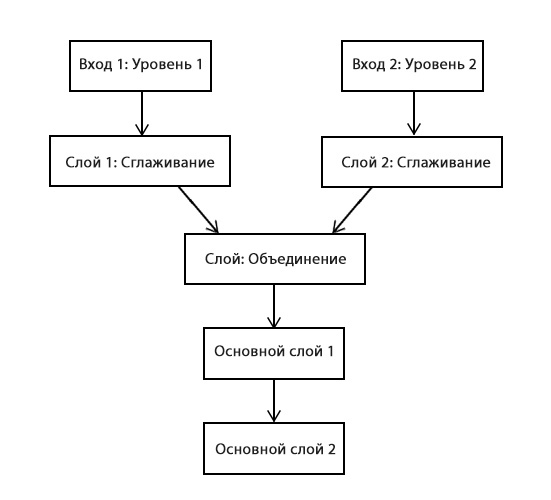

Построим одномерная рекуррентную нейронную сеть — это такая рекурентная нейронная сеть, которая может иметь несколько скрытых слоев для работы с одномерной последовательностью данных. За этим, возможно, следует, в некоторых случаях, второй сверточный слой, например, очень длинные входные последовательности, а затем слой объединения, задача которого заключается в дистилляции выходных данных сверточного слоя до наиболее заметных элементов.

За сверточным слоем и слоем объединения, идет полносвязный слой нейронов, которые интерпретируют признаки полученные при помощи предыдущей части модели. Слой сглаживания используется между этими двумя слоями, для того, в результате объединения массивов информации получилось выдать на выходе одномерный массив данных.

После чего следует определить одномерную модель сверточной нейронной сети для одномерного прогнозирования временных рядов следующим образом.

Входы первого слоя являются входными данными для каждого из последующих слоев, каждый из которых состоит из входного сигнала и выходного сигнала предыдущего слоя, поэтому каждый слой является копией предыдущего. Каждый из этих сигналов подается на выход предыдущего слоя.

Поэтому сверточный слой, как правило, имеет только один входной сигнал и один выходной (и не более одного выходного слоя за раз), а слой объединения содержит выходные сигналы всех предыдущих слоев.

На изображении ниже схематично показано, как выглядит эта модель, включая форму входов и выходов каждого слоя:

Рисунок 6. Архитектура нейронной сети

Данная архитектура требует, чтобы данные, поступающие на входе, были интерпретируемы в виде списка из двух элементов однородного массива, где каждый массив содержит данные для своей модели.

Таким образом, у нейронной сети получится 22 644 параметров для тренировки

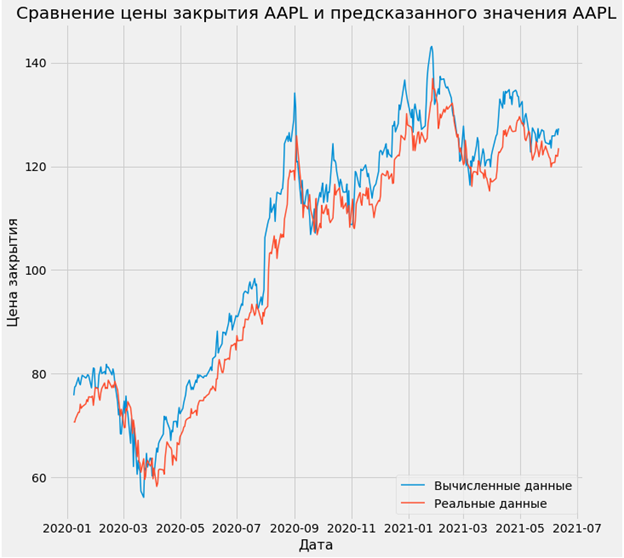

Далее проанализировав график реальных данных по сравнению с предсказанными данными, можно сделать вывод о том, что модель имеет высокую предсказательную способность.

Рисунок 7. Тренировочные данные и рассчитанные

После прохождения нескольких итераций, все коэффициенты подобрались оптимальным образом, на графике видно, что рассчитанные значения очень близки к фактическим, что говорит о хорошо обученной модели. В итоге, мы получили оценку коэффициента регрессии с высокой достоверностью (p-value = 0.0002). Все результаты находятся в пределах допустимой погрешности. Таким образом, можно считать, что модель хорошо обучена, и на ее основе можно прогнозировать данные.

Коэффициент детерминации равен 0,94, что говорит о том, что построенная модель достаточно адекватна, коэффициенты MAE и RMSE, говорят о том, что модель имеет высокую точность и несмещенность оценок. Таким образом, построенная модель может быть использована для прогнозирования. В данном разделе представлены результаты оценки точности модели и можно говорить о том, что построенная модель в наибольшей степени соответствует фактическому поведению экономических переменных.

Рисунок 8. Сравнение цен закрытия графика цен

В процессе анализа, имеющихся данных, было доказано, что модель LSTM показал в среднем хороший результат при прогнозировании значений различных котировок акций компаний.

На графике обучения модели LSTM видно, что с каждой новой эпохой обучения, точность обучения модели увеличивается. При этом точность, предсказанная моделью на каждой отдельной эпохе обучения, составляет приблизительно 87%. Таким образом, учитывая, что длительность формирования модели составляло около 60 лет, а качество прогнозирования для каждой из эпох обучения было оценено, как близкое к 93%, можно сделать вывод, что для прогнозирования временных рядов, имеющих большой размах, LSTM является хорошей моделью.

Рисунок 9. Обучение модели

Результат исследования позволяет утверждать, что из класса моделей искусственного интеллекта конфигурация нейронной сети LSTM является лучшим вариантом для построения прогнозной модели, ее основным преимуществом является адаптивность к характеристикам различных временных рядов и отсутствие необходимости в ручной настройке параметров модели под каждый временной ряд.

В процессе анализа, имеющихся данных, было доказано, что модель LSTM показал в среднем хороший результат при прогнозировании значений различных котировок акций компаний. Результат исследования позволяет утверждать, что из класса моделей искусственного интеллекта конфигурация нейронной сети LSTM является лучшим вариантом для построения прогнозной модели, ее основным преимуществом является адаптивность к характеристикам различных временных рядов и отсутствие необходимости в ручной настройке параметров модели под каждый временной ряд.