Диалектическая связь информационных гипотез фондового рынка

Конференция: I Международная заочная научно-практическая конференция «Научный форум: инновационная наука»

Секция: Экономика

I Международная заочная научно-практическая конференция «Научный форум: инновационная наука»

Диалектическая связь информационных гипотез фондового рынка

The dialectical relationship information hypotheses stock market

Malyshenko Konstantin

Candidate of Economic Sciences, Associate Professor of V.L. Vernadsky Crimean Federal University, Humanities and Education Academy (branch), «Institute of Business Administration»

Russia, Republic of Crimea, Yalta

Malyshenko Vadim

Candidate of Economic Sciences, Associate Professor of V.L. Vernadsky Crimean Federal University, Humanities and Education Academy (branch), "Institute of Business Administration"

Russia, Republic of Crimea, Yalta

Anashkina Marina

Student in Masters of the V.L. Vernadsky Crimean Federal University, Humanities and Education Academy (branch), "Institute of Business Administration"

Russia, Republic of Crimea, Yalta

Аннотация. В статье раскрыты различия и выявлена взаимосвязь информационных гипотез фондового рынка на основе анализа их графических моделей. Определён их фундаментальный принцип, выделен инструментарий.

Abstract. The article reveals the differences and the interrelation information of the hypotheses of the stock market based on the analysis of graphical models. Determined by their fundamental principle, dedicated tools.

Ключевые слова: гипотеза эффективного рынка; гипотеза когерентного рынка; гипотеза фрактальных рынков; волновая теория Элиота; числа Фибоначчи.

Keywords: efficient market hypothesis; the hypothesis of the coherent market; hypothesis fractal markets; the wave theory of Elliott; Fibonacci numbers.

В результате развития общества на протяжении всего времени существования фондового рынка изменялись подходы к описанию механизма его функционирования. В попытке познания принципов и законов формирования ценового движения, возникали новые парадигмы, сменяющие одна другую в процессе развития научной мысли. При формулировке новых идей, объясняющих принципы движения рынка,было задействовано множество теорий различных научных сфер. Среди учёных, посвятивших свои работы исследованию данных процессов, такие какМ.Кэндел, Ю. Фама [9], Эндрю Ло, К.Маккинли, Т. Веге, Б. Мандельброт [10], Дж. Линтнер, Д. Мерфи, Д. Нельсон, С. Росс. Среди современных учёных следует отметитьЛ. П. Яновского [6], Л.О. Бабешко, А.В. Воронцовского, В.В. Давниса, В.Н. Едронову, Д.А. Ендовицкого, Ю.П. Лукашина, Я.М. Миркина, А.О. Недосекина.Результатом исследований, проведённых вышеперечисленными авторами,стало выявление взаимосвязи эффективности и развитости фондового рынка, а также определены некоторые модели, позволяющие оценить эффективность. Среди достаточно большого числа гипотез, сформулированных по данному вопросу, наиболее популярными являются гипотеза эффективных рынков (ГЭР), гипотеза фрактальных рынков и гипотеза когерентных рынков.Эффективность фондового рынка неразрывно связана и является необходимым условием общеэкономической эффективности распределения ресурсов в экономике. Фондовый рынок, как один из важнейших элементов экономики способствует эффективному распределению финансового капитала внутри экономики. Поэтому исследование принципов его функционирования на протяжении всего существования рынка ценных бумаг остаётся актуальным [3].

Развитие экономической мысли подталкивало учёных к применению новых подходов к объяснению давно существующей системы фондового рынка. Так, возникшая в середине ХХ века «ГЭР», спустя полвека сменилась Гипотезой фрактальных рынков, на смену которой, в свою очередь, вскоре пришла Гипотеза о когерентных рынках. Рассматриваемые формулировки, безусловно, имеютсущественные отличия. В основе первой – идея о значимости объёма, полноты и своевременности информации, попадающей в распоряжение инвесторов, при формировании общей направленности движений ценового тренда [2]. В основе второй – предположение о подчинённости рынка, как любой системы, общим законам рекурсивного развития [5]. Последняя рассматриваемая нами гипотеза, утверждает, что поведение рынка может быть полностью описано при помощи теории психологии [7]. На основе теоретического анализа содержания информационных гипотез, можно сделать вывод о наличии единообразия в описании функционирования и развития рынка. То есть, прослеживается определённая взаимосвязь между совершенно разными на первый взгляд подходами. Несмотря навидимую трансформацию мысли, фундаментальный принцип не менялся на протяжении своего возникновения и развития.Далее представим доказательства изложенной мысли.Авторский подход заключается в проверке ниже представленных проверяемых гипотез (нулевая и альтернативная), на основе сделанного вывода о связи ГЭР, Гипотезы фрактальных и когерентных рынков путём абстрагирования от их внешних характеристик и акцентирования на общей диалектической основе.

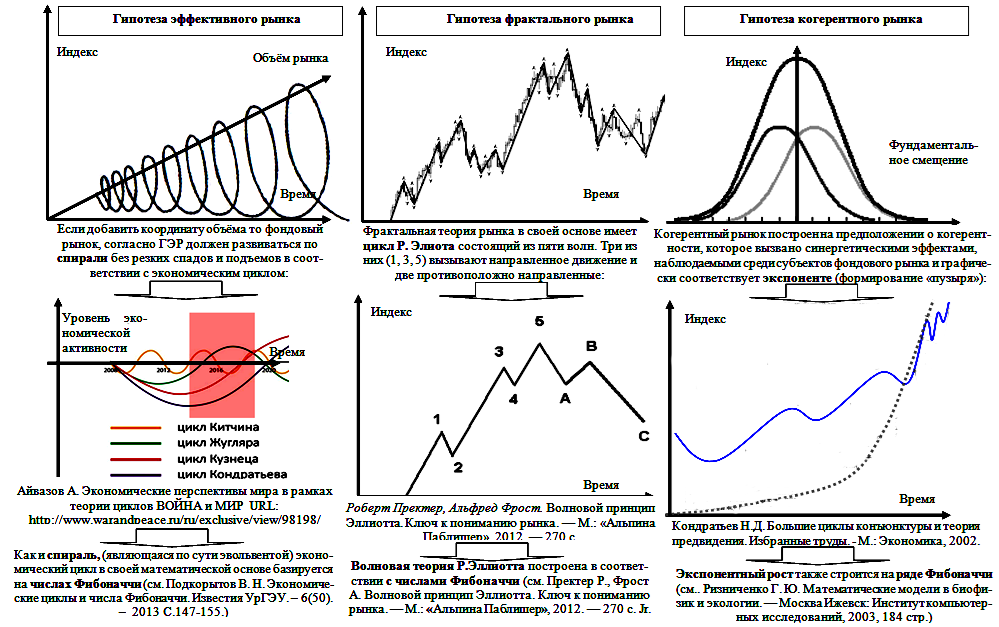

Рис. 1. – Диалектическая связь гипотез формирования цен на фондовом рынке на основе чисел Фибоначчи

Проверяемая гипотеза Н0 – информационные гипотезы не имеют диалектической связи;

Н1 – информационные гипотезы имеют диалектическую связь.

Методика проверки: анализ графических моделей.

На рисунке графически представлены исследуемые гипотезы (рис.1).Как видно, гипотеза эффективного рынка основана на предположении о том, что рынок развивается по спирали. Из этого следует, что резких подъёмов и спадов на рынке быть не может – все изменения тождественны экономическому циклу. Циклы непрерывны: каждый следующий цикл рождается внутри предыдущего, и постепенно набирая силу, становится ведущим.Одновременно, переход из одного цикла в другой не является полной сменой действующих законов, знаний, факторов и т.д. Информация аккумулируется, сохраняя свои основные свойства, и модифицируясь, включается в состав нового цикла в качестве опыта. Таким образом, создаётся, своего рода, рекурсия. Информация постепенно накапливается, рынок развивается. Следовательно, рассматривая последовательность, периодичность и особенность циклов, можно спрогнозировать дальнейшее развитие экономики – всё, что происходило в прошлом, повторится в будущем, однако уже на новом уровне [1]. То же справедливо и при изучении развития системы фондового рынка. В своей математической основе циклы, обеспечивающие поступательное движение рынка, базируются на числах Фибоначчи.

Гипотеза фрактальных рынков построена на основе волновой теории Элиота, описывающей существование восьми волн, пять из которых направлены вверх, и три – вниз. Первая, третья и пятая волна – повышательные. Вторая и четвёртая – корректирующие фазы первой и третьей волн соответственно, то есть – это корректирующие волны. Волны А, В, С – три корректирующие волны повышательного тренда. Из них волна В является коррекцией волны А, а волны А и С – волны импульса. То есть, Элиот в своей тории рассматривал любое развитие также с точки зрения цикличности [8]. Для математического изложения своей теории Элиот использовал принцип чисел Фибоначчи. Суть его применения раскрывается том, что движение в определённом направлении должно продолжаться до того момента, когда оно достигает некоторого числа в соответствии с суммарной последовательностью Фибоначчи. Элиот отмечал, что отклонения могут происходить как по времени, так и по размаху, и отдельные волны вряд ли всегда будут развиваться в этих регулярных формах [4].

Гипотеза когерентных рынков развитие кризиса («ценового пузыря») на фондовом рынке графически представляет собой экспоненту – постепенно субъекты рынка переходят из одного тренда в другой. Для любой экспоненциально растущей величины, чем большее значение она принимает, тем быстрее растет, величина зависимой переменной и скорость ее роста прямо пропорциональны. Но при этом экспоненциальная кривая никогда не уходит в бесконечность за конечный промежуток времени. Экспоненциальный рост в итоге оказывается более быстрым, чем любая геометрическая прогрессия, степенной, и линейный рост. То есть, рассматривая развитие фондового рынка с данной точки зрения, можно теоретически обосновать возникновение и развитие «пузырей». Экспонентный рост также строится по законам чисел Фибоначчи.

То есть, каждая из рассмотренных гипотез в своей основе имеет утверждение о циклическом развитии системы, построенном на числах Фибоначчи. Они выступают постоянным инструментарием описания развития системы фондового рынка, а теория цикличности – фундаментальным принципом. В этом заключается взаимосвязь. Гипотеза Н1 подтверждается: информационные гипотезы имеют единый фундамент в описании движения рынка, не смотря на принципиальное различие надстроек.

Вывод:В работе раскрыты различия и выявлена взаимосвязь информационных гипотез фондового рынка. На основе теоретического анализа их содержания сделан вывод о существовании единообразного описаниясущности функционирования и развития рынка. На этой основе сформулирована гипотеза, которая подтверждена в ходе анализа графических моделей, из чего следует, что, несмотря на существенные различия изучаемых подходов, они имеют общий фундаментальный принцип и инструментарий. Диалектическая взаимосвязь информационных гипотез фондового рынка подтверждена.