НАЛОГ НА ПРОФЕССИОНАЛЬНЫЙ ДОХОД: ОСОБЕННОСТИ, ПЕРСПЕКТИВЫ

Секция: Финансовое право; налоговое право; бюджетное право

LXXVI Международная научно-практическая конференция «Научный форум: юриспруденция, история, социология, политология и философия»

НАЛОГ НА ПРОФЕССИОНАЛЬНЫЙ ДОХОД: ОСОБЕННОСТИ, ПЕРСПЕКТИВЫ

На текущем этапе социального и экономического развития отмечается тенденция к изменениям в мировой, а равно и в отечественной экономике и трансформации рынка труда, что обуславливает активное развитие такой формы деятельности людей как самозанятость. В её основе заложены самоорганизация, сопровождающаяся снижением зависимости работника от работодателя, и рост мобильности трудовых ресурсов. Определить категорию самозанятых можно как категорию лиц, занимающихся самостоятельной трудовой деятельностью, реализующих товары, услуги собственного производства и не имеющих наемных работников.

Наметившаяся тенденция определила увеличение в последние годы в России количества людей, предпочитающих работать на себя, при этом не регистрируясь в качестве индивидуальных предпринимателей. Для кого-то такая деятельность носит вынужденный характер, а для кого-то является основным источником заработка. Помимо этого, стоит выделить и такую социальную группу, представители которой совмещают официальную работу и дополнительные способы получения дохода, что зачастую приводит к тому, что часть полученных денег уходит в теневую экономику. И здесь остро встает вопрос налогообложения лиц, занимающихся трудовой деятельностью в качестве самозанятых, ведь очень часто складывается ситуация, когда самозанятые в Российской Федерации уходят от уплаты прямых налогов.

За последнее десятилетие государство провело значительные мероприятия по выводу самозанятых из теневого сектора экономики. Еще в 2013 году была предпринята одна из первых попыток выведения самозанятых из неформального сектора экономики. Тогда мероприятия были представлены в виде патентной системы и подразумевали оплату самозанятыми единого фиксированного платежа за осуществление своей деятельности.

Особый масштаб дискуссия на данную тему приобрела после обращения Президента РФ к Федеральному Собранию в декабре 2016 г., когда В.В. Путин обозначил легализацию и определение правового статуса самозанятых граждан как один из важнейших вопросов [2, С.3]. Далее последовала еще одна попытка по выводу самозанятых из «тени» предпринятая уже в 2017 году, и заключалась она в введении для самозанятых налоговых каникул. Однако такие меры по легализации данного вида деятельности не показали должных результатов, и причиной этому послужило увеличение административной нагрузки после прохождения регистрации и ограниченность в выборе вида деятельности.

Важнейшим шагом по легализации самозанятости явилось принятие Федерального закона № 422-ФЗ от 27 ноября 2018 года "О проведении эксперимента по установлению специального налогового режима "Налог на профессиональный доход" [3, С.1]. Данным нормативно-правовым актом были введены такие правовые категории, как режим самозанятости и правила работы. Указанный закон вступил в силу с 1 января 2019 года и с этой же даты в Налоговом кодексе Российской Федерации появляется специальный налоговый режим, именуемый налогом на профессиональный доход. Главным отличием такого специального налогового режима от иных существующих является то, что самозанятый не имеет обязанности регистрироваться в качестве индивидуального предпринимателя. Федеральный закон № 422-ФЗ от 27 ноября 2018 года определяет действие рассматриваемого налогового режима в форме правового эксперимента вплоть до 31 декабря 2028 года [3, С.1].

Изначально налог на профессиональный доход применялся лишь в четырех регионах: Москва, Московская область, Калужская область и Республика Татарстан, а в начале 2020 года начал действовать еще в 19 регионах [4, С.2]. Уже с июля 2020 года субъекты Российской Федерации могли вводить режим по своему усмотрению, и с середины октября того же года режим постепенно начал распространяться на всю территорию страны.

Кого же можно отнести к плательщикам налога на профессиональный доход? Список профессий, с которыми чаще всего ассоциируется самозанятость достаточно не велик, например парикмахер, водитель, репетитор, фотограф, няня. Данный список непрерывно пополняется новыми: бизнес-консультант, графический дизайнер, фитнес-тренер, разработчик программного обеспечения и т.д. Очевидно, что составить полный, исчерпывающий список профессий самозанятых невозможно только потому, что он постоянно будет видоизменяться.

То есть, плательщиками налога на профессиональный доход являются физические лица, к числу которых относятся индивидуальные предприниматели, перешедшие на специальный налоговый режим и осуществляющие нормативно определенные виды работ без работодателя и без использования наемной рабочей силы. При этом предельная величина дохода таких лиц не должна превышать 2,4 млн. рублей в год [3, С.9].

Не менее важной характерной чертой данного налогового режима является упрощенный порядок регистрации, что обусловлено цифровизацией. Благодаря цифровым технологиям появились такие возможности как, например, облегченная процедура регистрации с помощью мобильного приложения, оно же используется и для создания чеков, и это способствует отказу от использования контрольно-кассовой техники. Приложение имеет и функции по автоматическому исчислению суммы налогового платежа.

Для того, чтобы стать плательщиком налога на профессиональный доход, гражданину необходимо пройти регистрацию в приложении «Мой налог» или на официальном сайте ФНС России, также пройти регистрацию можно через банковские приложения, список которых размещен на сайте Федеральной налоговой службы.

В обязанность самозанятых входит уплата налога на профессиональный доход, при этом они освобождаются от уплаты НДС, НДФЛ и страховых взносов. При желании самозанятые вправе на добровольной основе перечислять взносы в Пенсионный фонд Российской Федерации.

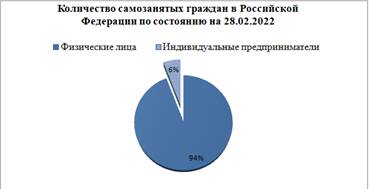

Анализируя статистику о количестве самозанятых граждан, зафиксировавших свой статус и применяющих специальный налоговый режим «Налог на профессиональный доход», опубликованную на официальном сайте ФНС России, видно, что по состоянию на 28 февраля 2022 года количество самозанятых граждан в Российской Федерации составляет 4 285 828 человек, из которых 248 429 человек зарегистрированы в качестве индивидуальных предпринимателей, что составляет 6% по соотношению к количеству самозанятых физических лиц, не имеющих статуса индивидуального предпринимателя (рис. 1) [1].

Рисунок 1. Соотношение числа индивидуальных предпринимателей и самозанятых физических лиц, уплачивающих налог на профессиональный доход

Анализируя аналогичные данные, опубликованные на официальном сайте ФНС России по состоянию на 31 марта 2021 года, отметим динамику увеличения количества самозанятых граждан за предыдущий год. Так, по данным на 31 марта 2021 года, численность самозанятых граждан в Российской Федерации составила 2069 373 человека, из которых 148 988 человек были зарегистрированы в качестве индивидуальных предпринимателей [1].

На основании этих данных мы видим, что количество самозанятых граждан за прошедший год увеличилось на 2 216 455 человек, что свидетельствует о востребованности данного режима налогообложения [1].

Рисунок 2. Динамика увеличения числа индивидуальных предпринимателей и самозанятых физических лиц, уплачивающих налог на профессиональный доход за прошедший год

Как уже было сказано выше, данный налоговый режим был введен на всей территории России только с 2022 года, и еще одна особенность нововведения, это то, что теперь можно получить статус «самозанятого» с 16-летнего возраста. В соответствии с ФЗ от 27.11.2018 N 422-ФЗ "О проведении эксперимента по установлению специального налогового режима "Налог на профессиональный доход" профессиональный доход – это доход физических лиц от деятельности, при ведении которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам, а также доход от использования имущества [3, С.3]. Данный федеральный закон перечисляет субъектов, кто может применять этот специальный налоговый режим, и кто не имеет права. В соответствии с этим федеральным законом, а именно со статьей 4 не праве применять специальный налоговый режим:

- лица, осуществляющие реализацию подакцизных товаров и товаров, подлежащих обязательной маркировке средствами идентификации в соответствии с законодательством Российской Федерации;

- лица, осуществляющие перепродажу товаров, имущественных прав, за исключением продажи имущества, использовавшегося ими для личных, домашних и (или) иных подобных нужд;

- лица, занимающиеся добычей и (или) реализацией полезных ископаемых;

- лица, имеющие работников, с которыми они состоят в трудовых отношениях;

- лица, ведущие предпринимательскую деятельность в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров, если иное не предусмотрено пунктом 6 статьи 4;

- лица, оказывающие услуги по доставке товаров с приемом (передачей) платежей за указанные товары в интересах других лиц, за исключением оказания таких услуг при условии применения налогоплательщиком зарегистрированной продавцом товаров контрольно-кассовой техники при расчетах с покупателями (заказчиками) за указанные товары в соответствии с действующим законодательством о применении контрольно-кассовой техники;

- лица, применяющие иные специальные налоговые режимы или ведущие предпринимательскую деятельность, доходы от которой облагаются налогом на доходы физических лиц, за исключением случаев, предусмотренных частью 4 статьи 15 данного Федерального закона;

- налогоплательщики, у которых доходы, учитываемые при определении налоговой базы, превысили в текущем календарном году 2,4 миллиона рублей.

Однако, стоит заметить, что для самозанятых граждан, которые получают доходы от частных лиц за оказание услуг репетиторства, не применяется налог и это же касается нянь, домработниц. Данный момент регулирует п. 70 статьи 217 Налогового кодекса Российской Федерации. Субъекты Российской Федерации также могут самостоятельно устанавливать другие виды услуг для личных, домашних и других на подобие нужд, в соответствии с ними освободятся от налогообложения на основании с Налоговым кодексом. Также стоит заметить, что лица, оказывающие разовую услугу, не относятся к самозанятым. Например, вы оказали услугу в ремонтных работах знакомому и при этом не занимаетесь данной деятельностью на постоянной основе.

Таким образом, можно сделать вывод, что список лиц, кому нельзя применять специальный налоговый режим на сегодняшний день является исчерпывающим.

Самозанятые имеют множество особенностей, но, чтобы не вдаваться в подробное описание, мы приведем основные достоинства и недостатки данной формы занятости.

В первую очередь, хочется сказать про мобильное приложение «Мой налог» на сайте nalog.ru. Его достаточно просто скачать на мобильный телефон и зарегистрироваться. Его интерфейс достаточно прост и понятен, что не маловажно. Данное приложение автоматически вас освобождает о налоговой и бухгалтерской отчетности, то есть налог автоматически начисляется в мобильном приложении. Также с помощью этого приложения у самозанятых происходит обмен информацией с ИФНС. Еще одним плюсом этого приложения является то, что можно через него зарегистрироваться, чтобы считаться «самозанятым» причем без регистрации в качестве индивидуального предпринимателя.

Еще одним достоинством являются льготные ставки налогообложения, он отличается от НДФЛ. Наглядным примером является то, что с заработной платы вычитывается 13% налога, то ставка самозанятых намного меньше и зависит от какого лица получат доход:

- ставка налога 4 %, если доход получен от реализации товаров (работ, услуг) физическим лицам;

- ставка налога 6 % юридическим лицам от реализации товаров (работ, услуг).

Такое положение налоговой ставки зафиксировано до 2028 года.

Плюсом на налог профессионального дохода является налоговый вычет в размере 10 тысяч рублей, но не более. Когда исчисление идет по ставке 4%, то вычет будет в размере 1%, если исчисление определяется по ставке 6%, то вычет составляет 2%. Однако, если сумма вычета составляет более 10 тыс. руб., то нужно воспользоваться вычетом 10 тыс. руб. [3, С. 22-23].

Приобретение кассового аппарата является дополнительны расходом, что конечно не является приятным бонусом. Но данный налоговый режим, а именно приложение «Мой налог» позволяет обойтись без его покупки, то есть лицо не обязано приобретать кассовый аппарат. Конечно, самозанятые обязаны выдавать чеки клиентам, но чеки формируются в приложении и потом выдаются покупателю в бумажном или в электронном варианте.

Немаловажным достоинством является возможность уплачивать налог с фактически полученных доходов. Соответственно, если у самозанятого не было дохода, то и платить не надо. Данная тенденция ярко прослеживается во время кризиса, когда нет продаж и, следовательно, отсутствует доход. Также у лиц, чья деятельность напрямую зависит от сезона.

Когда лицо оформлено как самозанятый, то разрешается давать рекламу, для поиска новых клиентов. Без рекламы в современном мире крайне тяжело найти клиентов и соответственно реализовать свою продукцию или услугу. Когда лицо желает получить визу или ипотеку, то в первую очередь запрашивают справку о доходах, и самозанятость позволяет приобрести ее.

Налог на профессиональный доход подойдет для тех, кто занимается удаленной работой, сдает жилое помещение в аренду, оказывает косметические услуги, продажа товаров собственного производства, проведение мероприятий в роли ведущего или аниматоров и другие. Также есть возможность совмещать с основной работой, закон не воспрещает совмещать такие деятельности. Таким образом, появляется дополнительный доход без риска быть подвергнутым ответственности. Данный перечень является не исчерпывающим, мы привели наиболее яркие достоинства на наш взгляд. И можно сделать вывод, что достоинства экспериментального налога на профессиональный налог достаточно весомые, чтобы продолжать данную практику в будущем. Однако, не обошлось и без недостатков, в научной работе мы выделили основные на наш взгляд. К ним относятся:

- Ограничение в доходе. Если у лица доход свыше 2,4 миллиона рублей в год, то им автоматически данный налоговый режим не подходит.

- Запрет на наем сотрудников. То есть самозанятый не имеет права привлекать по трудовому договору лиц. Работу лицу придется выполнять самостоятельно либо заключать договор подряда.

- Оплата налога каждый месяц. Самозанятые лица оплачивают налог каждый месяц, то, как ИП может оплатить раз в квартал либо раз в год.

- Отсутствие трудового стажа. Самозанятые не оплачивают обязательные страховые взносы в Пенсионный фонд Российской Федерации, следовательно в трудовом стаже не учитывается такая деятельность. И в будущем это повлияет на размер пенсии при наступлении пенсионного возраста.

- Временный режим. Как мы уже упоминали в научной работе, данный налог на профессиональный доход является экспериментальным и действует до 31 декабря 2028 года. То есть неизвестно будет ли продление такого налогового режима или же нет.

- Ограничение по видам деятельности. Многие виды деятельности не входят в перечень разрешенных для такого вида налогового режима, то лицу необходимо будет зарегистрироваться как индивидуальный предприниматель.

Итак, мы выявили достоинства и недостатки данного налогового режима, благодаря чему, можно спрогнозировать перспективы развития налога на профессиональный доход.

Как ранее было отмечено, данный налоговый режим вводился на пилотных субъектах, таких как в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан, на сегодняшний день этот режим введен на всей территории Российской Федерации. С каждым годом статистика регистрации как «самозанятый» возрастает. Государство поддерживает и развивает данный налог на профессиональный доход, а именно финансовая и имущественная поддержка осуществляется. Эти и другие факторы позволяют сделать вывод, что этот налоговый режим будет развиваться и дальше. Так как благодаря введению самозанятости, сокращается административная ответственность по неправомерному доходу и, следовательно, сокращается преступность в стране, исчисляются налоги в бюджет государства. Таким образом, говоря о перспективах развития налога на профессиональный доход, можно сделать выводы, что он только с каждым годом больше набирает популярность не только в России, но и в других государствах.