Планирование налоговых льгот и расходов бюджетов субъектов Российской Федерации

Секция: Экономика

XLI Студенческая международная научно-практическая конференция «Общественные и экономические науки. Студенческий научный форум»

Планирование налоговых льгот и расходов бюджетов субъектов Российской Федерации

Бюджетное планирование – это процесс, в рамках которого определяются бюджетные показатели, которые позволяют выявить наиболее эффективные методы государственного регулирования социально-экономических процессов в обществе. Применение налоговых льгот является одним из важных механизмов в российской экономике, который помогает поддерживать отрасли экономической деятельности, находящиеся на спаде, и, в то же время, осуществляет регулирование темпов развития бизнеса на российском рынке. Применение налоговых льгот также помогает поддерживать предпринимателей на стабильном уровне развития, сохранять им конкурентоспособность и увеличивает занятость. Но, с другой стороны, использование налоговых льгот негативно сказывается на доходах бюджета.

Целью исследования является оценка эффективности применения налоговых льгот при планировании бюджетов и разработка направлений совершенствования планирования расходов бюджета.

Бюджетное планирование — составляющая часть финансового планирования, позволяющая определить объем, источники и целенаправленное использование бюджетных ресурсов на каждом из уровней управления — федеральном, региональном, местном.

В настоящее время бюджетный процесс в России достаточно четко регламентирован БК РФ и НК РФ, а также другими законодательными актами, имеющими непосредственное отношение к бюджетной сфере. Это позволяет законодательным и представительным органам власти вовремя, до начала нового финансового года, утверждать бюджет, а исполнительной власти и органам местного самоуправления работать бесперебойно, постоянно имея для достижения целей и решения задач необходимые финансовые ресурсы.

Основные задачи бюджетного планирования:

- определение объема доходов бюджета по каждому источнику поступлений и общему объему доходов бюджета;

- определение расходов бюджета в разрезе кодов классификации доходов и общего объема расходов, установление приоритетных расходов;

- обеспечение сбалансированности бюджета на основе разграничения доходов и расходных обязательств и использования различных форм межбюджетных трансфертов;

- управление бюджетным дефицитом, обеспечение устойчивости бюджета путем создания бюджетных резервов.

В настоящее время существует два основных вида бюджетного планирования — программно-целевой метод и нормативный метод планирования расходов. В основе системы управления ресурсами (затратами) лежат следующие принципы: бюджет формируется путем индексации сложившихся расходов, существуют жесткие бюджетные ограничения; отсутствие обоснований ожидаемых результатов и сведение управления бюджетом с контролем соответствия фактических и плановых показателей.

Концепция управления результатами предполагает иные принципы и подходы к управлению бюджетными ресурсами такие, как: формирование бюджета исходя из целей и планируемых результатов социально-экономической политики, формирование общей суммы ассигнований на выполнение определенных функций программ и другие.

Помимо вышеперечисленных пунктов для грамотного составления бюджета в каждом субъекте Российской Федерации необходимо учитывать объем льгот на каждый период составления бюджета.

Налоговые льготы - это особое право налогоплательщика, предусмотренное законодательством Российской Федерации, дающее преимущество перед другими налогоплательщика в освобождении от уплаты налога или в значительном уменьшении суммы налога (ст. 56 НК РФ) [3].

Своим правом льгот могут воспользоваться определенные социальные слои российского населения, указанные в статье 407 Налогового Кодекса РФ, которые, по мнению органов власти РФ, являются наиболее уязвимыми в экономической сфере и некоторые категории таких граждан получают их за счет выслуги перед государством в качестве социальной поддержки:

- герои Советского Союза и Герои Российской Федерации, а также лица, награжденные орденом Славы трех степеней;

- инвалиды I и II групп инвалидности;

- инвалиды с детства, дети-инвалиды;

- участники гражданской войны, Великой Отечественной войны, других боевых операций по защите СССР из числа военнослужащих, проходивших службу в воинских частях, штабах и учреждениях, входивших в состав действующей армии, и бывших партизан, а также ветераны боевых действий;

- лица вольнонаемного состава Советской Армии, Военно-Морского Флота, органов внутренних дел и государственной безопасности, занимавшие штатные должности в воинских частях, штабах и учреждениях, входивших в состав действующей армии в период Великой Отечественной войны, либо лица, находившиеся в этот период в городах, участие в обороне которых засчитывается этим лицам в выслугу лет для назначения пенсии на льготных условиях, установленных для военнослужащих частей действующей армии;

- пострадавшие от катастрофы на Чернобыльской АЭС;

- военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы 20 лет и более;

- лица, принимавшие непосредственное участие в составе подразделений особого риска в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

- пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством Российской Федерации выплачивается ежемесячное пожизненное содержание

- члены семей военнослужащих, потерявших кормильца, признаваемые таковыми в соответствии с Федеральным законом от 27 мая 1998 года N 76-ФЗ «О статусе военнослужащих» и т.д.

По данным, представленным на Интернет-ресурсе https://budget.gov.spb.ru, налоговые доходы бюджета города Санкт- Петербург за период с 2018 по 2020 гг. составили (табл. 1):

Таблица 1.

Налоговые доходы бюджета Санкт-Петербурга за период с 2018 по 2020 гг., тыс. руб.

|

Вид налога |

2018 |

2019 |

2020 |

|---|---|---|---|

|

Налог на доходы физических лиц |

256 869 |

276 363 |

300 687 |

|

Налог на прибыль организаций |

160 339 |

188 695 |

175 661 |

|

Налог на имущество физических лиц |

3 117 |

3 655 |

4 293 |

|

Транспортный налог |

10 751 |

11 569 |

12 085 |

|

Земельный налог |

5 589 |

5 760 |

5 750 |

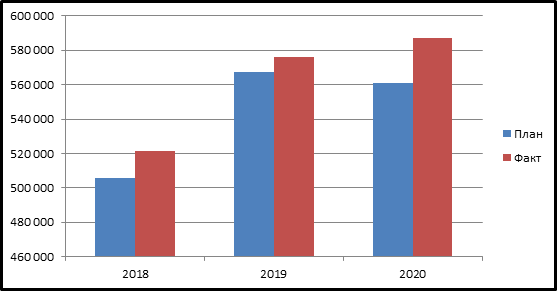

Также, в общей сложности, фактические налоговые доходы бюджета составили 521 352,9 тыс. рублей в 2018 г., в 2019 г. - 576 333,2 тыс. рублей, а в 2020 г. - 587 216 тыс. рублей. При этом имеются расхождения с плановыми данными (рис. 1).

Рисунок 1. Плановые и фактические показатели налоговых доходов бюджета Санкт- Петербурга, тыс. руб.

На рисунке 1 можно увидеть положительную динамику поступления налоговых доходов в бюджет Санкт- Петербурга. Превышение фактических показателей над плановыми говорит о том, что ФНС проводит достаточно большой комплекс налоговых мероприятий для увеличения доходов каждого субъекта Российской Федерации: создание личных кабинетов налогоплательщиков и проведение достаточно широкой информатизации каждого налогоплательщика. Помимо этого проводятся дополнительные мероприятия для выявления фактов ухода от налогообложения.

По данным, представленными УФНС РФ по Санкт- Петербургу, за период с 2018 по 2020 налоговые расходы бюджета имели следующий объем (табл. 2):

Таблица 2.

Объем налоговых льгот в Санкт- Петербурге с 2018 по 2020 гг., млн руб.

|

Вид налога |

2018 |

2019 |

2020 |

|

Налог на прибыль организаций |

7 326,4 |

6 544,6 |

6 000 |

|

Налог на имущество физических лиц |

149 |

376,3 |

419,2 |

|

Транспортный налог |

628,8 |

754,3 |

810,7 |

|

Земельный налог |

1 377 |

623,9 |

600 |

Как видно из таблицы 2, за весь отчетный период увеличился объем льгот, предоставляемых по налогу на имущество физических лиц. Это обусловлено тем, что в соответствии с пунктом 6 статьи 3 Закона Санкт- Петербурга № 643-109 имущество физических лиц, которые не является жилым, а носит коммерческий или иной характер, имеет пониженные ставки при расчете суммы налога к уплате в бюджет. Также с 2019 года, что было описано выше в теоретической части данной работы, определенные льготы имеют граждане, проживающие или имеющие в собственности площадь в коммунальной квартире.

Сокращение объема льгот по земельному налогу связано с тем, что автономным, бюджетным и казенным учреждениям, созданным в Санкт- Петербурге, вели ограничение по данной преференции, в соответствии с подпунктом 2 пункта 2 статьи 11-7-1 Закона Санкт- Петербурга № 81-11.

По данным Министерства Финансов РФ сумма налоговых расходов в федеральном бюджете следующая (табл. 3):

Таблица 3.

Налоговые расходы Федерального бюджета за период с 2018 по 2020 гг., млрд руб.

|

Вид налога |

2018 |

2019 |

2020 |

Темп прироста |

|---|---|---|---|---|

|

Налог на прибыль организаций |

111,5 |

133,4 |

129,3 |

-4,1 |

|

Имущественные налоги физических лиц |

241,3 |

327,6 |

336,7 |

94,4 |

|

Земельный и транспортный налоги |

330,4 |

370,8 |

374,1 |

44,5 |

При проведении анализа налоговых расходов бюджетов различных уровней можно сделать вывод о том, что государство пытается оказать социальную поддержку своим гражданам, что обусловлено достаточно широкими введениями льгот для социально незащищенных слоев населения.

Но при этом, если рассматривать доходы бюджета Санкт- Петербурга за период с 2018 по 2020, то видно, что несмотря на большое количество социальных льгот, город все равно опережает поставленные показатели и получает гораздо больше запланированных поступлений.

Сокращение льгот налоговых льгот в Санкт-Петербурге в 2020 г. происходит из-за того, что отменили ЕНВД. Также с середины октября 2020 также был запущен проект «Самозанятые», который предполагает использование этой системы гражданам, который получает доход от своей профессиональной деятельности (бухгалтерские услуги, сдача помещений в аренду и т.д.). При использовании данного вида налогообложения, гражданин платит налог 4% с продажи при выполнении услуги для физического лица и 6% для оказания ряда услуг юридическому лицу.

Чтобы повысить результативность расходов бюджета с учетом ограниченного ресурса нужен был более эффективный метод. Соответствующее постановление Правительства РФ № 249 «О мерах по повышению результативности бюджетных расходов» было принято в 2004 году. С принятием указанного постановления начался поэтапный переход от сметного планирования и финансирования расходов к бюджетному планированию, ориентированному на достижение конечных общественно значимых и измеримых результатов. В рамках концепции «управления результатами» бюджет формируется исходя из целей и планируемых результатов государственной политики. Бюджетные ассигнования имеют четкую привязку к функциям (услугам, видам деятельности), при их планировании основное внимание уделяется обоснованию конечных результатов в рамках бюджетных программ. [1]

В результате совершенствования организации бюджетного процесса в практику бюджетного планирования был введен метод бюджетирования, ориентированного на результат. Бюджетирование, ориентированное на результат — это система формирования и исполнения бюджета, которая отражает взаимосвязь между бюджетными расходами и достигнутыми результатами. При этом повышается ответственность и расширяется самостоятельность участников бюджетного процесса в рамках среднесрочных ориентиров. Важным направлением реформирования бюджетного процесса в Российской Федерации было совершенствование среднесрочного финансового планирования. В режиме скользящей трехлетки на федеральном уровне бюджет начали формировать с 2007 года. Тогда же был принят закон «О федеральном бюджете на 2008 год и на плановый период 2009 и 2010 годов» от 24.07.2007 года № 198-ФЗ. Этот документ являлся механизмом среднесрочного бюджетного планирования публично-правовых образований.

Тем не менее, методы бюджетирования, ориентированного на результат, не решили в полном объеме проблемы эффективного использования бюджетных средств. В 2010 году Правительство РФ утвердило программу по повышению эффективности бюджетных расходов до 2012 года. Ее главная цель — способствовать повышению эффективности деятельности публично-правовых образований по выполнению государственных (муниципальных) функций и обеспечению потребностей граждан и общества в государственных (муниципальных) услугах. Для реализации указанной цели в 2010–2012 годах предлагалось внедрение программно-целевых принципов организации деятельности органов исполнительной власти и органов местного самоуправления; применение в полном объеме всех норм бюджетного законодательства в части формирования 3-летнего бюджета; переход к утверждению «программного» бюджета. Основой разработки программ является реализация принципа программно-целевого формирования бюджетов, ориентированного на конечный результат. Минэкономразвития России совместно с Минфином России разработаны и утверждены приказом от 26 декабря 2012г. № 817 Методические указания по разработке и реализации государственных программ Российской Федерации. Внедрение принципов формирования программного бюджета предполагает сохранение и усиление роли существующих инструментов бюджетного планирования: реестра расходных обязательств, адресной инвестиционной программы, обоснований бюджетных ассигнований.

Федеральным законом «О внесении изменений в Бюджетный кодекс Российской Федерации и отдельные законодательные акты Российской Федерации в связи с совершенствованием бюджетного процесса» 07.05.2013 г. № 104-ФЗ был предусмотрен переход к формированию бюджетов в структуре государственных (муниципальных) программ. Впервые федеральный бюджет на 2014 год и на плановый период 2015 и 2016 годов был сформирован в структуре утвержденных государственных программ Российской Федерации. [4]

Перечень государственных программ Российской Федерации, состоящий из 44 программ, был утвержден распоряжением Правительства Российской Федерации от 11 ноября 2010г. № 1950-р (с изменениями на 31 января 2017 г.). Сущность программно-целевого метода состоит в отборе основных целей социально-экономического и научно-технического развития, разработке мероприятий по их достижению в намеченные сроки при сбалансированном обеспечении ресурсами и эффективном развитии производства. Переход на программный бюджет является важным шагом, однако необходимо также реально оценивать результаты осуществления бюджетных расходов. Поэтому в 2010 году Постановлением Правительства Российской Федерации от 2 августа 2010г. № 588 был утвержден Порядок разработки, реализации и оценки эффективности государственных программ Российской Федерации. Важным шагом в совершенствовании планирования расходной части бюджета РФ являлось принятие федерального закона № 83 от 08.05.2010 «О внесении изменений в отдельные законодательные акты РФ в связи с совершенствованием правового положения государственных (муниципальных) учреждений» изменившего правовой статус указанных учреждений. С принятием этого закона основными типами государственных, муниципальных учреждений признаются автономные, бюджетные и казенные учреждения. Изменился и порядок планирования и финансирования этих учреждений. Введен новый принцип планирования расходов бюджетов — на основе государственного (муниципального) задания.

Распоряжением Правительства РФ 30 декабря 2013 года № 2593-р была утверждена Программа повышения эффективности управления общественными (государственными и муниципальными) финансами на период до 2018 года. Необходимость разработки и принятия указанной Программы связана с тем, что сохраняется ряд нерешенных проблем в области эффективного использования бюджетных средств. В частности отмечается, что отсутствует целостная система стратегического планирования; наблюдается незавершенность формирования и ограниченность практики использования государственных (муниципальных) программ в качестве основного инструмента для достижения целей государственной (муниципальной) политики и основы для бюджетного планирования; недостаточна действенность механизма среднесрочного бюджетного планирования. [2] При внедрении в практику бюджетного планирования государственных программ деятельность министерств и ведомств будет увязываться с общими приоритетами развития, а также достижениями стратегических целей. Таким образом, государственные (муниципальные) программы должны стать ключевым механизмом, с помощью которого увязываются стратегическое и бюджетное планирование. В настоящее время еще не сформирована однозначная позиция относительно внедрения программного бюджета на региональном и муниципальном уровнях бюджетной системы РФ. Многие экономисты связывают это с отсутствием методических рекомендаций по разработке и реализации государственных программ субъектов Российской Федерации и муниципальных программ. В современных условиях развитие государственных (муниципальных) программ как основного инструмента планирования и повышения эффективности бюджетных расходов продолжается. В результате внедрения государственных программ на федеральный, региональный и муниципальный уровни возникнет необходимость дальнейшего совершенствования планирования расходов бюджетной системы РФ в части определения механизмов управления рисками государственных программ; срокам проведения оценки эффективности реализации государственных программ Российской Федерации и другим показателям. Таким образом, проблема совершенствования планирования расходов бюджета РФ и повышения эффективности бюджетных расходов остается актуальной для всех уровней бюджетной системы РФ.