ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ИНВЕСТИЦИОННОГО ПРОЦЕССА В КАПИТАЛЬНОМ СТРОИТЕЛЬСТВЕ: СУЩНОСТЬ КАПИТАЛЬНЫХ ВЛОЖЕНИЙ, МЕТОДИКА ОЦЕНКИ ИНВЕСТИЦИЙ, ОСНОВЫ ВЗАИМОДЕЙСТВИЯ УЧАСТНИКОВ ИНВЕСТИЦИОННОГО ПРОЦЕССА

Конференция: CXLI Студенческая международная научно-практическая конференция «Молодежный научный форум»

Секция: Экономика

CXLI Студенческая международная научно-практическая конференция «Молодежный научный форум»

ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ИНВЕСТИЦИОННОГО ПРОЦЕССА В КАПИТАЛЬНОМ СТРОИТЕЛЬСТВЕ: СУЩНОСТЬ КАПИТАЛЬНЫХ ВЛОЖЕНИЙ, МЕТОДИКА ОЦЕНКИ ИНВЕСТИЦИЙ, ОСНОВЫ ВЗАИМОДЕЙСТВИЯ УЧАСТНИКОВ ИНВЕСТИЦИОННОГО ПРОЦЕССА

Обеспечение достоверности и точности разработок и повышение качества реализации инвестиционных проектов в сфере капитального строительства, а также обеспечение эффективных форм организационного взаимодействия участников проекта является одним из основных аспектов экономической эффективности капитальных вложений. На сегодняшний день в условиях стратегического развития рынков и инновационно-технологической составляющей среди участников инвестиционного процесса ранее существовавшая схема взаимоотношений при реализации инвестиционных проектов не отвечает потребностям современного ведения бизнеса.

Более того оценка экономической эффективности проектов лежит в плоскости недостаточно проработанного теоретического аппарата выделения ключевых показателей эффективности, что снижает достоверность и обоснованность принимаемых инвестиционных решений. Также существуют проблемы в сфере управления и контроля эффективности проектов, а именно в нечетком распределении ответственности за стратегические и операционные решения. Все это обуславливает необходимость проработки теоретических основ взаимодействия участников инвестиционного процесса.

Прежде чем, говорить об основах взаимодействия участников инвестиционного процесса необходимо рассмотреть сущность капитальных вложений. В Федеральном законе «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитального вложений» от 25.02.1999 г. № 39-ФЗ дается следующее определение капитальных вложений [1]: капитальные вложения — это инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инвентаря, проектно-изыскательские и другие затраты.

Исходя из сложившейся практики осуществления инвестиционной деятельности в форме реальных инвестиций, капитальные вложения классифицируются по следующим признакам (таблица 1).

Таблица 1.

Классификационные признаки капитальных вложений в форме инвестиций [1, с. 209]

|

Признак |

Виды |

|

По назначению |

- производственные, объектом которых являются основные активы производственного назначения; - непроизводственные, т. е. инвестиции, направляемые на развитие социальной сферы (объекты социально-культурного, бытового, административно-хозяйственного назначения); |

|

По элементам вложения инвестиций |

- материальные вложения, под которыми понимают капитальные вложения в материальные активы, т. е. это расходы на строительство, расширение или реконструкцию зданий и сооружений, приобретение машин, оборудования, инструмента, инвентаря, сырья и материалов; - нематериальные вложения — капитальные вложения в активы интеллектуальной собственности такие, как имущественные права, патенты, лицензии, программное обеспечение, ноу-хау и др. |

|

По технологической структуре |

- приобретение оборудования, инструментов, инвентаря; - прочие капитальные работы и затраты. |

|

По направлениям использования |

- с экстенсивным развитием (новое строительство, расширение производства); - с интенсивным развитием (реконструкция, техническое перевооружение); |

|

По источникам финансирования |

- собственные капитальные вложения, т.е. инвестиции, финансируемые за счет вкладов в уставный капитал, амортизационных отчислений, прибыли организации; - привлеченные — это инвестиции, финансируемые за счет бюджетных и заемных средств. |

|

По степени централизации |

- государственные, осуществляемые за счет бюджетных средств государства, субъектов Федерации, министерств, ведомств; - децентрализованные — за счет собственных и заемных средств |

|

По происхождению |

- отечественные, используемые на внутреннем рынке страны; - иностранные — долгосрочные капитальные вложения иностранных инвесторов в экономику страны (прямые и портфельные инвестиции) |

Важным аспектом управления инвестиционной деятельности в форме капитальных вложений являются определение и повышение их экономической эффективности. На практике существуют два подхода к определению и оценке эффективности реальных инвестиций — затратный и доходный.

Затратный подход выражается в определении экономической эффективности капитальных вложений на основе методики сравнительной эффективности, основанной на расчетах снижения себестоимости на единицу продукции (работ, услуг) после осуществления капитальных вложений (формула 1) [1, с. 210].

![]()

Где ![]() – коэффициент эффективности;

– коэффициент эффективности;

![]() - себестоимость продукции (работ, услуг) по рассматриваемому i-му варианту;

- себестоимость продукции (работ, услуг) по рассматриваемому i-му варианту;

![]() - себестоимость продукции (работ, услуг) до осуществления капитальных вложений;

- себестоимость продукции (работ, услуг) до осуществления капитальных вложений;

![]() - капитальные вложения по рассматриваемому i-му варианту.

- капитальные вложения по рассматриваемому i-му варианту.

Недостатки данной методики состоят в том, что не учитывается, к примеру, прибыль, имеющая первостепенное значение при осуществлении капитальных вложений по сравниваемым вариантам, также нельзя учесть улучшение качества продукции (работ, услуг), которое, как правило, ведет к увеличению издержек производства, т. е. показателя себестоимости.

При доходном подходе капитальные вложения рассматриваются как финансовые ресурсы, обеспечивающие прирост стоимости капитала организации и получение соответствующего дохода (прибыли) как конечной цели инвестирования. В свою очередь, повышение стоимости капитала организации отражается на повышении курсовой стоимости акций, долей участия в управлении организацией. Для инвесторов организации (предприятия) эффект от вложений приобретает форму выплаты процентов, дивидендов или роста стоимости акций. В идеале темпы прироста прибыли должны быть больше, чем темпы прироста объемов производства и продаж продукции (работ, услуг), которые должны быть больше темпов прироста стоимости активов [1, с. 211].

В качестве основных участников инвестиционного процесса выступают организации, которые в соответствии с выполняемыми ими функциями именуются: инвестор, заказчик, застройщик, проектировщик и подрядчик [2, с. 322].

Инвесторами, осуществляющими вложение собственных, заемных и привлеченных средств в создание и воспроизводство основных фондов в форме капитальных вложений, могут быть:

- органы, уполномоченные управлять государственным и муниципальным имуществом или имущественными правами;

- организации и предприятия, предпринимательские объединения, общественные организации и другие юридические лица всех форм собственности;

- международные организации, иностранные юридические лица;

- физические лица — граждане РФ и иностранные граждане.

Заказчиком является юридическое или физическое лицо, принявшее на себя функции организатора и управляющего по строительству объекта, начиная от разработки ТЭО и заканчивая сдачей объекта в эксплуатацию или выходом объекта строительства на проектную мощность. Застройщик — юридическое или физическое лицо, обладающее правами на земельный участок под застройку. Он является землевладельцем [3].

Заказчиками (застройщиками) могут быть инвесторы, а также иные физические и юридические лица, уполномоченные инвесторами осуществлять реализацию инвестиционных проектов по строительству.

Подрядчик (генеральный подрядчик) — строительная организация (фирма, компания), осуществляющая по договору (контракту) подряда строительство объекта.

Генеральный подрядчик отвечает перед заказчиком за строительство объекта в полном объеме и соответствии с условиями договора, проекта, требованиями строительных норм и правил, оговоренной стоимостью.

Проектировщик (генеральный проектировщик) — это проектная, проектно-изыскательская или научно-исследовательская организация (фирма), осуществляющая по договору или контракту с заказчиком разработку проекта объекта строительства.

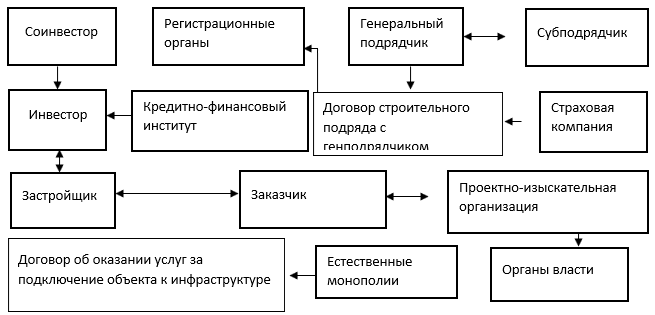

На рисунке 1 представим схему взаимодействия основных участников инвестиционного процесса.

Рисунок 1. Особенности взаимодействия основных участников инвестиционного процесса [4]

Представленная схема отражает комплекс финансовых, обязательственных, имущественных отношений основных участников инвестиционного процесса в сфере капитального строительства. Так, инвестора и кредитно-финансовый институт объединяют отношения по поводу заимствования средств для финансирования инвестиционных строительных проектов. В свою очередь, инвестор привлекает средства соинвесторов для дополнительного финансирования проекта.

Инвестор заключает с застройщиком договор инвестирования на строительство объекта. В дальнейшем застройщик заключает договор строительного подряда с заказчиков. Заказчик берет на себя перед компанией-застройщиком выполнить строительство объекта и передать ему готовый объект [5].

Заказчик заключает договор на оказание проектно-изыскательских услуг с компанией в результате возникают финансовые правоотношения по оплате заказчиком проектно-изыскательских работ, выполненных проектно-изыскательской организацией. В свою очередь, проектно-изыскательная организация берет на себя обязательства по прохождению обязательной процедуры государственной вневедомственной экспертизы проектной документации и ее согласования с государственными контролирующими органами [6]. Заказчик также берет обязательство по оплате выполненных генподрядчиком строительных работ по факту выполненных генеральным подрядчиком оговоренных в договоре подряда строительных работ с субподрядчиками. Также генеральным подрядчиком заключается договор со страховой организацией по страхованию строящегося объекта. Также заказчик осуществляется финансирование стоимости подключения объектов строительства к объектам инфраструктуры (электричество, отопление, газоотведение, водоотведение), т.е. возникают и правоотношения с естественными монополиями. Ключевым обязательством заказчика является оформление всех необходимых правоотношений и регистрация вновь созданного объекта строительства.

Управление проектом является способом организации производства, нацеленным на своевременное достижение разовой, неповторяющейся цели при оптимальном использовании имеющихся ресурсов. Целью управления проектом является не просто достижение желаемого состояния проектируемой системы, но достижение его с наименьшим расходованием ресурсов [6].

Немаловажное значение представляет изучение методов оценки инвестиций [7, c. 367] (таблица 2).

- Расчет срока окупаемости инвестиций.

- Определение индекса доходности инвестиций.

- Расчет чистого приведенного эффекта.

- Определение внутренней нормы доходности.

Таблица 2.

Методы оценки инвестиций [7, c. 370; 23]

|

Методы |

Расчет |

Характеристика |

|

Расчет срока окупаемости инвестиций |

где Т- срок окупаемости инвестиционного проекта; З – капитальные вложения, затраты на проект; Д-доход проекта. |

Характеризует период, в течение которого инвестиции окупят себя в полном объем |

|

Определение индекса доходности инвестиций |

|

Данный показатель также имеет свои недостатки, т.к. не учитывает распределения потока и оттока денежных средств по периодам и норму дисконта. |

|

Расчет чистого приведенного эффекта |

где n- период; r- процентная ставка.

где |

Если чистый приведенный эффект больше 0, значит проект приносит больший доход, чем при других способах размещения капитала, в противном случае нет необходимого эффекта и проект неэффективный |

|

Определение внутренней нормы доходности |

|

позволяет определить максимальную приемлемую ставку дисконта, при которой инвестирование средств не обернется для собственника потерями |

Таким образом, при принятии решении о необходимости реализации инвестиционного проекта необходимо учитывать все типы эффективности еще на прединвестиционной фазе его реализации, что будет способствовать снижению риска неопределенности в будущем.