ПРОБЛЕМЫ ИПОТЕЧНОГО КРЕДИТОВАНИЯ И ОПТИМАЛЬНЫЕ ПУТИ ИХ РЕШЕНИЯ (НА ПРИМЕРЕ ЮФО)

Секция: 11. Экономика

VI Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

ПРОБЛЕМЫ ИПОТЕЧНОГО КРЕДИТОВАНИЯ И ОПТИМАЛЬНЫЕ ПУТИ ИХ РЕШЕНИЯ (НА ПРИМЕРЕ ЮФО)

Рынок ипотечных кредитов растет быстрыми темпами: в 2011 прирост составил 90 %, в 2012 — 44 %. Вместе с тем до сих пор значительная часть населения, прежде всего со средними доходами, остается практически не вовлеченной в процесс улучшения жилищных условий с использованием схем ипотечного кредитования.

Причинами недостаточного обеспечения ипотечными продуктами являются:

· недоступность ипотечных кредитов, вследствие высоких процентных ставок;

· отказ в выдаче кредитов, вследствие низкого дохода заемщика;

· долгий срок принятия решения банком;

· финансовая и юридическая неграмотность заемщика (банки при поддержке местных властей должны проводить мастер-классы для заинтересованных лиц);

· высокая степень риска данного сегмента кредитования;

· отсутствие государственной поддержки населения и др.

Доходы населения и уровень инфляции — основные внешние факторы, влияющие на систему ипотечного жилищного кредитования. Чтобы максимизировать доступность ипотечных кредитов для населения регионов ЮФО, найдем для каждого региона оптимальную процентную ставку. Данный процент должен быть выше уровня инфляции и должен соответствовать процентной ставке, при которой размер ежемесячных платежей будет равен уровню дохода заемщика за вычетом прожиточного минимума, установленного в данном регионе. Таким образом, появится возможность увеличения объема ипотечных кредитов.

Для исследования рынка ипотечных продуктов ЮФО необходимо рассмотреть следующие данные по регионам:

Таблица 1.

Основные показатели рынка ипотечных продуктов ЮФО 2012-2013 гг.*

Регион Показатель |

Волгоградс-кая область |

Ростовская область |

Краснодарский край |

Астраханская область |

Южный ФО |

Средняя стоимость ипотечного кредита для одного заемщика** |

1 238 521,78 |

1 461 280,94 |

1 491 178,83 |

1 267 744,48 |

1 402 775,09 |

Среднедушевой доход населения за вычетом прожиточного минимума, руб. |

11 153,65 |

13 029,10 |

15 209,20 |

12 621,84 |

14 378,05 |

Средний срок ипотечного кредита, мес. |

181,93 |

187,47 |

192,53 |

195,37 |

189,37 |

Средневзвешенная процентная ставка по кредитам, % |

12,37 |

12,2 |

12,53 |

11,7 |

12,37 |

Первончальный взнос, 15 % |

185 778,27 |

219 192,14 |

223 676,82 |

190 161,67 |

210 416,26 |

Сумма кредита без первоначального взноса, руб. |

1 052 743,51 |

1 242 088,80 |

1 267 502,00 |

1 077 582,81 |

1 192358,82 |

Средний ежемесячный платеж по региону, руб.*** |

13024,5 |

14544,62 |

15 522,29 |

12 530,00 |

14544,62 |

* Источник: составлено автором на основании данных АИЖК, Федеральной службы государственной статистики и расчетных таблиц для анализа

** Средняя стоимость ипотечного кредита для одного заемщика = Объем выданных ипотечных кредитов в рублях, накопленным итогом с начала года, по данным ЦБ РФ (тыс руб.) / Количество выданных ипотечных кредитов, накопленным итогом с начала года, по данным ЦБ РФ ( шт.)

*** Средний ежемесячный платеж по региону (руб.) рассчитан по кредитному калькулятору

Анализ данных по ипотечным продуктам позволяет сделать следующие выводы для ЮФО: сумма кредита без первоначального взноса (15 %) на одного заемщика по южному федеральному округу составляет 1 192358,82 руб.; процентная ставка по кредитам 12,37 %; средний ежемесячный платеж 14544,62 руб.

Рассмотрим соответствие ежемесячного платежа и среднемесячного дохода заемщика:

Таблица 2.

Соответствие показателей дохода и ежемесячного платежа*

Регион Показатель |

Волгоградская область |

Ростовская область |

Краснодарский край |

Астраханская область |

Южный ФО |

Среднедушевой доход населения за вычетом прожиточного минимума, руб. |

11 153,65 |

13 029,10 |

15 209,20 |

12 621,84 |

14378,05 |

Средний ежемесячный платеж по региону, руб. |

13024,5 |

14544,62 |

15 522,29 |

12 530,00 |

14544,62 |

Разница между среднедушевым доходом и ежемесячным платежом, руб. |

-1 870,85 |

-1 515,52 |

-313,09 |

91,84 |

-166,57 |

*Источник: составлено автором на основании данных АИЖК, Федеральной службы государственной статистики и расчетных таблиц для анализа

Анализ рынка ипотечного кредитования в регионах показал, что ежемесячный платеж значительно превышает среднедушевой доход населения за вычетом прожиточного минимума во всех областях кроме Астраханской области, что дает основания для отказа в выдаче кредита большинству из заемщиков.

Чтобы ежемесячный платеж был равен предельно допустимому значению, процентная ставка не должна быть выше оптимальной.

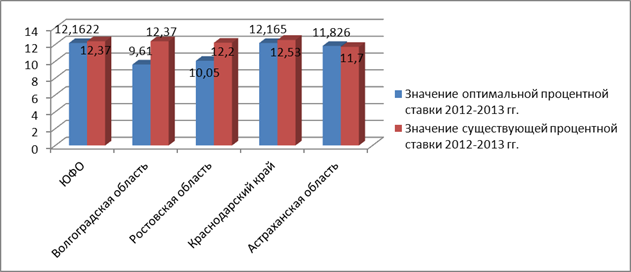

Рассчитанная оптимальная процентная ставка представлена на следующей диаграмме[1]:

Рисунок 1. Сравнение оптимальной и существующей процентной ставки

Из диаграммы можно сделать следующий вывод: в среднем по ЮФО и в Краснодарском крае размер существующей процентной ставки необходимо снизить незначительно (0,21 % и 0,37 %). Но в Волгоградской и Ростовской областях требуется провести ряд мероприятий по снижению ставки соответственно на 2,76 % и 2,15 %. А в Астраханской области, наоборот, кредитные учреждения могут повысить процентную ставку по ипотеке на 0,13 %.

Для того чтобы снижение процентных ставок в ряде регионов было не «болезненным» для банковской системы, государственные и муниципальные власти должны оказать поддержку кредитным организациям. В частности, на данный момент в подготовленном законопроекте «О внесении изменений в Федеральный закон "Об ипотеке (залоге недвижимости)» предлагается передать незапланированные риски от продажи залогового имущества, третьей стороне в лице страховой организации. При этом следует отметить, что при выплате займа более 20—30 % от общей суммы долга договор страхования следует аннулировать, чтобы снизить значение процентной ставки для добросовестных заемщиков. Это позволит к 2015 году уменьшить величину процентной ставки до 8,6 %. Также документы по оценке имущества (залога) и иные справки из ЕГРП, БТИ должны предоставляться непосредственно по запросу банка из уполномоченных органов и фирм. Перечисленные меры приведут к уменьшению материальных и моральных затрат заемщика.

Таким образом, снижение процентной ставки по ипотеке позволит увеличить объем залоговых кредитов. А рост ипотечных кредитов стабилизирует банковскую систему России в целом и улучшает жилищные условия не только «избранных», но и семей со средними доходами.

Список литературы:

1. Кредитный калькулятор. [Электронный ресурс] — Режим доступа. — URL: http://www.kreditnyi-kalkulyator.com/ipotechnyj-kalkulyator (дата обращения 30. 10. 2013)