АНАЛИЗ СОСТОЯНИЯ РЫНКА МОБИЛЬНЫХ ТЕЛЕФОНОВ В РОССИИ

Секция: 11. Экономика

XXII Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

АНАЛИЗ СОСТОЯНИЯ РЫНКА МОБИЛЬНЫХ ТЕЛЕФОНОВ В РОССИИ

В среднем по России на каждые 10 проданных мобильных телефонов приходится четыре смартфона. Российский рынок смартфонов постепенно догоняет более развитые страны, чьи рынки уже близки к насыщению.

Доля смартфонов на российском рынке телефонов за 2012 г. выросла, об этом на пресс-конференции в Барселоне в рамках выставки Mobile World Congress рассказал руководитель программы исследований по рынку мобильных телефонов в компании IDC Саймон Бейкер [8]. По его словам, российский рынок смартфонов еще далек от насыщения, тенденция роста сохранится еще 2—3 года. При этом эксперт считает, что к 2015 г. смартфоны не займут 50 % в общем объеме рынка телефонов.

Доля смартфонов в общем количестве проданных мобильных телефонов составила 30 — против 20 % за 2011 год. Пять крупнейших лидеров по продажам на российском рынке на 2011—2012 год: Nokia, Samsung, Apple, HTC, Sony Ericsson [1].

Таблица 1.

Доли компаний на российском рынке на 2011 г.

|

Наименование |

доли |

|

|

Samsung |

16,2 |

|

|

Nokia |

59 |

|

|

Sony Ericsson |

6,6 |

|

|

HTC |

6,5 |

|

|

Apple |

5 |

|

|

LG |

1,8 |

|

|

Motorola |

2,6 |

|

|

Fly |

1,2 |

|

|

Siemens |

1,1 |

|

|

всего |

100 |

|

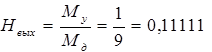

Средняя доля рынка в настоящее время составляет около 11,111 %, компания-лидер Nokia в 5 раза превышает это значение.

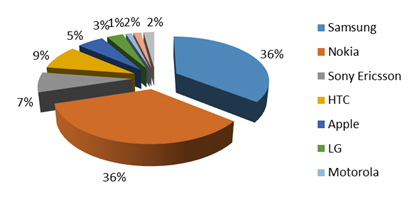

Для наглядности составим две круговые диаграммы, отражающие соотношение долей рынка компаний на начало и конец периода (рис. 1, рис. 2).

Рисунок 1. Доли компаний на российском рынке на 2011 г.

По данным IDC объем поставок смартфонов в Россию за 2011 год составил 8,7 млн. штук. На долю четверки лидеров — Nokia, Samsung, Apple и НТС — пришлось более 90 % всех поставок.

На российском рынке смартфонов усиливается консолидация брендов. Основная конкурентная борьба разворачивается между Nokia и Samsung. Устойчиво положение Apple и HTC, в то время как прочие поставщики не оказывают заметного влияния на общую картину.

Таблица 2.

Доли компаний на российском рынке на 2012 г.

|

Наименование |

доли |

||

|

Samsung |

35,7 |

||

|

Nokia |

34,5 |

||

|

Sony Ericsson |

7,2 |

||

|

HTC |

8,8 |

||

|

Apple |

5,4 |

||

|

LG |

3,4 |

||

|

Motorola |

1,2 |

||

|

Fly |

1,6 |

||

|

Siemens |

2,2 |

||

|

всего |

100 |

||

Рисунок 2. Доли компаний на российском рынке на 2012 г.

По итогам года объем рынка в денежном выражении составил 205 млрд. рублей, это на 15,6 % больше, чем в 2011 году.

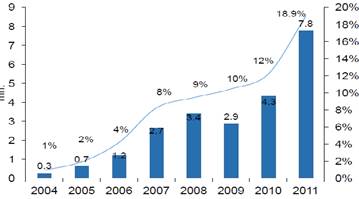

Основной движущей силой рынка продолжают быть смартфоны. По оценке IMS Research, доля смартфонов в объеме поставок вырастет с 28 % в 2011 году до 50 % в 2016 г. [7]. Если сравнивать предыдущие года, то мы видим значительное увеличение в продажах на российском рынке.

Рисунок 3. Рост продаж на российском рынке смартфонов

Продажи смартфонов в России в штуках по итогам 2012 года выросли на 60 % относительно 2011 года и достигли 13 млн. устройств.

Данный товар достаточно популярен в наше время, продажи растут, поставки увеличиваются в двойном размере, конкуренция на рынке так же ужесточается, именно эти факторы привлекли внимание при выборе отрасли рынка и временных границах для индивидуального задания.

Рассчитаем основные показатели концентрации отраслевых рынков.

В ходе вышеизложенного исследования получили следующие данные на 2012 год.

Таблица 3.

Доли компаний на российском рынке на 2012 г.

|

Наименование |

доля |

|

|

Samsung |

35,7 |

|

|

Nokia |

34,5 |

|

|

Sony Ericsson |

7,2 |

|

|

HTC |

8,8 |

|

|

Apple |

5,4 |

|

|

LG |

3,4 |

|

|

Motorola |

1,2 |

|

|

Fly |

1,6 |

|

|

Siemens |

2,2 |

|

|

всего |

100 |

|

![]() =11,1111111, n — число фирм в данной отрасли.

=11,1111111, n — число фирм в данной отрасли.

Исходя из этих данных, вычислим показатели рыночной концентрации.

Для того, чтобы рассчитать коэффициент рыночной концентрации будем использовать три крупнейшие компании (CR3)

1) Samsung

2) Nokia

3) HTC

CR3= =80 % ![]()

Рассчитали показатель дисперсии рыночных долей:

![]()

=0,812222.

Затем вычислили индекс Херфиндаля-Хиршмана (индекс Герфиндаля)

![]()

Значения, полученные нами путём расчётов показателей CR3 =80 %; HHI=2643,58 сравнили с эталоном Федеральной антимонопольной службы РФ — ФАС — {CR3, HHI}.

Так как значения, полученные путём расчётов, входят в диапазон,

![]()

то мы пришли к выводу, что мы рассматриваем высококонцентрированный рынок.

Показатели рыночной концентрации дали возможность сделать предварительную оценку степени монополизации рынка (полной монополизации нет, есть несколько лидеров).

Таблица 4.

Исходные данные для построения кривых концентрации

|

|

|

кр. 2011 г. |

идеальная |

кр. 2012 г. |

|

Марка |

Доли 2011 г. |

0 |

0 |

0 |

0 |

Доли 2012 г. |

Samsung |

59 |

1 |

59 |

11,11111 |

35,7 |

35,7 |

Nokia |

16,2 |

2 |

75,2 |

22,22222 |

70,2 |

34,5 |

Sony |

6,6 |

3 |

81,8 |

33,33333 |

79 |

8,8 |

HTC |

6,5 |

4 |

88,3 |

44,44444 |

86,2 |

7,2 |

Apple |

5 |

5 |

93,3 |

55,55556 |

91,6 |

5,4 |

LG |

2,6 |

6 |

95,9 |

66,66667 |

95 |

3,4 |

Motorola |

1,8 |

7 |

97,7 |

77,77778 |

97,2 |

2,2 |

Fly |

1,2 |

8 |

98,9 |

88,88889 |

98,8 |

1,6 |

Siemens |

1,1 |

9 |

100 |

100 |

100 |

1,2 |

Рисунок 4. Кривые концентрации отраслевых рынков (кривые Лоренца)

Так как фактическая кривая распределения рыночных долей за 2011 год располагается над фактической кривой распределения рыночных долей за 2012 год, то отраслевой рынок на 2011 год имеет более высокий уровень концентрации.

Рынок продаж мобильных телефонов находится в переходном состоянии — от монополистической к олигополистической конкуренции [2].

Рассмотрим барьеры входа на рынок.

Ценовые барьеры, ограничивающие проникновение конкурентов на рынок с помощью установления соответствующего уровня цен (фирмы знают, что появление новых конкурентов уменьшает их долю на рынке, поэтому они стараются не допустить вход новых фирм и устанавливают цену на свою продукцию ниже минимальной цены новых фирм). На мой взгляд, крупнейшие фирмы исследуемого рынка не устанавливают ценовых барьеров входа, стоимость телефонов находится на достаточно высоком и устойчивом уровне.

К неценовым барьерам относятся:

· экономия масштабов производства и экономия издержек (факторы, позволяющие крупным компаниям производить телефоны в меньших объемах производства, по сравнению с небольшими компаниями. Так, например, Корейская компания ReignCom, производящая медиаплееры под брендом iRiver выпустила свой первый телефон, объем производства был слишком большой, а спросом товар практически не пользовался, поэтому компания отказалась от производства телефонов [4]);

· сложность товара (технологический уровень новых фирм слабее, квалификация кадров ниже опыта ведения бизнеса меньше, так например, компания Apple ведет свою деятельность с 1970-х годов [6]);

· высокие расходы на рекламу (Если верить прогнозам eMarketer, к 2016 году он может вырасти до $ 157 млн.) [5];

· дифференциация продукта (новым фирмам практически невозможно обеспечить покупателя таким широким выбором, как у фирм-лидеров, например, Nokia предлагает широкий выбор современных смартфонов, способных удовлетворить любые запросы).

Барьеры социально-экономического характера:

1) высокая насыщенность рынка товарами (России на мировом рынке мобильных телефонов принадлежит около трех процентов. По данным социологов, в списке самых популярных расходов россиян мобильные телефоны заняли почетное второе место после ремонта квартиры, что свидетельствует о важности этих устройств в жизни населения России) [3];

2) низкая платёжеспособность населения (средняя цена на смартфон составляет 23,5 тыс. рублей, всем известно, какой в нашей стране установлен прожиточный минимум);

3) высокие объёмы первоначальных инвестиций (в среднем объём первоначальных инвестиций на рынок мобильных телефонов составляет около 0,5—1,5 млн. долл.);

4) сроки окупаемости первоначальных вложений велики (даже при удачной политике продвижения и большом спросе на товар, окупаемость первоначальных инвестиций, а это 1,5 млн. долл. наступит не в первые 5 лет деятельности компании).

К барьерам выхода в данной отрасли производителей мобильных телефонов относят затраты, связанные с ликвидацией и профилированием бизнеса. В данной отрасли высокий уровень имеют неспецифические (активы, которые могут быть реализованы, оборудование, которое может быть продано) и специфические (узкоспециализированное оборудование для выпуска данного вида продукции, его реализовать в другие сферы деятельности нельзя) активы.

С помощью данных о рынке определим высоту (уровень) барьеров.

1. Норма входа:

![]()

где: — ![]() количество фирм, вошедших за год (2012) на рынок;

количество фирм, вошедших за год (2012) на рынок;

![]() — общее число фирм, действующих в отрасли на конец года.

— общее число фирм, действующих в отрасли на конец года.

Корейская компания ReignCom, производящая медиаплееры под брендом iRiver выпустила свой первый телефон [4].

2. Норма проникновения новых фирм на действующий рынок.

![]()

где:![]() — объём выпуска (или продаж) вошедших на рынок фирм;

— объём выпуска (или продаж) вошедших на рынок фирм;

![]() — общ. объём выпуска продукции на рынке.

— общ. объём выпуска продукции на рынке.

3. Норма выхода:

где![]() — число ушедших с рынка фирм;

— число ушедших с рынка фирм;

![]() — общее число действующих на нём фирм на конец анализируемого периода.

— общее число действующих на нём фирм на конец анализируемого периода.

Производителю цифровых плееров и другой портативной аудио и видео электроники ReignCom не удалось ввести на рынок мобильные телефоны под брендом iRiver.

4. Показатель выживания фирм на отраслевом рынке (к выживаемости).

![]()

где:![]() — количество оставшихся фирм из числа вошедших в предыдущий год (2011).

— количество оставшихся фирм из числа вошедших в предыдущий год (2011).

Изучаемый нами рынок относится к рынку с сильно затрудненным входом, т. к. барьеров входа на рынок мобильных телефонов достаточно много.

Степень дифференциации продуктов рынка мобильных телефонов достаточна высока, это способствует рыночной власти компании Nokia и слабом положении на рынке компании LG.

Расчеты продуктовой дифференциации:

1. Рассмотрим три самых известных брэнда Nokia, Apple, HTC и измерим степень реальной продуктовой дифференциации: определим долю товарных марок (брэндов) в общем объёме продаж на отраслевом рынке:

![]()

Высокое значение свидетельствует о высокой реальной продуктовой дифференциации.

2. Оценивается на основании расходов фирмы на рекламу. Общая доля продаж выбранных брэндов составляет 102 551 500 руб. Расходы на рекламу составляют: Nokia (0,36 млн. руб.), Apple (0,20 млн. руб.), HTC (0,68 млн. руб.).

Общий объем расходов на рекламу (7,03 млн. руб).

![]()

Недостаток этих двух методов в том, что в большей мере они отражают не субъективное отношение покупателей, а стратегическое поведение продавцов. Выбор покупателя определяется приверженностью той или иной марке или наборам характеристик телефона, причем конкурентоспособность товара в большей степени зависит от предпочтений покупателя, а не от уровня цены товара, следовательно, имеет место горизонтальная дифференциация.

На изучаемом нами рынке имеет место совершенная ценовая дискриминация, то есть каждая единица товара продается по денежной оценке своей предельной полезности для какого-либо потребителя. Фирма-лидер, в нашем случае это компания Nokia, систематизируют потребителей по предпочтениям, доходам, возрасту, месту жительства, характеру работы и продают свои товары в соответствии с этой градацией, постоянно увеличивает линейный ряд мобильных телефонов.

При посещении магазина бытовой техники “Media Markt” мы выяснили, что покупателям предоставляется возможность получить подарочную карту для оплаты последующих покупок товаров из отдела «Мобильные телефоны» за передачу своего старого мобильного телефона магазину Медиа Маркт.

В магазине бытовой техники «Эльдорадо» предоставляется возможность получения «Сберегательной карты». Участник программы получает Бонусы за покупки, совершаемые с использованием «Сберегательной карты» в магазинах Эльдорадо. Один Бонус эквивалентен одному рублю.

В итоге пришли к выводу, что исследуемый нами рынок является высококонцентрированным, относится к рынку с сильно затрудненным входом, т. к. барьеров входа на рынок мобильных телефонов достаточно много. Статистические показатели, отражающие уровень входных и выходных барьеров, имеют относительно небольшое значение. На данный рынок мобильных телефонов трудно войти, трудно удержать свои позиции, и отбить долю на рынке у уже закрепившихся лидеров. Степень дифференциации продуктов рынка мобильных телефонов высока, это способствует рыночной власти компании-лидеров. Также имеет место горизонтальная дифференциация и совершенная ценовая дискриминация. Слияний и поглощений на исследуемом временном интервале не происходило. На рынке мобильных телефонов имеет место пассивная защитная индустриальная политика государства. Общей ее целью является борьба с монополиями. Исследуемый рынок находится в переходном состоянии от монополистической конкуренции к олигополистической конкуренции.

Список литературы:

1. Бизнес и государство. Статья: смартфоны — [Электронный ресурс] — Режим доступа. — URL: http://www.tadviser.ru/index.php (дата обращения 21.10.2013).

2. Интернет портал — Студенту на заметку — [Электронный ресурс] — Режим доступа. — URL: http://student.zoomru.ru/politolog/rynokoligopolii / 75017.613318.s1.html (дата обращения 21.10.2013).

3. Обзор российского рынка мобильных телефонов — [Электронный ресурс] — Режим доступа. — URL: http://anceprost.clan.su/news/obzor_rossijskogo_ rynka_mobilnykh_telefonov/2013-01-19-20 (дата обращения 21.10.2013).

4. Презентация компании iRiver впервые выпускающей мобильный телефон. — [Электронный ресурс] — Режим доступа. — URL: http://javok.net/135-prezentacija-kompanii-iriver-vpervye.html (дата обращения 21.10.2013).

5. Рынок мобильной рекламы в 2016 году — [Электронный ресурс] — Режим доступа. — URL: http://wapstart.ru/analytics/560/ (Дата обращения 21.10.2013).

6. Сайт Медиа Маркета — [Электронный ресурс] — Режим доступа. — URL: http://www.hotevents.ru/spb/catalogue/company/mediamarkt / (Дата обращения 21.10.2013).

7. IMS Research — Электроника исследования и консалтинг — [Электронный ресурс] — Режим доступа. — URL: http://imsresearch.com/ (Дата обращения 21.10.2013).

8. International Data Corporation (IDC) — американская аналитическая компания — [Электронный ресурс] — Режим доступа. — URL: http://www.tadviser.ru/index.php / Компания:IDC_(InternationalData_Corporation) (Дата обращения 21.10.2013).