АНАЛИЗ ДИНАМИКИ ДЕНЕЖНОГО ОБРАЩЕНИЯ В РОССИИ

Секция: 11. Экономика

лауреатов

участников

лауреатов

участников

XXXI Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

АНАЛИЗ ДИНАМИКИ ДЕНЕЖНОГО ОБРАЩЕНИЯ В РОССИИ

В статье рассматриваются динамика денежного обращения и его структура в течение последних лет, представлена характеристика влияния различных факторов на денежную массу в целом.

Одним из важнейших показателей денежного обращения является денежная масса, которая представляет собой совокупность платежных и покупательных средств, предназначенных для целей накопления различными организациями, нефинансовыми предприятиями, населением, а также для оплаты товаров и услуг. Она имеет огромное экономическое значение. Даже самое незначительное изменение темпов роста денежной массы влияет на множество факторов, например, на процентные ставки, цены, объем производства, занятость, курс национальной валюты и др. Грамотное управление денежной массой является одной из основных задач формирования денежно-кредитной политики государства, которая направлена на поддержание ценовой стабильности и долгосрочного устойчивого экономического роста. Следовательно, Банк России регулирует экономическую обстановку страны посредством ее изменения. Рассмотрим агрегированные показатели структуры денежной массы в РФ за 1993-2015 гг., являющиеся основными макроэкономическими индикаторами, на примере данных таблицы 1.

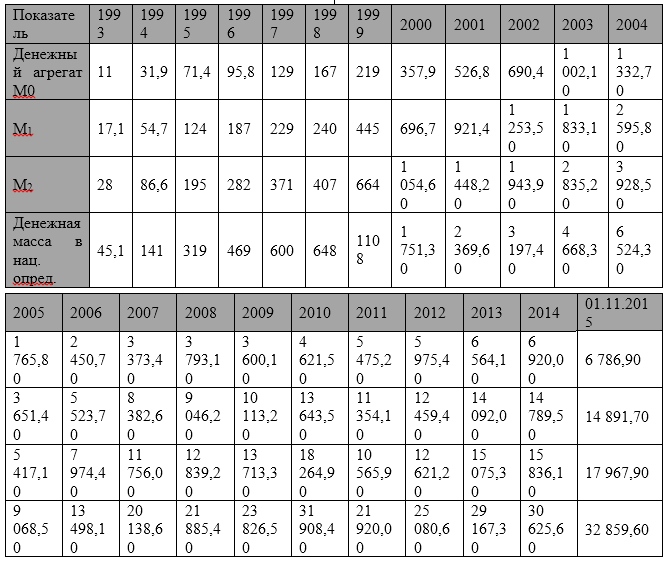

Таблица 1.

Динамика и структура денежной массы РФ, млрд. руб.

За последние годы характеристики денежной массы претерпели значительные изменения. Как видно из таблицы 1, денежный агрегат М0, который представляет собой наличные деньги в обращении, с 1993 г. по 2015 г. стремительно увеличивался[4], что означало увеличение объема денег, выпущенных ЦБ РФ. Однако, в период с 2008 г. по 2009 г. и с 2014 г. по 2015 г. выявился незначительный спад данного показателя на 5, 1% и на 1, 9% соответственно.

Показатель М1 (агрегат M0 + средства предприятий в банках и т.д.) и М2 (агрегат M1 + депозиты населения в банках) имели тенденцию к увеличению в течение рассмотренных лет, но с 2010 г. до 2011 г. уменьшились на 16, 8%. и на 42, 2%.

Что касается денежной массы в национальном определении, то она, равносильно М1 и М2, в период с 2010 г. по 2011 г. уменьшилась на 31, 3%, затем ситуация стабилизовалась (прим. расчеты автора).

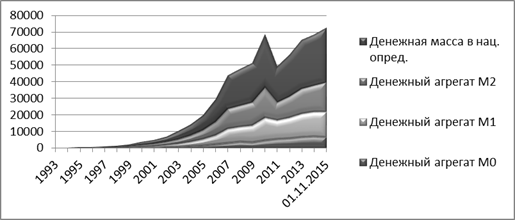

Более наглядно изменения агрегированных показателей можно представить в виде диаграммы 1.

Рисунок 1- Динамика и структура денежной массы РФ, млрд. рублей [2]

Резкий скачок и падение всех показателей связано не только с уменьшением объема наличных денег в обращении, но и с сокращением объема депозитов населения, предприятий и организации на расчетных счетах в банках. Стоит отметить, что среди безналичных и наличных денег преобладают безналичные.

Рассматривая динамику денежного обращения, целесообразным будет анализ взаимосвязи между скоростью обращения денежной массы и различными экономическими показателями. Используя программу Microsoft Excel, данные Банка России[1] и Росстата, были проведены исследования влияния определенных факторов. Для исследования необходимо сделать корреляционный анализ на основе следующих факторов, представленных в таблице 2. [3]

Таблица 2.

Показатели денежного обращения РФ

Из таблицы 2 видно, что за рассмотренный период характеристика скорости обращения денежной массы имела тенденцию к значительному спаду. В период с 2005 по 2010 гг. и с 2011 по 2015 гг. она снизилась на 63, 5 % и 69, 6 % соответственно. Что касается темпов роста скорости обращения денег, то с 2005 по 2009 гг. показатели были скачкообразными, однако с 2010 г. произошло значительное падение на 62, 6%. Следовательно, динамика данных показателей свидетельствует о снижении оборачиваемости денежных агрегатов, т. е. снижения их ликвидности.

Таблица 3.

Корреляционная зависимость скорости обращения денежной массы и других экономических показателей

|

|

Ден. Агр. М2 |

ВВП |

Нал. деньги в обр |

Скорость обр. ден. массы |

Темп роста скор. обр. ден. |

|

Ден. Агр. М2 |

1 |

0,706996773 |

0,735932508 |

-0,186653968 |

0,426252949 |

|

ВВП |

0,706996773 |

1 |

0,996197574 |

0,547616809 |

0,5614619 |

|

Нал. деньги в обр |

0,735932508 |

0,996197574 |

1 |

0,509624693 |

0,591059891 |

|

Скорость обр. ден. массы |

-0,186653968 |

0,547616809 |

0,509624693 |

1 |

0,416199758 |

|

Темп роста скор. обр. ден. |

0,426252949 |

0,5614619 |

0,591059891 |

0,416199758 |

1 |

Из таблицы 3 корреляционной зависимости видно, что между данными ВВП и наличными деньгами в обращении существует наиболее тесная связь, показатель которой равен 0,997.

Для того, чтобы более четко разобраться в структуре денежного обращения и денежной массы в целом, следует рассмотреть такую характеристику, как денежная база, которая показывает совокупность наличных денег, имеющихся в обращении, и состояния резервов различных коммерческих банков, находящихся на счетах в Банке России.

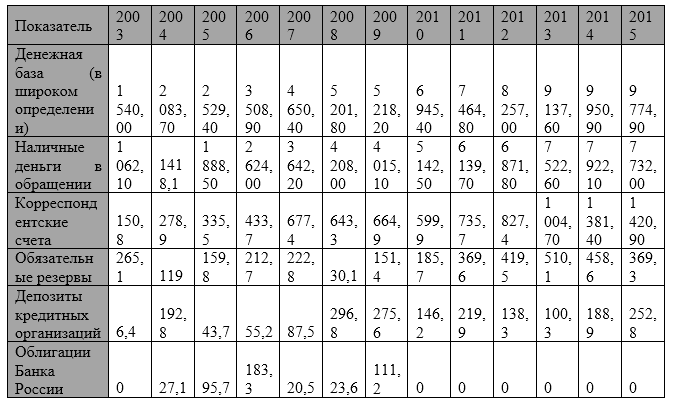

Таблица 4.

Денежная база в широком определении

Структура денежной базы в широком определении постепенно возрастала и по сравнению с 2003 г. она увеличилась почти в 6,5 раз.

Что касается наличных денег в обращении, то в 2009 г. данный показатель уменьшился на 4, 6 % по сравнению с предыдущим годом, а также в 2015 г. он сократился на 2, 4 % относительно 2014 г. [5].

Более наглядно можно представить сложившуюся ситуацию на диаграмме 2.

Рисунок 2. Денежная база РФ, млрд. рублей [6]

Стоит отметить, что удельный вес приведенных средств на корреспондентских счетах различных организаций в Банке России в период с 2007 г. по 2008 г. и с 2009 г. по 2010 г. снизился на 5, 1 % и на 9, 8% соответственно. Доля средств обязательных резервов увеличилась на 33, 8 % по отношению к 2014 г.

Некоторое снижение наличных денег в обращении в структуре денежной массы говорит о незначительном уменьшении инфляционного давления со стороны совокупного спроса. Также можно сделать вывод о том, что безналичные средства будут превышать наличные на 10-15%. Подобное нерациональное соотношение этих двух сфер отрицательно влияет на денежное обращение в целом, ведь большая часть наличных денег не участвует в банковском обороте, в отличие от безналичных средств. Это явление подрывает устойчивость банковской системы, следовательно, происходит сокращение наличных денег в кредитной сфере[7]. Поэтому возникает множество проблем, которые сильно мешают рациональному управлению денежной массой:

1. Уход денежных средств из денежного оборота в связи с хранением наличности непосредственно у владельца;

2. Большая часть наличных денег используется для операций с физическими и с юридическими лицами, при которых не используются услуги банков;

3. Отсутствие как такового подразделения, которое должно осуществлять контроль и необходимое регулирование за денежным обращением в РФ.

Необходимо рассмотреть возможные пути для решения возникнувших трудностей в этой сфере:

1. Развитие и модернизация банковских технологий в России, которые позволяют максимально использовать пластиковые карты для совершения различных операций;

2. Необходимое страхование депозитов всех вкладов, которое позволит потенциальным вкладчикам быть уверенными в сохранности своих вложений, тем самым увеличив депозиты среди населения и сократив наличную массу в обращении;

3. Упрощение и поблажки в налоговом процессе для юридических лиц, а также стимулирование безналичных платежей;

4. Создание единой системы государственных учреждений, которая обязана будет структурировать налично-денежную массу, регулировать деятельность банковской сферы и национального денежного обращения.

Сложившая ситуация в экономике нашей страны ставит перед Банком России весьма сложные задачи. Значительное ухудшение внешнеэкономических условий для РФ стали серьезным испытанием для экономической политики в целом и денежно- кредитной политики в частном случае. Снижение темпов роста в экономике ведет к практически отсутствующему росту денежных агрегатов, а значит, к ухудшению большинства показателей. Следовательно, условия и перспективы начала роста российской экономики являются неясными, так как она напрямую связана с внешними факторами, к которым относится неопределенная продолжительность действий взаимных санкций, масштаба и размера их влияния на экономику Российской Федерации.