Оценка рыночной устойчивости коммерческого банка

Конференция: VII Международная заочная научно-практическая конференция «Научный форум: экономика и менеджмент»

Секция: Менеджмент

VII Международная заочная научно-практическая конференция «Научный форум: экономика и менеджмент»

Оценка рыночной устойчивости коммерческого банка

В условиях современной экономической ситуации, обладающей высокой степенью изменчивости и кризисности на первый план выходят вопросы обеспечения устойчивости экономических субъектов, в том числе и банков. Относительно банковской системы под устойчивостью банка прежде всего понимает его финансовую устойчивость, при этом трактовки этого понятия могут несколько отличаться друг от друга. Например, Шенаев А.О. трактует финансовую устойчивость как «способность своевременно и в полном объеме финансировать свою деятельность и выполнять обязательства с учетом воздействия внешней среды, обеспечивая расширенное воспроизводство в соответствии с оперативными, текущими и стратегическими планами, а также позволяет выполнять возложенные на неё социальные функции» [5]. В связи с таким пониманием, как правило, при оценке устойчивости используются только показатели финансового состояния, примерами таких методик являются методика В. Кромонова и методика CAMEL(S) [4]. Наиболее прогрессивной является методология присвоения рейтинга кредитоспособности банка РА «Эксперт» [3], которая основана на использовании блоков различных факторов, в том числе включая блок рыночных позиции. Однако факторы рассматриваются исключительно с точки зрения их влияния на кредитоспособность банка. Данная методика обладает достаточно сложным алгоритмом оценки и активным применением экспертных мнений, что может вносить некоторую долю субъективности в оценку, а также существует необходимость предоставления дополнительных данных.

Подход к оценке устойчивости банка, основанный исключительно на финансовых характеристиках деятельности, нельзя считать полноценным, поскольку на деятельность банка значительное влияние оказывают рыночные факторы, такие как: рыночное положение, ассортиментная политика, развитость технологий и каналов дистанционного обслуживания и др. Таким образом, автором было уточнено экономическое понятие – «рыночная устойчивость», под которой понимается способность коммерческого банка к достижению рыночного положения, характеризующегося наличием определенных конкурентных преимуществ в части ассортимента, качества и новизны внедряемых банковских продуктов, а также ростом числа клиентов при сохранении финансовой устойчивости и высоком уровне менеджмента, обеспечивающем сохранение достигнутых рыночных позиций в долгосрочной перспективе.

При оценке рыночной устойчивости помимо финансовых показателей, являющихся обязательной составной частью любой оценки деятельности банковских структур, предлагается оценивать следующие рыночные факторы, которые влияют как на нынешнее, так и будущее положение конкретного банка, а также перспективы сохранения и усиления в последующих временных периодах достигнутых позиций:

• занимаемое рыночное положение;

• спектр предлагаемых услуг (продуктовая политика банка);

• наличие и качество каналов дистанционного обслуживания;

• широта филиальной сети, регионы присутствия;

• качество управления и кадров;

• информационная прозрачность и открытость.

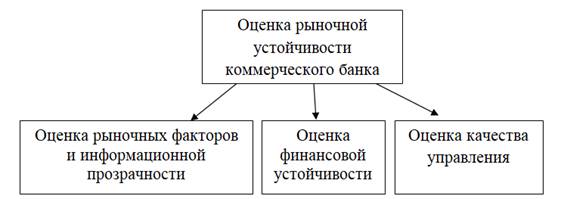

Рассмотрим более детально структуру, а также составные элементы методики. Для оценки обозначенных факторов, используемые для оценки рыночной устойчивости коммерческого банка и имеющие собственные показатели, можно разделить на три раздела: рыночные факторы, показатели финансового состояния (устойчивости), показатели для оценки качества управления. Схематично структура оценки рыночной устойчивости может быть представлена на рис. 1 (составлено автором).

Рисунок 1. Структура оценки рыночной устойчивости банка

Для оценки рыночной устойчивости коммерческого банка будет использоваться бальная оценка отдельных параметров или блоков параметров деятельности в диапазоне от 1 до 3, при этом отрицательная оценка (0 и -1 балл) применяется для факторов, способных оказать негативное влияние на рыночную устойчивость банка.

В целях обеспечения единства оценки для каждого из выбранного параметра установлены соответствующие критерии оценивания. После оценивания каждого из рассматриваемых критериев, полученные баллы суммируются, тем самым формируется итоговое значение, на основе которого можно будет дать комплексную оценку рыночной устойчивости коммерческого банка.

1. Раздел «Рыночные факторы и информационная прозрачность». В данном разделе производится оценка влияния на рыночную устойчивость банка таких факторов, как: история развития, репутация, география деятельности, специализация, ассортиментная политика (анализ продуктовых линеек банка), качество каналов обслуживания, конкурентная позиция банка, информационная прозрачность.

Оценка рыночных факторов деятельности является ключевой частью оценки рыночной устойчивости коммерческого банка, поскольку обеспечение финансовой устойчивости не может гарантировать коммерческую успешность банка, особенно в условиях ужесточения конкуренции, политики регулирования, ограниченности доступа к внешним рынкам капитала в результате введения санкций, а также предложения практически однородных продуктовых линеек и продуктов.

2. Раздел «Оценка финансовой устойчивости». Так как любую оценку деятельности коммерческого банка, как финансового института, невозможно представить без оценки его финансового состояния, то в данную методику также должен быть включен раздел, оценивающий финансовую устойчивость, но при этом этот раздел несет, скорее, вспомогательную роль в итоговой оценке рыночной устойчивости банка.

3. Раздел «Управление». Качество управления напрямую оказывает влияние на устойчивость, а также эффективность деятельности коммерческого банка, в связи с этим нельзя игнорировать этот фактор при осуществлении оценки рыночной устойчивости банка. Хотя нельзя отрицать того, что качество управления прямым или косвенным способом находит отражение в раннее рассмотренных показателях, характеризующих влияние рыночных факторов и финансовое положение. При оценке этого раздела факторов необходимо дать оценку таким параметрам как: оценка деятельности совета директоров и правления, организация службы внутреннего контроля и риск-менеджмента и структура собственности.

Рыночная устойчивость коммерческого банка оценивается по трем уровням: высокий, средний и низкий уровень в зависимости от величины полученной итоговой оценки. Характеристика уровней рыночной устойчивости представлена в таблице 1.

Таблица 1.

Критерии присвоения уровня рыночной устойчивости коммерческого банка

|

Уровень рыночной устойчивости |

Характеристика |

|

Высокий |

Деятельность коммерческого банка характеризуется устойчивым финансовым положением, устойчивыми конкурентными позициями, высокой диверсификацией бизнеса, которая позволяет сократить риски. Банк в необходимой степени является клиентоориентированным, обладает возможностью совершенствования предлагаемых продуктов и услуг в соответствии с тенденциями развития рынка банковских услуг (высокая инновационность услуг), что способствует не только поддержанию действующих рыночных позиций, но и создает основу для успешного дальнейшего развития. |

|

Средний |

Банк является в достаточной степени устойчивым, однако возможно возникновение трудностей при обеспечении финансовой устойчивости организации или соответствия темпам развития рынка банковских услуг, ограниченные возможности доступа к формированию качественной клиентской базы. Требуется уделять большее внимания рыночной ситуации, конкурентному окружению, с целью стабилизации рыночного положения и увеличения возможностей дальнейшего роста. |

|

Никий |

Выявляются проблемы в части обеспечения финансовой устойчивости банка, в связи с чем, уделяется малое внимание рыночным факторам, оказывающим непосредственное влияние на деятельность банка. Крайне низкий потенциал инвестиционной привлекательности как для потенциальных инвесторов, так и клиентов. Банк подвержен сильному влиянию внешних факторов, в следствие недостаточной ресурсной обеспеченности, а также инновационности предлагаемых продуктов и услуг. Бизнес в высокой степени подвержен негативному влиянию рисков деятельности. |

Рассмотренная методика обладает рядом преимуществ: большей комплексностью за счет рассмотрения рыночных фактор помимо финансового состояния, использование общедоступных данных без необходимости запроса дополнительной информации, относительная простота оценки с возможностью выявления факторов, снижающих рыночную устойчивость.

Таким образом, на основании такой оценки можно составить комплексное мнение об уровне рыночных позиций, конкурентных преимуществ, финансовом состоянии, а также качестве управления и риск-менеджмента, при рассмотрении отдельно оцениваемых параметров можно определить слабые места, а также точки потенциального развития и пути повышения рыночной устойчивости.

Полученные при оценки рыночной устойчивости коммерческого банка результаты могут быть использованы различными сторонами. Так собственники или топ-менеджмент могут использовать в целях оперативного или стратегического управления, со стороны регулятора – в целях мониторинга и контроля банковской деятельности, для клиентов – в качестве критерия выбора обслуживающего банка, а для инвесторов в качестве альтернативного показателя инвестиционной привлекательности.

Список литературы: