Особенности российской инфляции

Журнал: Научный журнал «Студенческий форум» выпуск №14(107)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №14(107)

Особенности российской инфляции

FEATURES OF RUSSIAN INFLATION

Dominika Gurchiani

student, Sochi State University, Russia, Sochi

Аннотация. Статья посвящена исследованию инфляции в РФ, а именно анализу инфляции с 2016 года по настоящее время, а также рассмотрению мер антиинфляционной политики.

Abstract. The article is devoted to the study of inflation in the Russian Federation, namely the analysis of inflation from 2016 to the present, as well as the consideration of anti-inflationary policies.

Ключевые слова: инфляция, ключевая ставка, антиинфляционная политика, банковская система, банковская система, Российская Федерация.

Keyword: inflation, key rate, anti-inflation policy, banking system, banking system, Russian Federation.

На сегодняшний день денежно-кредитная политика ЦБ РФ преследует вполне конкретную цель, главная из которых – это снижение уровня инфляции. По сути инфляция – это обесценение денег, а формой цен выступает рост цен. Необходимо подчеркнуть, что денежно-кредитная политика ЦБ РФ формируется по принципу таргетирования инфляции.

Ценовая стабильность — важный элемент благоприятной среды для жизни людей и ведения бизнеса, так как она:

- защищает доходы и сбережения в национальной валюте от непредсказуемого обесценения. Это позволяет поддерживать уровень жизни, а также более уверенно планировать ежедневные и долгосрочные расходы;

- защищает граждан с невысоким уровнем дохода. Такие семьи в основном покупают недорогие товары первой необходимости. Стабильно низкая инфляции позволяет поддерживать уровень потребления;

- способствует повышению доступности заемного финансирования для компаний, так как снижает инфляционную премию, которые банки закладывают в процентные ставки;

- упрощает финансовое и инвестиционное планирование для бизнеса;

- увеличивает доверие к национальной валюте и создает условия для снижения валютизации активов и обязательств в экономике. Это, в свою очередь, снижает влияние изменения внешних условий на экономику.

Основными признаками инфляции являются:

- резкие скачки роста цен;

- снижение покупательной способности населения;

- падение курса национальной валюты;

- снижение качества товаров и услуг;

- значительное подорожание золота, как гаранта обеспечения бумажных денег.

Основным инструментом в борьбе с инфляцией в России является инфляционное таргетирование, осуществляемое ЦБ РФ с помощью ключевой ставки, которая была введена в 2013 году. Изменяя ключевую ставку, правительство России может контролировать инфляцию (таблица 1) [1].

Таблица 1.

Динамика ключевой ставки Банка России за период 2016-2020гг., %

Исходя из данных таблицы 1 видно, что с января 2016 года и до конца 2017 года ключевая ставка постепенно снижалась с 9,77% годовых до 2,52 %, инфляция по итогу составила 2,52 %. Неблагоприятная внешнеэкономическая конъюнктура, повышение неопределенности, ухудшение настроений населения и бизнеса наряду с ужесточением денежно-кредитных условий привели к существенному падению как потребления, так и инвестиций.

В начале 2018 года наблюдается также снижение ставки, однако с марта по декабрь 2018г. заметно увеличение ставки. С начала 2019г. и по февраль 2020г. можно проследить вновь снижение ставки. В марте 2020г. она составила 2,55%.

В сегодняшних условиях представляется необходимым снижение ключевой ставки Банка России до однозначного уровня. Ведь в противном случае мы можем получить высокую инфляцию и сведем к минимуму внутренний спрос и экономическую активность в реальном секторе.

Безусловно, снижение ключевой ставки приведет к двояким последствиям. Для государства к плохим (меньше прибыли), а для населения к хорошим (дешевые кредиты, низкая инфляция).

Таким образом, Центральному банку России необходимо активнее снижать ключевую ставку, что позволит расширить доступ отечественным предприятиям к дешёвым кредитным ресурсам. Их привлечение будет способствовать увеличению инвестиций, проведению технического перевооружения, повышению производительности труда и эффективности производства, росту конкурентоспособности российских предприятий. В настоящее время существуют разнообразные методы влияния на уровень инфляции. Прежде чем применять эти методы, необходимо провести анализ предшествующих лет (табл.2)

Таблица 2.

Уровень годовой инфляции в России за период 2016-2020гг. [1]

|

Год |

2016 |

2017 |

2018 |

2019 |

март 2020 |

|

Уровень инфляции, % |

5.38 |

2.52 |

4.27 |

3.05 |

2.55 |

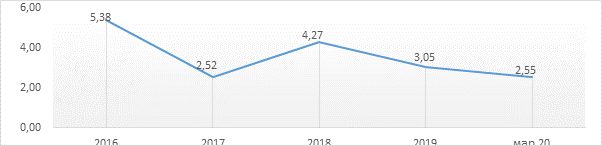

По данным таблицы 2, можно сказать, что инфляция в 2016 году умеренной. В 2018 году инфляции упала до 3,05%. На март 2020г. инфляция составляет 2,55%. Представим данные в виде графика ниже (График 1) [1].

График 1. Уровень годовой инфляции в России за период 2016-2020гг. [1]

Для борьбы с последствиями инфляции в государстве проводится антиинфляционная политика. Это комплекс краткосрочных мероприятий, направленных на снижение уровня уже существующей инфляции, и долгосрочных, направленных на недопустимость ее возникновения в перспективе.

Цель антиинфляционной политики – установление контроля над инфляцией. Инфляция, возникшая на основе неудовлетворенного спроса должна контролироваться следующими мерами:

- таргетирование инфляции;

- ужесточение антимонопольных мер (по завышению цен на лекарства, бензин и продукты);

- сокращение государственных расходов и др

Весомую роль в снижении темпа инфляции в России играет оздоровление федерального бюджета на основе улучшения макроэкономических показателей, увеличения налоговых поступлений, реформирования бюджетного процесса.

Так как высокая инфляция является одной из основных проблем современного развития экономики, были рассмотрены прогнозы инфляции в России на период 2019-2021 года, составленные различными службами. Полученные данные представлены в табл.3.

Таблица 3.

Прогнозы уровня инфляции в России на период 2019-2021 гг., % [1]

|

Источник прогноза |

2019г. |

2020г. |

2021г. |

2022г. |

|

Минэкономразвития |

4,3 |

3,8 |

4 |

4 |

|

ВШЭ |

4,7 |

4,4 |

4,3 |

4,3 |

|

ЦБ |

4 |

4 |

4 |

4 |

|

Министерство финансов |

4 |

4 |

4 |

- |

Минэкономразвития разработал три сценария развития Российской экономики. Прогноз разработан на гипотезе, что мировая экономика будет расти в 2019 году на 3,3%, а в 2020-2021 на 3,6%. Банк России на сегодняшний день поддерживает инфляцию вблизи целевого уровня — 4%. Такая политика называется таргетированием инфляции

«Базовый» вариант был разработан, исходя из достаточно низкой траектории цен на нефть марки "Юралс": на уровне 40 долларов США за баррель на протяжении всего прогнозного периода. В условиях сохранения умеренно жесткой денежно-кредитной политики, инфляция снизится до 4% в 2018 году и сохранится на этом уровне до конца прогнозного периода [3].

Вариант "базовый+" рассматривает развитие российской экономики в более благоприятных внешнеэкономических условиях и основывается на траектории умеренного роста цен на нефть "Юралс" до 48 долларов США за баррель в 2019 году, 52 доллара США за баррель в 2020 году и 55 долларов США за баррель в 2021 году. На фоне более активного восстановления потребительского спроса замедление инфляции будет умеренным: по итогам 2019 года инфляция снизится до 4,3%, а в 2020 - 2021 годах до 3,8% и 4% соответственно. «Целевой» вариант предполагает в среднесрочной перспективе выход российской экономики на траекторию устойчивого роста темпами не ниже среднемировых при одновременном обеспечении макроэкономической сбалансированности. В результате, оборот розничной торговли после умеренного роста на 1,5-2,3% в 2019 - 2020 годах ускорится до 5,3% в 2019 году. Инфляция достигнет уровня 4,3% по итогам 2019 года. В 2020 году инфляция снизится до 3,8% [4].

По мнению экономистов Центробанка, инфляция снижается умеренными темпами. Её замедление сдерживается тем, что вклады в дезинфляцию не являются однородными. При сохранении текущих тенденций динамики цен, ожидается, что оценки трендовой инфляции будут и дальше снижаться. Глава Министерства финансов заявил, что на прогнозируемый период 2019-2021 в бюджет России инфляция заложена на уровне 4 %. Подводя итог вышесказанному об инфляции и борьбе с ней, можно сделать следующий вывод о том, что инфляционные процессы не могут рассматриваться отдельно от экономического развития, необходимо производить антиинфляционную политику, которая бы помогала бы обеспечить экономический рост и прогнозируемость экономических процессов. Не стоит ставить низкий уровень инфляции, как основную цель государства, ставя в зависимость остальные макроэкономические показатели. Многие из них имеют куда больше значение, чем инфляция (например, ВВП). Поэтому данные показатели должны определять экономическую политику государства.

Повторимся, что основной целью денежно-кредитной политики Банка России является поддержание ценовой стабильности, то есть стабильно низкой инфляции. Следует отметить, что инфляция – это сложный противоречивый процесс, который негативно влияет на экономику страны. Без снижения ее уровня невозможно достичь экономического процветания России. Снижение темпа инфляции необходимо для укрепления банковской системы России, устойчивости и конкурентоспособности банковской системы.

Немаловажную роль играют и инфляционные ожидания, которые на сегодняшний день достаточно высоки, поскольку многие потребители и компании ожидают ежегодного роста цен в среднем на 10%, основываясь на динамике темпов инфляции.

В общем и целом, все эти факторы, с одной стороны, влияют на инфляцию в России, с другой — являются ее характерной особенностью. Одни могут не приниматься в расчет, другие невозможно исключить. Таким образом, они выделяют специфику российской инфляции, которая берет свое начало с 1990-ых гг. и чьи факторы являются спорным вопросом для многих экспертов того времени, как и сегодня.