Формирование портфеля ценных бумаг для пенсионных накоплений

Журнал: Научный журнал «Студенческий форум» выпуск №42(135)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №42(135)

Формирование портфеля ценных бумаг для пенсионных накоплений

На сегодняшний день вопрос обеспечения достойной жизни в пенсионном возрасте является одним из самых актуальных вопросов для трудоспособного населения. Пенсионная система Российской Федерация часто поддается изменениям, продолжительность жизни населения растет, увеличение соотношения работающих и пенсионеров в пользу последних. Именно поэтому каждый человек должен самостоятельно позаботиться о формировании своей пенсии в течение жизни.

Средняя величина пенсии по старости по России составляет 14 509,81 рублей по состоянию на 01.10.2020 г. Очевидно, что такой уровень пенсионного обеспечения не будет достаточным для нормальной жизни. Проблему пенсионных накоплений необходимо решать в трудоспособном возрасте, а не за пару лет до достижения пенсионного возраста. При небольших, но регулярных вложениях человек может обеспечить себе безбедную старость самостоятельно.

Портфель представляет собой определенный набор из корпоративных акций, облигаций с различной степенью обеспечения и риска, а также бумаг с фиксированным доходом, гарантированным государством, т. е. с минимальным риском потерь по основной сумме и текущим поступлениям.

Портфель может состоять из разных ценных бумаг или только одного инструмента. Структуру портфеля составляют в зависимости от целей инвестирования и для получения наибольшей прибыли для выбранной стратегии инвестирования.

Структуру портфеля принято разделять на три вида:

1. Агрессивный – портфель с ценными бумагами с наиболее высокой доходностью и риском.

2. Сбалансированный – портфель сочетающий в себе ценные бумаги с высоким риском и доходностью и более консервативные виды ценных бумаг (например, облигации).

3. Консервативный – данный портфель состоит из бумаг с минимальной доходностью, чаще всего такие портфели создаются для защиты денежный средств от инфляции.

Таблица 1.

Виды инвестиционных портфелей[2, с. 9]:

|

Тип портфеля |

№ |

Количество акций, % |

Количество облигаций, % |

|

Консервативный 1 |

1 |

0-10 |

90-100 |

|

Консервативный 2 |

2 |

10-20 |

80-90 |

|

Консервативный 3 |

3 |

20-30 |

70-80 |

|

Сбалансированный 1 |

4 |

30-40 |

60-70 |

|

Сбалансированный 2 |

5 |

40-50 |

50-60 |

|

Сбалансированный 3 |

6 |

50-60 |

40-50 |

|

Агрессивный 1 |

7 |

60-70 |

30-40 |

|

Агрессивный 2 |

8 |

70-85 |

15-30 |

|

Агрессивный 3 |

9 |

85-100 |

0-15 |

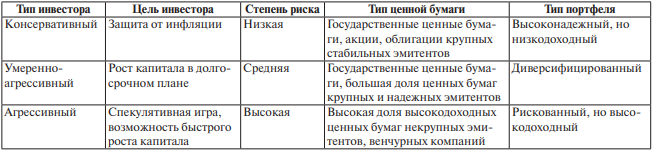

Таблица 2.

Краткая характеристика для разных типов инвесторов[1, с9]:

В зависимости от типа инвестиционного портфеля инвестор получает разный уровень дохода. При консервативной стратегии доходность будет составлять 5-10%, он в большей степени защищает капитал от инфляции, прибыль и риск минимальны. При сбалансированной стратегии инвестор идет на средний уровень риска, он покупает высокодоходные ценные бумаги, но защищает себя и консервативными ценными бумагами, например, государственными облигациями. Таким образом, доходность сбалансированного портфеля достигает 10-20%. Агрессивный инвестор может получать доходность от 20-30% и выше, однако, такой тип портфеля высоко-рискованный и убытки могут превысить прибыль.

Для долгосрочного, но стабильного приращения капитала подойдет сбалансированный тип портфеля. С ним накопленные средства не только будут защищены от инфляции, но и будут приносить прибыль в виде роста цены акций и дивидендов. Таким образом, был сделан расчет по умеренному типу инвестиционного портфеля. Возьмем в пример человека 30 лет, который будет инвестировать в ценные бумаги 3000 рублей ежемесячно на протяжении 30 лет, реинвестируя полученную прибыль.

Таблица 3.

Исходные данные для расчета

|

Срок инвестирования |

30 лет |

|

Первоначальная сумма |

3000 руб |

|

Ежемесячное пополнение |

3000 руб |

|

Доходность |

12% |

|

Реинвестирование |

да |

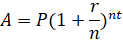

Расчет будет производиться по формуле сложных процентов:

- А – итоговая сумма; Р – первоначальная сумма внесения; r – годовая доходность; n – сколько раз в год учитывается процентная ставка; t – срок инвестирования.

Таблица 4.

Расчетные данные

|

N |

Год |

Расчетная сумма |

|

1 |

2020 |

41 427,98 ₽ |

|

2 |

2021 |

84 729,60 ₽ |

|

3 |

2022 |

133 522,94 ₽ |

|

4 |

2023 |

188 504,50 ₽ |

|

5 |

2024 |

250 459,10 ₽ |

|

6 |

2025 |

320 271,09 ₽ |

|

7 |

2026 |

398 936,99 ₽ |

|

8 |

2027 |

487 579,70 ₽ |

|

9 |

2028 |

587 464,52 ₽ |

|

10 |

2029 |

700 017,23 ₽ |

|

11 |

2030 |

826 844,44 ₽ |

|

12 |

2031 |

969 756,52 ₽ |

|

13 |

2032 |

1 130 793,43 ₽ |

|

14 |

2033 |

1 312 253,85 ₽ |

|

15 |

2034 |

1 516 728,00 ₽ |

|

16 |

2035 |

1 747 134,58 ₽ |

|

17 |

2036 |

2 006 762,49 ₽ |

|

18 |

2037 |

2 299 317,71 ₽ |

|

19 |

2038 |

2 628 976,26 ₽ |

|

20 |

2039 |

3 000 443,76 ₽ |

|

21 |

2040 |

3 419 022,64 ₽ |

|

22 |

2041 |

3 890 687,79 ₽ |

|

23 |

2042 |

4 422 171,90 ₽ |

|

24 |

2043 |

5 021 061,49 ₽ |

|

25 |

2044 |

5 695 905,28 ₽ |

|

26 |

2045 |

6 456 336,14 ₽ |

|

27 |

2046 |

7 313 208,68 ₽ |

|

28 |

2047 |

8 278 754,10 ₽ |

|

29 |

2048 |

9 366 754,85 ₽ |

|

30 |

2049 |

10 592 741,32 ₽ |

Таким образом, по полученным расчетам можно сделать вывод о том, что покупая ежемесячно ценные бумаги на 3000 рублей ежемесячно, купив в итоге ценные бумаги на 1 080 000 рублей, через 30 лет на моме6нт выхода на пенсию на инвестиционном счете будет 10 592 741,32 рублей.

Рисунок 1. Инвестиционные накопления

Для формирования будущих пенсионных накоплений сбалансированный тип портфеля будет являться наиболее оптимальным, так как он не только защищает капитал от инфляции, но и позволяет получить доход. Делая пенсионные накопления население страхует себя от обесценивания денежных средств и пенсионных реформ.