Банковские риски при осуществлении депозитных операций

Журнал: Научный журнал «Студенческий форум» выпуск №4(4)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №4(4)

Банковские риски при осуществлении депозитных операций

Риски возникают в процессе деятельности любого хозяйствующего субъекта, не составляет исключения и функционирование банков. Как и любая другая деятельность банка, осуществление депозитных операций неразрывно связано с возникновением определенных рисков, которые могут оказывать различное по силе влияние на деятельность банка. Такие критерии деятельности банка как устойчивость, надежность и безопасность имеют для него первостепенное значение, поэтому важно также управлять рисками для снижения их неблагоприятного воздействия до минимума.

Депозитные операции – это операции банков, связанные с привлечением свободных денежных ресурсов физических и юридических лиц во вклады на определенный срок, либо до востребования [3, с. 105].

В российском банковском законодательстве понятие депозитного риска как таковое отсутствует. Однако риски коммерческого банка, связанные с осуществлением депозитных операций рассматриваются как совокупность нескольких видов риска. Основные виды данных рисков представлены на рис.1.

Рисунок 1. Виды депозитных рисков

Процентный риск для банка возникает в результате удорожания привлеченных депозитных ресурсов на рынке. Данный риск может также положительно повлиять на деятельность банка в случае снижения процентной ставки по вкладам. Его неблагоприятное влияние проявляется в недополучении планируемого дохода от размещения средств в активные операции при увеличении процентных ставок, а следовательно и расходов по депозитам. Данный вид риска в большей степени присущ банкам, обладающим существенными средствами, приносящими процентный доход.

Высокая подвижность размера процентной ставки по депозитам и регулярность ее изменения увеличивают процентный риск для банка.

С целью уменьшения негативного влияния колебаний рыночных процентных ставок на деятельность банка проводится управление процентным риском. На рис.2 представлены возможные стратегии управления данным риском [1, с. 48].

Рисунок 2. Стратегии управления депозитным риском

Риск несбалансированной ликвидности представляет собой риск массового досрочного отзыва вкладов из банка (включая срочные вклады) в результате значительной востребованности клиентов в данных средствах. Данный риск может оказать значительное влияние на деятельность банка, не исключая даже его банкротство. Опасность возникновения негативных последствий этого риска наиболее вероятно в период нестабильной экономической ситуации.

В связи с этим, коммерческим банкам необходимо постоянно проводить работу по предотвращению возможных отрицательных последствий внезапного оттока денежных ресурсов со счетов вкладчиков, а также прогнозировать вероятность отзыва вкладов до востребования и «ненадежных» срочных вкладов для поддержания необходимого уровня ликвидности.

Основным методом регулирования риска несбалансированной ликвидности является установление портфельных ограничений, другими словами, определение оптимальных соотношений между обязательствами и требованиями по сроку, объему и рентабельности.

Выделяют следующие способы обеспечения необходимого уровня ликвидности:

· выявление доли каждого вида пассивов для размещения их в ликвидные статьи активов с целью поддержания определенных коэффициентов ликвидности;

· отзыв и конверсия кредитов;

· получение займов от Центрального банка;

· расширение масштабов депозитных операций.

Также в процессе управления ликвидностью необходимо рассчитывать отношение устойчивых депозитов (депозитов, относительно постоянно находящихся в обороте банка), к общей величине депозитов. Оптимальным считается значение не менее 75 % [4, с. 103].

Риск трансформации выражается в виде риска ликвидности и процентного риска. Трансформация – банковская стратегия, при которой банки постоянно покупают краткосрочные денежные ресурсы по низкой цене и финансируют с их помощью долгосрочные активы для получения большей прибыли. Однако такая стратегия связана с высокими рисками. Наиболее значимым является риск ликвидности, так как при данной стратегии невозможность банка получить нужную сумму денежных средств от вложений в долгосрочные активы делает его неплатежеспособным, что в будущем вызывает проблемы в привлечении новых вкладов. Процентный риск при осуществлении таких операций заключается в том, что процентная ставка по краткосрочным депозитам в течение всего срока предоставления банком долгосрочных ссуд может увеличиться и превысить ставку по данным ссудам [1, с. 49].

Риск утраченной выгоды возникает при отсутствии возможности банка привлечения денежных средств в депозиты, необходимые для осуществления активных операций. Возникновение такого рода рисков связано как с осложнением экономической ситуации на рынке и неблагоприятной конъюнктурой, так и наличием высокой конкуренции и отсутствием связей с другими банками.

На риски, возникающие при осуществлении депозитных операций, решающее значение оказывает уровень устойчивости депозитной базы банка, который, в свою очередь, зависит от следующих факторов:

· количество открытых счетов в банке, в том числе счетов до востребования физических лиц;

· наличие постоянных клиентов — юридических лиц, их финансовое положения;

· виды проводимых операций;

· особенности расчетов [4, с. 104].

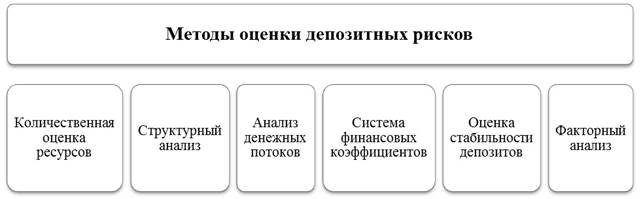

Риски по депозитным операциям можно оценить с помощью различных методов, которые представлены на рис. 3.

Рисунок 3. Методы оценки рисков по депозитным операциям

В настоящее время наиболее значимыми методами оценки рисков по депозитным операциям банков считаются структурный анализ и использование системы финансовых коэффициентов (в том числе норматив обязательных резервов в ЦБ РФ) для поддержания ликвидности и рентабельности банка [2, с. 143].

Таким образом, депозитные риски представляют собой совокупность банковских рисков, оказывающих существенное воздействие на осуществление депозитных операций банка и на всю его деятельность в целом. В связи с этим оценка, эффективное управление и минимизация рисков, связанных с совершением депозитных операций способствует не только повышению степени надежности ресурсов банка, но и дает возможность расширения круга проводимых активных операций в будущем.