Влияние цифровой экономики на банковскую сферу и современные тенденции ее использования

Журнал: Научный журнал «Студенческий форум» выпуск №24(45)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №24(45)

Влияние цифровой экономики на банковскую сферу и современные тенденции ее использования

Наиболее наглядно процессы цифровизации отражаются в финансовом, в частности, в банковском секторе как главенствующем сегменте экономики любой страны. К примеру, в РФ в Центральном банке России создан «Департамент финансовых технологий, проектов и организации процессов». Учреждена ассоциация «Финтех», в которую вошли самые крупные представители финансового бизнеса РФ – Банк России, Сбербанк, ВТБ, АльфаБанк и др. Помимо этого, SWIFT и Банком России был объявлен конкурс финтех-стартапов Innotribe в рамках международного Банковского Конгресса в Санкт Петербурге в июле 2017 г. [4]. Так же стоит упомянуть о создании Единой системы идентификации и аутентификации клиентов банков, которая в перспективе будет дополнена биометрическими параметрами. В России стартовал проект Finnet, нацеленный на разработку технологий дискретного хранения и удаленной обработки для уменьшения посредников при разработке и реализации финансовых продуктов и услуг [11].

Однако самым важным предвещающим вход РФ в эпоху цифровой экономики, стал тот факт, что именно в России в 2006 г. открылся один из первых цифровых банков – Тинькофф Банк, которому не пришлось финансировать в создание физических отделений, формировать большой штат персонала или настраивать аналоговую систему – гораздо эффективнее и рациональнее было построить интегрированную финансовую электронную систему для предоставления банковских услуг.

Тинькофф Банк, являющийся самым большим виртуальным банком в России, по состоянию на конец первого квартала 2018 г. получил чистую прибыль 3,4 млн. р., а рентабельность 43%. В интервью [9] финансовому аналитику «McKinsey Global Inc» Александру Аптекману, основатель банка Олег Тиньков утверждает, что цифровая экономика не видит будущего для мелких и средних банков, потому что они не смогут достаточно инвестировать в новые информационные технологии и международные интеграционные сервисы: «для них просто не останется места, в такой ситуации выход либо глобальное объединение, либо прекращение деятельности». Однако, по утверждению Тинькова, это не значит, что с сокращением количества игроков в банковском секторе сократится его финансирование, финансовые ресурсы будут расти и сосредотачиваться на более перспективных позициях рынка, в частности интеграции технологий финансового сектора и других более крупных корпораций [5].

Таким образом, основным полем внедрения методов цифровой экономики в банковском секторе является применение интеллектуализированных вычислений, технологий больших данных на основе интеграции роботизации и машинного самообучения, другими словами – менеджмент, основанный на данных и знаниях или иначе Data Driven & Data Science [6].

При становлении цифровая экономика затрагивала только финансовые процессы и связанные с ними сервисы (к примеру, виртуальный банкинг), но сегодня она проникает почти во все сферы управления, начиная от оцифровки документов и до электронного правительства, это позволяет говорить о многократном увеличении рынка представляемых цифровых сервисов, что неминуемо влечет за собой интеграцию ранее разрозненных технологий и как итог совершенно новые подходы к управлению производственными и бизнес-процессами.

Классическим примером являются BPM-системы (business process management) – управление деловыми процессами, которое предполагает использование средств автоматизации (к примеру, СУБД) и интеграцию информационных технологий, необходимых в процессе принятия управленческих решений. На современно этапе, под влиянием цифровой экономики, САПР (системы автоматического проектирования) трансформируются в обособленные составляющие финансовых компаний, интегрируются с такими составляющими как большие данные, интернет вещей, искусственный интеллект и даже дополненная реальность позволяет говорить о том, что информация не просто сопровождает жизнедеятельность человека, но и проникает в физическую суть предметов и явлений в широком спектре жизненных процессов [2]. Эта принципиально новая ступень цифровой экономики, требует не только увеличение ИТ-потенциала банковского сектора, но и нестандартного подхода к управлению финансовыми учреждениями в целом.

Digital-трансформация - это изменение мышления бизнеса в новых условиях цифровой экономики. Лучшие компании, так называемая «цифроэлита» (Digirati), сочетают активность в сфере цифровых технологий и сильное руководство, совершая переход от просто использования ИТ к масштабному изменению бизнеса.

В современном банковском бизнесе руководители банков сосредоточены на трех ключевых направлениях деятельности: клиентский опыт, операционные процессы и бизнес-модели. По прогнозу исследовательской группы IDC, к концу 2018 г. 2/3 списка Global поставят цифровую трансформацию в центре своей корпоративной стратегии [7].

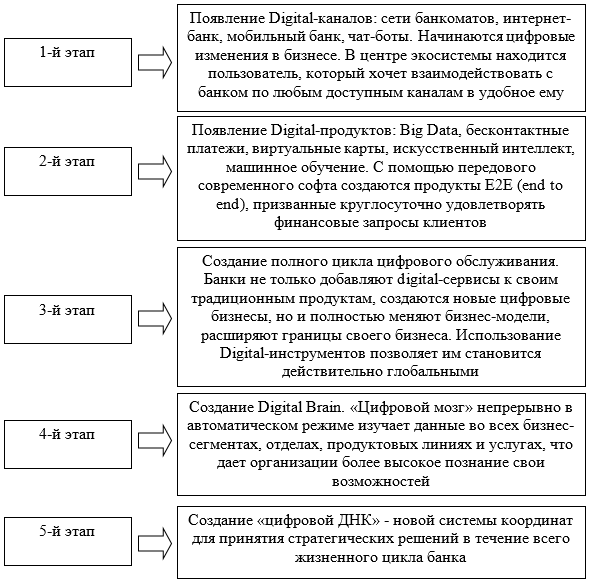

По мнению экспертов, в банковском секторе цифровая трансформация может проходить в пять основных этапов (рисунок 6) [3].

В России очень конкурентный рынок цифрового банкинга - клиенты легко переходят из одного банка в другой. В странах Евросоюза сложно найти столько банков. Кроме того, в России банкинг достаточно молодой и легче отзывается на изменения. Поэтому многие игроки в «цифровом оснащении» могут дать фору своим зарубежным коллегам. Далее, Россия - самый большой в Европе интернет-рынок: более 70% населения пользуется Интернетом, и большая часть клиентов по достоинству оценила преимущества цифровых каналов: интернет-банка и мобильного банка.

Для того чтобы конкурировать в условиях цифровой экономики, необходимо обладать соответствующим количеством компетенций, важна гибкость и эффективность, необходимо грамотно управлять портфелями проектов и осуществлять анализ больших объемов данных, для того чтобы иметь возможность принимать объективные решения 24 часа в сутки. Поэтому в такой цифровой экономике человеку будет сложно найти для себя место - изменится не только финансовый сектор, но и индустрия, сервисы и продукты, которые могут иметь цифровой вид [8].

Рисунок 6 – Этапы цифровой трансформации в банковском секторе

Цифровой трансформации сопутствуют риски. Очень остро стоят вопросы именно экономической безопасности кредитной организации. Актуальность обусловлена тем, что в условиях перехода к цифровой экономике цифровой банкинг является одним из основных элементов обеспечения экономической безопасности финансового сектора. То есть, повышение уровня экономической безопасности кредитной организации является первостепенной задачей в условиях перехода к цифровой экономике.

Поскольку общество становится менее зависимым от операций с наличными средствами и в большей степени зависит от общедоступных Интернет-сервисов, управление капиталом и соблюдение банковского обслуживания будут выглядеть совсем по-другому, при этом больший акцент будет сделан на децентрализованные криптографические системы. Стоимость банковских IT может быть снижена за счет использования программного обеспечения с открытым исходным кодом и повышения его устойчивости путем использования его распределенного характера. Первые технологически настроенные регуляторы создадут Интернет-стандарты для регулирования и откроют дорогу всем остальным. Это позволит обеспечить криптографическое подтверждение платежеспособности или подтверждение вашей личности. Компании смогут работать с большей прозрачностью, а потребители потреблять с большей конфиденциальностью [10].

Риск также состоит в том, что цифровизация постепенно стирает грань между собственно банковской деятельностью и небанковскими видами деятельности, скорость создания новых платежных инструментов опережает возможности приспособляемости к ней банковской среды.

Банки будут конкурировать, чтобы обеспечить лучший опыт цифрового банкинга для поколения Y и Z, которые напрочь забудут концепцию физических банков. Необходимо уже сегодня готовиться к этому.

Таким образом, можно утверждать, что экосистема цифровой экономики имеет в своей основе несколько основных моментов, а именно:

- глобализация мирового экономического пространства, размытие границ между экономиками развитых стран;

- высокий процент использования новых информационных технологий, как основа существования сети цифровых экосистем в экономике;

- значительная доля мировых инвестиций в научно-исследовательские проекты и технологические стартапы, посвященные искусственному интеллекту, роботизации, технологии больших данных;

- физическое уменьшение информационных технологий, тотальный переход в сферу мобильных сервисов и приложений;

- дискретное хранение колоссальных массивов данных дискретно в различных физических точках, повсеместное использование облачных вычислений, в перспективе – туманных вычислений;

- более 50% всех процессов жизнедеятельности человека в финансовой, бизнес, социальной и бытовой сфере происходят посредствам виртуального пространства [1].

Таким образом, можно говорить о переходе на качественно новый уровень развития человечества, где большинство процессов с помощь цифровизации теряют свою физическую составляющую, что положительно влияет как на самого человека, так и на окружающую его среду.