Применение метода статистических группировок при анализе банковских рисков (на примере банка «ФК Открытие»)

Журнал: Научный журнал «Студенческий форум» выпуск №8(59)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №8(59)

Применение метода статистических группировок при анализе банковских рисков (на примере банка «ФК Открытие»)

Аннотация. В статье рассматривается возможность применения метода статистических группировок при анализе банковских рисков. В результате рассмотрения делается вывод о том, что данный метод не только может быть применен, но и является одним из базовых методов, используемых в риск-менеджменте банков.

Ключевые слова: метод статистических группировок, многомерная группировка, одномерная группировка, риск-менеджмент, банковские риски, корпоративные ссуды

Тема методов выявления банковских рисков в текущий период развития мировой экономики является очень актуальной вследствие того, что их проявление в банковской системе с высокой степенью вероятности может спровоцировать наступление кризиса в мировой экономике. Особенно четко это проявляется при рассмотрении рисков крупных и системно значимых банков.

Основная проблема управления банковскими рисками связана с выбором оптимального соотношения между риском и доходностью корпоративного кредитного портфеля. Обусловлено наличие этой проблемы тем, что каждой кредитной сделке сопутствует определенный уровень риска. Соответственно, совокупность всех кредитных сделок формирует совокупный (портфельный) кредитный риск.

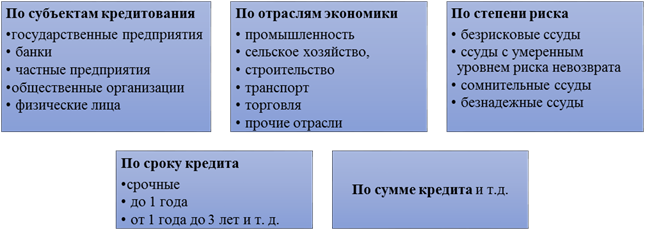

На практике существуют различные подходы, направленные на профилактику кредитного риска. Один из них состоит в применении метода статистической группировки всех кредитных сделок с целью выявления степени концентрации кредитного риска в той или иной группе клиентов [1, c. 28]. Суть применения метода статистических группировок состоит в формировании групп данных на основании одного (одномерные группировки) или нескольких (многомерные группировки) показателей [2, с. 417–434]. Так, например, все выданные банком кредиты могут быть разбиты на группы по различным классификационным основаниям (рисунок 1).

Рисунок 1. Варианты группирования данных о кредитах, выданных банком, при применении метода статистической группировки [2, c. 333]

Банки могут и сами разрабатывать классификационные группы для более детального анализа уровня риска. Так, например, ПАО Банк «Финансовая Корпорация Открытие» с целью анализ качества кредитных ссуд подразделяет их на:

– стандартные – ссуды без признаков обесценения, отражающие наилучший уровень качества ссуд;

– ссуды «под наблюдением», представляющие собой ссуды с незначительными признаками ухудшения кредитного качества, еще не повлекшего за собой обесценение данных ссуд;

– нестандартные ссуды – ссуды с незначительными признаками обесценения, которые потенциально могу оказать влияние на способность заемщика оплатить сумму в надлежащий срок;

– сомнительные ссуды – ссуды со значительными признаками обесценения.

Кроме того, банк использует группировки по типам клиентов (физические лица и корпоративные клиенты, последние в дальнейшем могут подразделяться по отраслям, в которых они осуществляют деятельность, по размеру бизнеса и т. д.), по срокам просрочки ссуд, по видам выданных ссуд, по видам обеспечения ссуд и т. д. Как правило, к одному объекту одновременно применяется несколько группировок, помогающих его более полно характеризовать в целях проводимого анализа.

Так, например, целью применения данного статистического инструментария может являться выявление степени повышения кредитного риска вследствие роста доли ссуд с различными признаками обесценения или вследствие концентрации корпоративных ссуд в одной из отраслей экономики.

Из этого следует, что в банковской деятельности в основном применяется такая разновидность метода статистических группировок как многомерные группировки, т. е. группировки, все элементы которых содержат признаки, соответствующие одновременно нескольким классификационным основаниям [4, с. 68–77].

Рассмотрим применение метода многомерной статистической группировки, в которой классификационными основаниями выступают размер бизнеса, качество кредитных ссуд и срок просрочки на примере отчетности ПАО Банк «Финансовая Корпорация Открытие» за 2017 год (таблица 1). Как видно из таблицы, представленная группировка способствует систематизации выданных ссуд с целью определения долей убытков от их обесценения.

Представленный расчет позволяет сделать вывод о том, что среди ссуд, выданных данной кредитной организацией средним и крупным корпоративным клиентам, убыточными являются 36,02% ссуд, а среди выданных малому бизнесу – 37,66%. Это означает, что работа с представителями малого бизнеса является более убыточной в сравнении с клиентами, представляющими средний и крупный бизнес.

При этом наибольшая доля убытков банка по предоставленным ссудам в сегменте малого бизнеса соответствует ссудам, просроченным более 1 года, а в сегменте среднего и крупного бизнеса – ссудам, просроченным на срок от 90 дней до 1 года.

Таблица 1.

Выявление долей убытков от обесценения ссуд корпоративным клиентам (на 31.12.2017 г.)

|

Наименование показателя |

Ссуды до вычета резерва под обесценение, млн руб. |

Величина резерва под обесценение, млн руб. |

Ссуды после вычета резерва под обесценение, млн руб. |

Величина убытков от обесценения по отношению к сумме ссуд до вычета резерва под обесценение, % |

|

Корпоративные ссуды, включая ссуды по соглашениям РЕПО |

||||

|

Стандартные ссуды |

197 413 |

4 896 |

192 517 |

2,48 |

|

Cсуды «под наблюдением» |

16 451 |

1 107 |

15 344 |

6,73 |

|

Нестандартные ссуды |

366 750 |

81 339 |

285 411 |

22,18 |

|

Сомнительные ссуды, всего |

297 881 |

229 108 |

68 773 |

76,91 |

|

в т.ч. – непросроченные |

149 178 |

119 274 |

29 904 |

79,95 |

|

– просроченные менее 90 дней |

27 236 |

21 164 |

6 072 |

77,71 |

|

– просроченные более 90 дней и менее чем 1 год |

28 172 |

22 298 |

5 874 |

79,15 |

|

– просроченные более чем 1 год |

93 295 |

66 372 |

26 923 |

71,14 |

|

Итого корпоративные ссуды, включая ссуды по соглашениям РЕПО |

878 495 |

316 450 |

562 045 |

36,02 |

|

Корпоративные ссуды, предоставленные малому бизнесу |

||||

|

Стандартные ссуды |

15 645 |

275 |

15 370 |

1,76 |

|

Cсуды «под наблюдением» |

− |

− |

− |

0,00 |

|

Нестандартные ссуды |

355 |

64 |

291 |

18,03 |

|

Сомнительные ссуды, всего |

12 714 |

10 474 |

2 240 |

82,38 |

|

в т.ч. – непросроченные |

2 352 |

1 195 |

1 157 |

50,81 |

|

– просроченные менее 90 дней |

236 |

52 |

184 |

22,03 |

|

– просроченные более 90 дней и менее чем 1 год |

933 |

634 |

299 |

67,95 |

|

– просроченные более чем 1 год |

9 193 |

8 593 |

600 |

93,47 |

|

Итого ссуды, предоставленные малому бизнесу |

28 714 |

10 813 |

17 901 |

37,66 |

Исследуя аналогичную информацию в динамике за ряд последовательных периодов, банк имеет возможность своевременно регистрировать ухудшение качества кредитного портфеля и своевременно принимать необходимые меры для снижения риска с целью сохранения ликвидности и устойчивости. Так, например, одним из методов снижения риска является выдача ссуд по залог обеспечения. И этот параметр также можно исследовать при помощи метода статистических группировок в совокупности с другими методами статистического анализа (таблица 2).

Таблица 2.

Анализ стоимости обеспеченных залогом ссуд, предоставленных корпоративным клиентам

|

Вид обеспечения |

31 декабря 2016 г., млн руб. |

31 декабря 2017 г., млн руб. |

Абсолютное отклонение, млн руб. |

Темп роста, % |

|

Ссуды, обеспеченные залогом ценных бумаг |

1 058 442 |

144 254 |

-914 188 |

13,63 |

|

Ссуды, обеспеченные поручительствами предприятий и банков |

250 264 |

195 604 |

-54 660 |

78,16 |

|

Ссуды, обеспеченные залогом недвижимости |

236 643 |

215 393 |

-21 250 |

91,02 |

|

Ссуды, обеспеченные залогом имущества |

40 215 |

54 025 |

13 810 |

134,34 |

|

Ссуды, обеспеченные залогом поступлений по контрактам |

24 886 |

17 613 |

-7 273 |

70,77 |

|

Ссуды, обеспеченные залогом собственных ценных бумаг Банка |

1 222 |

12 915 |

11 693 |

1 056,87 |

|

Необеспеченные ссуды |

175 509 |

292 609 |

117 100 |

166,72 |

|

Ссуды, предоставленные корпоративным клиентам, до вычета резерва под обесценение |

1 787 181 |

932 413 |

-854 768 |

52,17 |

|

За вычетом резерва под обесценение |

-77 432 |

-327 272 |

-249 840 |

422,66 |

|

Итого ссуды, предоставленные корпоративным клиентам |

1 709 749 |

605 141 |

-1 104 608 |

35,39 |

Как следует из представленного анализа, за 2017 год качество ссуд исследуемого банка снизилось вследствие снижения на 64,61% уровня их обеспеченности залогом. Доля необеспеченных залогом ссуд возросла в 1,67 раза. Значительно сократился залог в виде ценных бумаг, однако возрос залог в виде собственных ценных бумаг Банка.

Таким образом, применение метода многомерной статистической группировки является одним из базовых методов, применяемых банками для дальнейшего расчета и анализа различных показателей.