Современный кредитный рынок РФ

Журнал: Научный журнал «Студенческий форум» выпуск №41(92)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №41(92)

Современный кредитный рынок РФ

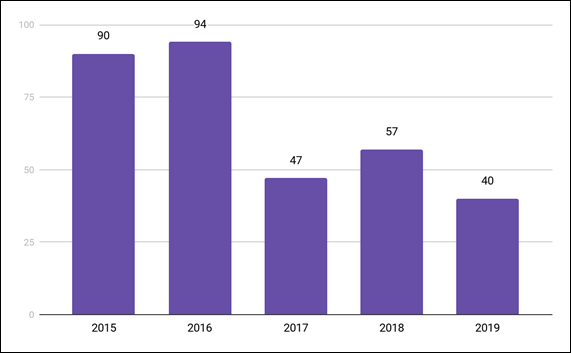

Аннотация. В статье раскрывается понятие кредитного рынка и его структура, анализируется динамика количества отозванных ЦБ РФ банковских лицензий за 2015-2019 гг., рассматриваются отдельные показатели деятельности кредитных организаций за пять лет, проводится анализ структуры активов кредитных организаций на 01.11.2019 г.

Ключевые слова: кредитный рынок, кредит, банковская лицензия, кредитные организации

Кредитный рынок — экономическое пространство, в рамках которого происходит движение ссудных денежных средств: предоставление займов на условиях срочности, возвратности и платности [5]. Основным товаром данной рынка выступает кредит — совокупность экономических отношений, возникающих между кредитором и заёмщиком по поводу предоставления ссуды за определённую плату — процент. Кредитный рынок является одним из самых крупных и быстрорастущих сегментов финансового рынка, наряду с такими как валютный и страховой рынки, рынок ценных бумаг и инвестиционный рынок.

Структура кредитного рынка РФ представлена:

- кредитными организациями (банками и небанковскими кредитными организациями);

- микрофинансовыми организациями и другими финансовыми посредниками, представляющими инфраструктуру кредитного рынка (бюро кредитных историй и Центральный каталог кредитных историй) [2].

Среди перечисленных организаций наибольший удельный вес занимают коммерческие банки (91,2% [6]), осуществляющие операции по привлечению и размещению денежных средств. Однако в связи с проводимой Банком России политикой, направленной на оздоровление финансового рынка и снижение системного риска, их количество за последние пять лет значительно сократилось (рис. 1).

Рис. 1. Динамика количества отозванных банковских лицензий за период с 2015 по 2019 гг [7].

Рисунок составлен автором на основе данных сайта https://www.papabankir.ru

Как видно из рис. 1, всего за пять лет Центральным банком РФ было отозвано 328 лицензий, при этом наибольшее количество приходится на 2016 год — банковских лицензий лишились 94 кредитные организации, наименьшее — на 2019 год (40 кредитных организаций). Основными причинами отзыва лицензии выступают:

- отрицательная разница между реальной стоимостью активов и размером обязательств перед кредиторами и вкладчиками;

- нарушение законов по противодействию легализации и отмыванию денежных средств, способствование террористическим операциям;

- снижение величины уставного капитала;

- предоставление недостоверной отчётности.

При этом, несмотря на значительное сокращение числа кредитных организаций, темпы кредитования растут, что видно по данным таблицы 1.

Таблица 1.

Отдельные показатели деятельности кредитных организаций на 01.11.2015-01.11.2019 гг., млрд. руб. [8]

|

Показатели |

на 01.11.2015 |

на 01.11.2016 |

на 01.11.2017 |

на 01.11.2018 |

на 01.11.2019 |

|

Кредиты нефинансовым организациям |

31 635,5 |

31 150,8 |

30 030,8 |

32 985,9 |

34 060,3 |

|

Кредиты финансовым организациям-резидентам (кроме кредитных организаций) |

1 498,2 |

2 542,6 |

3 379,1 |

4 269,7 |

4 746,6 |

|

Кредиты физическим лицам |

10 713,4 |

10 746,4 |

11 807,1 |

14 416 |

17 250,4 |

|

Итого активов |

43 847,1 |

44 439,8 |

45 217 |

51 671,6 |

56 057,3 |

Таблица составлена автором на основе статистических данных ЦБ РФ

Исходя из данных таблицы 1 можно сделать вывод, что объемы выданных кредитов на 01.11.2019 год возросли по сравнению с 2015 годом на 12 210,6 млрд, рублей. При этом темпы роста составляют 127,8%. Если рассматривать динамику в разрезе отдельных показателей, стоит отметить значительный рост такого сегмента как кредитование физических лиц: абсолютный прирост за пять лет составил 6 637 млрд. руб., относительный — 161%.

Структура активов кредитных организаций на начало ноября 2019 года представлена следующим образом: наибольший удельный вес в общем объёме кредитования занимают кредиты нефинансовым организациям — 60,8%, на долю кредитов физических лиц приходится 30,8%. Соответственно, наименьший удельный вес занимают кредиты, предоставляемые финансовым организациям-резидентам — всего 8,4% от общего объёма.

Кредитный рынок является одним из важнейших факторов развития экономики в целом и требует осуществления своевременного и грамотного регулирования со стороны государства с целью создания благоприятный условий для функционирования как самого рынка, так и его участников.

Можно выделить следующие перспективные направления развития рассматриваемого рынка:

Во-первых, упрочнение финансового состояния действующих кредитных организаций, исключающее возможность их банкротства. Для этого необходимо совершенствовать формы и методы управления кредитной организацией, вести активный поиск различных подходов к выполнению банковских операций.

Во-вторых, необходимо создать благоприятные условия для кредитования коммерческими банками юридических и физических лиц (увеличение сумм кредита, снижение процентных ставок по кредиту, увеличение срока кредита).

В-третьих, необходимо модернизировать законодательный уровень регулирования деятельности в банковском секторе, так как такие мероприятия смогут приблизить правовые условия функционирования кредитных организаций к международным стандартам [1].

Таким образом, можно сделать вывод, что основным макроэкономическим показателем кредитного рынка выступают объёмы совершаемых кредитных операций. При этом можно отметить, что, несмотря на значительное сокращение числа кредитных организаций за последние пять лет объёмы кредитования выросли на 12 210,6 млрд, рублей, что в относительном выражении составляет 127,8%.