Финансово-кредитные отношения предприятия с банками

Секция: Экономика

XIII Студенческая международная научно-практическая конференция «Общественные и экономические науки. Студенческий научный форум»

Финансово-кредитные отношения предприятия с банками

Актуальность темы исследования. В настоящее время практически все предприятия взаимодействуют с банковскими организациями, что обусловлено текущем состоянием экономики в России. При этом взаимоотношения предприятий с банками имеют свою специфику ведения операций, которые опишем в данной статье.

Ключевые слова: банки, финансово-кредитные отношения, кредитные отношения, заемные средства, предприятие.

Relevance of the research topic. Currently, almost all enterprises interact with banking institutions, due to the current state of the economy in Russia. At the same time, the relationship between enterprises and banks have their own specifics of conducting operations, which are described in this article.

Keywords: banks, financial and credit relations, credit relations, borrowed funds, enterprise.

Многие услуги, которые сегодня оказывают своим клиентам банки, были распространены много веков назад. Из письменных источников известно, что ссуды под проценты выдавались еще в древнем Вавилоне. Почти три тысячи лет назад в Греции были менялы, которые под залог имущества выдавали деньги. В девятнадцатом веке произошел стремительный рост экономики и перед банками открылись большие перспективы.

Большинство вновь создаваемых предприятий того времени финансировались промышленными банками. Инвестиционные услуги банков в то время помогали правительствам и гарантировали размещение государственных облигаций, поддерживали ликвидность рынка.

Сегодня государство ведет контроль деятельности банков, выдает лицензии и разрешения. Сегодня к переменам в банковской сфере подталкивают изменения в системе регулирования их деятельности, а также быстрое распространение инновационных технологий[12, c. 57].

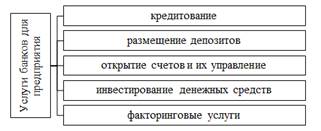

Финансово-кредитные отношения предприятий с банками строятся на следующих услугах представленных на рисунке 1.

Рисунок 1. Услуги банков для предприятия [9, c. 82]

Таким образом, банки оказывают предприятиям не только услуги кредитования, при этом в современное время актуально предоставление услуг страхования банками.

Принципы взаимоотношений предприятий с банками представим на рисунке 1.

Рисунок 1. Принципы взаимоотношений предприятий с банками [7, c. 36]

Заемный капитал для многих компаний – это единственный способ решения финансовых проблем. При этом важно учитывать положительные и отрицательные стороны таких операций [9, c. 138]:

1. Плюсы заемного капитала:

– широкий выбор и большие возможности;

– быстрое увеличение финансового потенциала компании;

– доступность и сравнительно низкая стоимость;

– возможность повышения рентабельности.

2. Минусы заемного капитала:

– появление риска уменьшения финансовой устойчивости;

– сложность процедуры оформления;

– зависимость величины затрат от состояния рынка;

– снижение дохода компании на размер процента по кредиту.

Ресурсы финансовой системы не безграничны. Поскольку формирование, а также увеличения финансовых ресурсов относятся к жизненно важным проблемам, как государства, так и отдельного предприятия, они являются приоритетными, особенно, в кризисный период. В экономической теории принято выделять три основных подхода по увеличению финансовых ресурсов:

1. Внешние займы.

2. Денежная эмиссия.

3. Продажа части имущества, принадлежащего государству.

На практике в современных условиях применяются все три способа, каждый из них имеет положительные и отрицательные стороны. В первом и втором случае, государство, по сути, обкладывает своих граждан дополнительным налогом, идущем в первом случае на выплату процентов по кредиту, а во втором – налог приходит к гражданам в виде инфляции. Третий вариант, он является наиболее приемлемым, однако он возможен лишь в том случае, когда в государственной собственности перебывает значительная часть активов государства [1, c. 101].

Временная эволюция методов финансирования предприятия [9, c. 83]:

1. На стартовом этапе финансовое обеспечение проекта, как правило, полностью осуществляется за счет ресурсов самого предпринимателя, поскольку никакие другие источники для него недоступны кроме дорогих и рискованых займов от физических лиц или кредитных кооперативов.

2. В процессе развития предприятие получает такой важный инструмент финансирования, как кредиторская задолженность. При грамотной политике в заключении договоров с поставщиками, можно добиться существенных отсрочек и таким образом, расширять свой бизнес.

3. Прибыль предприятия и банковские кредиты, субсидирование деятельности.

4. На этом этапе развития уже можно рассчитывать на получение более «длинных» банковских кредитов и лизинг. Крупные лизинговые компании могут приобретать необходимое оборудование за рубежом или у поставщиков на более выгодных условиях, что иногда нивелирует разницу в процентах между банковским кредитом и лизинговыми платежами [6, c. 39].

Привлеченные кредитными организациями средства организаций (средства организаций всего, в рублях и иностранной валюте, по срокам привлечения и категориям кредиторов) представим на рисунке 2.

Рисунок 2. Привлеченные кредитными организациями средства организаций (средства организаций всего, в рублях и иностранной валюте, по срокам привлечения и категориям кредиторов) в РФ за 2015-2017г.г., млн. руб.

Таким образом, депозиты и прочие привлеченные средства в 2017г. ниже чем в 2015г. на 3,66%, при кредитов банковские организации у кредитных организаций стали брать более активно – на 29,80%, средства ИП занимают наименьшую долю, но при этом увеличились на 47,90%.

Кредиты, депозиты и прочие размещенные средства, предоставленные организациям в РФ за 2015-2017г.г. представим в таблице 1.

Таблица 1.

Кредиты, депозиты и прочие размещенные средства, предоставленные организациям в РФ за 2015-2017г.г., млн. руб. [12, c. 42]

|

Наименование |

на 01.01.2016 г. |

на 01.01.2017 г. |

на 01.01.2017 г. |

Темп роста, % |

|

Кредиты и прочие размещенные средства, предоставленные организациям |

20 849 792 |

21 253 717 |

22 036 746 |

105,69 |

|

со сроком погашения до 30 дн. |

696 167 |

554 754 |

753 874 |

108,29 |

|

от 31 до 90 дней |

472 194 |

345 243 |

653 043 |

138,30 |

|

от 91 до 180 дней |

944 587 |

946 026 |

910 290 |

96,37 |

|

от 181 дня до 1 года |

3 333 470 |

3 021 909 |

2 912 298 |

87,37 |

|

от 1 года до 3 лет |

5 419 011 |

4 900 999 |

4 933 714 |

91,04 |

|

свыше 3 лет |

8 886 409 |

9 811 099 |

10 166 620 |

114,41 |

Согласно данным рисунка видно, что кредиты, предоставляемые в рублях являются основными и их прирост составил 5,69%.

Доли просроченных ссуд представим в таблице 2.

Таблица 2.

Доля просроченных ссуд в РФ за 2015-2017г.г., % [12, c. 67]

|

Показатель |

2015г. |

2016г. |

2017г. |

Темп роста, % |

|

Доля по просроченным кредитам, предоставленным юридическим лицам |

5,3 |

7,2 |

6,6 |

124,53 |

Таким образом, прирост по просроченным кредитам предоставленным юридическим лицам составил 24,53% с 2015г. по 2017г.

При этом наиболее весомыми причинами потерь являются внутренние факторы, из которых наиболее высокую долю занимают нехватка обеспечения, слабость операционного контроля также имеет высокий процент невозвратности кредитов.

Также следует в отдельности указать малый бизнес, так как финансово-кредитные отношения данного элемента экономики в основном осуществляются по системе микрофинансирования.

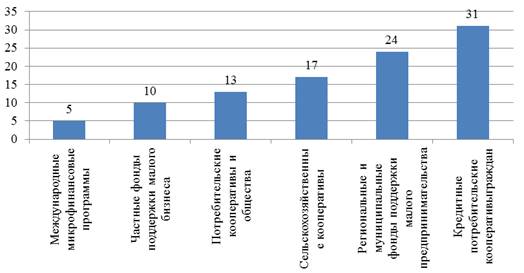

Структуру финансово-кредитных отношений предприятий малого предпринимательства представим на рисунке 3.

Рисунок 3. Структура финансово-кредитных отношений предприятий малого предпринимательства, % [12, c. 55]

Согласно данным рисунка видно, что малый бизнес в основном финансируется в кредитных потребительских кооперативах.

Таким образом, привлекая внешние источники финансирования предприятия предпринимательской области будут пользоваться «короткими деньгами», так как для предпринимательской области имеет место высокие проценты и короткие сроки кредитования, которые не могут позволить модернизировать производство и повысить тем самым качество своей продукции.При этом и сами хозяйствующие субъекты в нынешнее время в предпринимательской области предпочитают задерживать заработную плату, оплату коммунальных услуг и поставщикам оборотных средств нежели приобретать кредиты.

Также для бизнеса, который является средним или малым предоставляется мало выбора государственных форм поддержек инвестирования производства, что также усугубляет финансовое положение данных хозяйствующих субъектов. При этом руководство предприятий предпринимательской деятельности находит выход в финансировании оборотных средств путем работы с покупателями через предоплату, тем самым финансируя часть оборотных средств.