Налоговый учет амортизируемого имущества

Секция: Экономика

лауреатов

участников

лауреатов

участников

XXIX Студенческая международная научно-практическая конференция «Общественные и экономические науки. Студенческий научный форум»

Налоговый учет амортизируемого имущества

TAX ACCOUNTING OF DEPRECIABLE PROPERTY

Julia Basova

Student, Stavropol State Agrarian University, Russia, Stavropol

Natalya Kulish

Scientific director, Ph.D., Associate Professor, Stavropol State Agrarian University, Russia, Stavropol

Аннотация. В данной статье рассмотрены методы налогового учета амортизируемого имущества организации, приведены примеры расчетов.

Abstract. This article discusses the methods of tax accounting of depreciable property of an organization, provides examples of calculations.

Ключевые слова: амортизируемое имущество, налоговый учет, линейный метод, нелинейный метод, сумма амортизации, первоначальная стоимость, суммарный баланс.

Keywords: depreciable property, tax accounting, linear method, non-linear method, depreciation amount, initial cost, total balance.

Ведение налогового учета входит в обязанность всех компаний, в том числе применяющих специальные налоговые режимы. Порядок ведения налогового учета должен быть прописан в учетной политике для целей налогообложения, которая является основным документом, необходимым для исчисления налогов.

В соответствии со ст. 256 НК РФ амортизируемым имуществом признается имущество со сроком полезного использования (СПИ) более 12 месяцев и первоначальной стоимостью более 100 000 рублей.

Для начисления амортизации в налоговом учете основные средства распределяются по десяти амортизационным группам в зависимости от срока полезного использования, которые установлены Постановлением Правительства РФ от 01.01.2002 №1 (ред. от 27.12.2019) «О Классификации основных средств, включаемых в амортизационные группы».

Существует два метода амортизации имущества:

- Линейный метод;

- Нелинейный метод.

С 2020 года действует ограничения по выбору любого метода амортизации. Организация вправе менять его не чаще одного раза в пять лет.

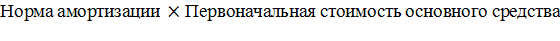

По линейному методу месячная норма амортизационных отчислений считается по формуле:

Сумма амортизационных отчислений по линейному методу рассчитывается по формуле:

Пример. Автомобиль грузовой Hyundai HD-78 приобретен 15.12.2015г. (первоначальная стоимость без НДС – 3 000 000 рублей). Данный автомобиль относится к III амортизационной группе, СПИ – 60 мес. Продан автомобиль грузовой Hyundai HD-78 27.02.2020г.

Месячная норма амортизации в % :

100% ÷ 60 мес. = 1,67%

Сумма амортизации за месяц в рублях:

1,67 % × 3 000 000 руб. = 50 100 руб.

Период эксплуатации автомобиля грузового в организации, мес. (с 01.01.2016г. по 01.03.2020г.) – 50 мес.

Оставшийся СПИ, мес. – 10 мес.

Сумма начисленной амортизации за период использования автомобиля грузового в организации в рублях:

50 100 руб. × 50 мес. = 2 505 000 руб.

Остаточная стоимость автомобиля грузового в рублях:

3 000 000 руб. – 2 505 000 руб. = 495 000 руб.

Нелинейный метод начисления можно применять в налоговом учете ко всем группам основных средств, за исключением: недвижимых основных средств с длительным сроком эксплуатации (от 20 лет); передаточных устройств с длительным СПИ – из 8-10 амортизационных групп.

Для того чтобы рассчитать сумму амортизации по нелинейному методу необходимо определить суммарный баланс на начало месяца, за который будет рассчитана сумма амортизации, для каждой амортизационной группы. При этом организация может объединять объекты основных средств не только по группам, но и по подгруппам. Следовательно, и суммарный баланс будет рассчитаться по каждой подгруппе.

Сумма амортизации за месяц по каждой амортизационной группе рассчитывается по формуле:

Амг – месячная сумма амортизации по амортизационной группе;

СБг – суммарный баланс соответствующей амортизационной группы;

К – норма амортизации группы указана в п.5 ст. 259.2 НК РФ.

Если на первое число месяца, за который рассчитывалась амортизация, суммарный баланс какой-нибудь амортизационной группы оказался менее 20 000 рублей, организация имеет право ликвидировать эту группу, включив значение суммарного баланса этой группы во внереализационные расходы (п.12 с.259.2 НК РФ).

Так как при использовании нелинейного метода остаточная стоимость определяется не по каждому основному средству, а по целой группе, то в некоторых случаях возникает необходимость исчисления остаточной стоимости по отдельным объектам основных средств.

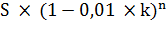

Согласно п.1 ст.257 НК РФ определение остаточной стоимости объектов амортизируемого имущества нелинейным методом имущества осуществляется по формуле:

Sn =  , где

, где

Sn – остаточная стоимость объекта по истечении n месяцев после его включения в соответствующую амортизационную группу;

S – первоначальная стоимость объекта;

n – число полных месяцев, прошедших со дня включения объекта в соответствующую амортизационную группу до дня его исключения из состава этой группы;

k – норма амортизации, применяемая в отношении соответствующей амортизационной группы.

Пример. Рассчитать остаточную стоимость объекта основных средств, относящегося к 4-ой амортизационной группе, по которой применяется нелинейный способ начисления амортизационных отчислений. Первоначальная стоимость объектов основных средств, относящихся к 4-ой амортизационной группе (k=3,8%), в январе месяце составила 5 000 000 рублей. Суммарный баланс этих же объектов основных средств в январе равен 1 000 000 рублей. 21.02.2020г. Реализован экскаватор Volvo EC950E за 960 000 рублей, в том числе НД 20% - 160 000 рублей, с установленным СПИ – 72 мес. (первоначальная стоимость 3 600 000 рублей, эксплуатировался в течение 60 мес.). 27.01.2020г. приобретен новый культиватор первоначальной стоимостью 1 633 000руб.

Сумма амортизации за январь месяц:

3,8% × 1 000 000 руб. = 38 000 руб.

Суммарный баланс на конец января:

1 000 000 руб. – 38 000 руб. = 962 000 руб.

Первоначальная стоимость в феврале месяце:

5 000 000 руб. + 1 633 000 руб. = 6 333 000 руб.

Суммарный баланс на начало февраля:

962 000 руб. + 1 633 000 руб. = 2 595 000 руб.

Сумма амортизации за февраль месяц:

2 595 000 руб. × 3,8% = 98 610 руб.

Суммарный баланс на конец февраля:

2 595 000 руб. – 98 610 руб. = 2 496 390 руб.

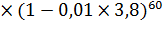

Расчет остаточной стоимости реализованного экскаватора:

3 600 000 руб.  = 352 800 руб.

= 352 800 руб.

Первоначальная стоимость в марте месяце:

6 633 000 руб. – 3 600 000 руб. = 3 033 000 руб.

Суммарный баланс на начало марта:

2 946 390 руб. – 352 800 руб. = 2 593 590 руб.

Сумма амортизации за март месяц:

2 593 590 руб. × 3,8% = 98 556,42 руб.

Суммарный баланс на конец марта:

2 593 590 руб. – 98 556,42 руб. = 2 495 033,58 руб.

Таким образом, налоговый учет амортизируемого имущества позволяет сформировать достоверную и полную информацию о начисленной амортизации для целей налогообложения.