Проблемы корпоративного налогового менеджмента

Секция: Экономика

XLV Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

Проблемы корпоративного налогового менеджмента

Проблемы корпоративного налогового менеджмента актуальны в условиях широкомасштабной трансформации экономики России, вызванной научно-техническим прогрессом и ее системными и структурными преобразованиями, осуществляемыми в процессе формирования рыночной экономики.

Изучение проблем корпоративного налогового менеджмента сейчас является самым актуальным направлением современных экономических исследований. В России национальная модель корпоративного управления только начинает формироваться. Управленческие механизмы не срабатывают, не находят себе достаточного применения в российских условиях. При введении корпоративного налогового менеджмента возник ряд проблем, для решения которых нужно применять определенные меры.

Корпоративный налоговый менеджмент – неотъемлемая часть экономической деятельности организаций, законное средство снижения налоговой нагрузки. На данный момент корпоративный менеджмент ограничен целями и задачами государственной бюджетной политики. Это выражается в правовом регламенте доходов и расходов организации, методов формирования налоговой базы по основным налогам и др.

Предмет корпоративного налогового менеджмента - налоговая политика, которая определяет уровень налогообложения, и ее практическую реализацию. Основным объектом – хозяйствующие субъекты (налогоплательщики).

Корпоративный налоговый менеджмент тесно связан с финансовым менеджментом, бухгалтерским учетом, управлением затратами, так как формирование информационной базы происходит в системах налогового, финансового и управленческого учета. Конечным итогом должна быть оптимизация общего уровня налоговых издержек путем проработки всевозможных вариантов использования особенностей налогового законодательства.

По мере появления новых качественных и количественных параметров бизнеса он становится все более сложной системой, которая нуждается в структурированной форме управления финансовыми и налоговыми взаимоотношениями для отработки возрастающего потока информации.

Корпоративный налоговый менеджмент – прямой, наиболее эффективный вклад в прибыльность и развитие бизнеса, оптимизацию налоговых обязательств. Поиск путей оптимизации налоговых платежей - одно из важных направлений налогового планирования, осуществляемого в интересах бизнеса.

Сейчас возрастает роль налогового планирования как фактора экономического развития организаций, что обусловлено, прежде всего, следующими факторами:

· Экономическая нестабильность и новые поправки налогового законодательства делают конкурентоспособными те организации, которые быстро реагируют на вносимые изменения, а сделать это могут только организации, занимающиеся многовариантными расчетами налоговой оптимизации;

· Налоговая экономия – резерв для увеличения чистой прибыли фирмы и позволяет осуществить модернизацию, т.е. является источником финансирования инвестиционных долгосрочных программ и создает основу для финансовой значимости хозяйствующего субъекта;

· Максимизация чистой прибыли является условием роста дивидендных выплат и соответственно стоимости акций и роста капитализации.

Отсутствие четкой определенности в финансово-кредитной политике, изменчивость экономической ситуации ставят перед организациями более сложные, задачи, решение которых возможно только на базе знания как видов, форм и методов налогового планирования, так и его участников.

Современная организация налогового планирования в РФ, помимо своей узкой направленности на снижение налогового бремени, отличается от зарубежных стандартов с высокой ролью бухгалтерского учета в данной области планирования и индифферентностью экономических и финансовых служб. Последние не принимают участия в планировании налогов или вовсе занимаются сбором статистической информации.

Исходя из вышеперечисленного, планирование налоговых отчислений организациями способно стать важнейшей и полезнейших функцией управления, которая, пока не имеет теоретической обоснованности, а на практике применяется только в целях уменьшения налоговых ставок.

Основной проблемой при применении корпоративного налогового менеджмента в РФ является то, что многие не понимают , что он основывается исключительно на добровольной основе, в то время как уклонение от уплаты налогов осуществляется посредством совершения налогоплательщиком налоговых правонарушений или налоговых преступлений. Уклонение от уплаты налогов чаще всего реализуется в виде уклонения от постановки на налоговый учет, сокрытия объектов налогообложения, непредставления налоговых документов, незаконного использования налоговых льгот и т.д.

Налогоплательщики не видят разницы между налоговым планированием и уклонением от уплаты налогов. Здесь существуют следующие особенности:

1. При выборе способа минимизации налогового бремени не учитывается тот факт, что законными должны быть не только формальная сторона операции и ее документальное оформление, но и ее содержание, мотивы, цели и т.д. Таким образом, все вышеперечисленное квалифицируются именно как уклонение от уплаты налогов.

2. Чаще всего наибольший экономический эффект дают методы налогового планирования, основанные на наличии пробелов в законодательстве, которые налогоплательщики пытаются использовать при исчислении того или иного налога. Проблема в том, что все сомнения, противоречия и пробелы актов законодательства о налогах и сборах толкуются в пользу налогоплательщика, и заполняют такие недостатки в законодательстве различными ведомственными документами.

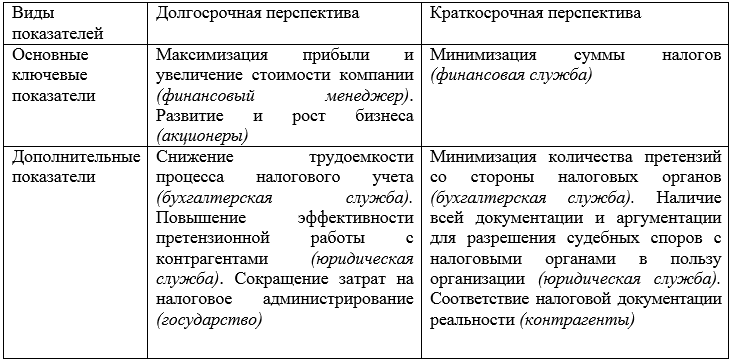

Определив критерии эффективности налогового менеджмента, можно сделать вывод, что при управлении налогообложением возникает расхождение интересов участников налогового менеджмента. Наличие конфликтов интересов является естественным фактором, обусловленным специфичностью процесса. При этом выявленные расхождения интересов и дальнейшее устранение их дисбаланса призваны способствовать выявлению путей устранения расхождений в целях повышения эффективности налогового менеджмента. Отдельной проблемой является то, что в экономической литературе и на практике отсутствуют четкие критерии и показатели эффективности налогового менеджмента у его участников. В этом случае конфликт интересов все равно возникает, но выявить несовпадение приоритетов и сбалансировать их будет намного сложнее. То есть, для повышения эффективности налогового менеджмента на первом этапе необходимо определить ключевые показатели и приоритеты для всех участников процесса и устранить их дисбаланс.

В таблице 1 показаны основные приоритеты ключевых показателей эффективности участников корпоративного налогового менеджмента (на примере отдельной организации). Предположим, что основная цель акционеров – это рост и развитие бизнеса. Ключевой показатель, свидетельствующий о достижении данной цели, — повышение стоимости компании; для его достижения необходимо максимизировать чистую прибыль организации. Однако в краткосрочном периоде, учитывая кризисную экономическую ситуацию, компании необходимо минимизировать сумму налоговых платежей.

Таблица 1.

Приоритеты ключевых показателей эффективности налогового менеджмента

Финансовая служба, изучив предоставленную бухгалтерской и юридической службой информацию о причинах отказа в признании расходов и вычете НДС налоговыми органами и судами и соотнеся информацию с ключевыми показателями эффективности для данных служб, пришла к выводу о том, что основной проблемой является документальная неподтвержденность расходов.

Таким образом, минимизация по налогу на прибыль возможна путем сокращения количества документально неподтвержденных расходов, по НДС – путем сокращения количества неправильно оформленных счетов-фактур, полученных от контрагентов. Улучшение документальной подтвержденности расходов и вычетов по НДС в краткосрочной перспективе приведет к достижению таких ключевых показателей юридической и бухгалтерской служб, как минимизация количества претензий со стороны налоговых органов, а в случае их возникновения – к наличию достаточной документации и аргументации для разрешения судебных споров с налоговыми органами в пользу предприятия.

Все эти действия будут способствовать достижению долгосрочной стратегической цели финансовой службы по максимизации прибыли и увеличению стоимости организации, что приведет к достижению преследуемой акционерами цели роста и развития бизнеса. Кроме того, минимизация ошибок в документах в долгосрочной перспективе приведет к снижению трудоемкости процесса налогового учета, осуществляемого бухгалтерской службой, а максимальное соответствие налоговой документации реальным бизнес-процессам будет способствовать повышению эффективности претензионной работы с контрагентами, осуществляемой юридической службой. При этом будут учтены интересы контрагентов по минимизации и упрощению документооборота и, в конечном итоге, интересы государства по сокращению затрат на налоговое администрирование (вследствие уменьшения количества споров с налоговыми органами, в том числе в судебном порядке).

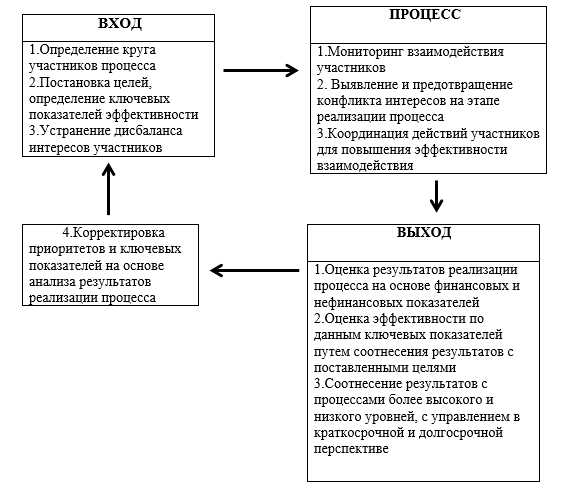

Учитывая непрерывность процесса налогового менеджмента, необходимо устранять дисбаланс интересов участников процесса (т.е. гармонизировать процесс налогового менеджмента) не единовременно или фрагментарно, а системно, перманентно сопоставляя результаты процесса с его целями, выставляя приоритеты и сопоставляя ключевые показатели, проводя мониторинг и контроль процесса управления налогообложением на всех его стадиях для повышения эффективности налогового менеджмента.

Рассмотрим один из вариантов построения системы повышения эффективности налогового менеджмента, основные составляющие которой представлены на рисунке 1.

Рисунок 1. Основные составляющие системы повышения эффективности налогового менеджмента

Построение данной системы позволит выявить интересы участников процесса управления налогообложением, устранить конфликты их интересов, гармонизировать процесс налогового менеджмента и, таким образом, повысить его эффективность. Правильно построенная система корпоративного управления не только позволяет избежать потери активов организации. Она также рассматривается в качестве гаранта финансовой прозрачности, подотчетности компании и ответственности инвесторов. Это позволяет сохранить в глазах общественности понимание важности рыночных институтов в долгосрочной перспективе. Финансово-экономический кризис поставил перед корпоративным управлением в России принципиально новые задачи. Для минимизации негативных воздействий кризиса российским компаниям необходимо выстраивать эффективную, адекватную новым условиям систему корпоративного управления.