Инструмент финансирования глобальных рынков для притока оборотного капитала предприятия

Секция: Экономика

XXXVIII Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

Инструмент финансирования глобальных рынков для притока оборотного капитала предприятия

Введение

Что такое понятие инвестиции в ЦБ (далее ценные бумаги) и как предприятия используют данный инструмент финансирования рынков, с целью формирования устойчивого притока оборотного капитала? Инвестпортфель – это набор ЦБ, которые отличаются сроком действия и уровнем ликвидности, принадлежащие одной компании для их вложения на рынках в рамках единого подхода. Такой портфель, в котором количество ценных бумаг в виде акций не является основным, называют диверсифицированным. Он обладает сниженной степенью риска по сравнению с отдельной акцией того же порядка.

Инвестпортфель компаний принято разделять на несколько типов-которые формируются из акций с повышенной степенью доходности и уровнем риска, а также в наибольшей степени, совпадающие со спросом рынка. Отсюда существуют две основные характеристики вложений – величина риска и уровень его прибыльности.

Формирование инвестпортфеля – работа сотрудников, в обязанности которых входит ежедневный анализ экономического и политического положения в мире, а также новостей влияющих на рост акций компаний, отчетность и прогнозы. Кроме того, используются разнообразные методы технического и индикаторного анализа, благодаря которым существует возможность приобретения актуальных акций, чтобы они вошли в состав инвестиционного портфеля.

Под залог изначально заданного капитала формируется инвестиционный портфель, который состоит из активов, которые принадлежат к различным секторам экономики, благодаря чему обеспечивается значительное понижение рисков вложения ЦБ. Самым главным условием портфеля является достижение сбалансированной комбинации диверсификации и торговых объемов относительно конкретно взятых активов. Приобретение ценных бумаг является одной из наиболее прибыльной формой вложения свободного капитала предприятия. Сделки по приобретению акций и их реализации происходят на фондовых биржах, на основании доверенным брокером. Договор предусматривает открытие лицевого счёта компании, где находятся ресурсы конкретного акционера.

Сопутствующие риски, компенсируются изначально заданным капиталом при формировании инвестиционного портфеля,

который состоит из активов, принадлежащие к различным секторам экономики, благодаря чему обеспечивается диверсификация и значительное понижение инвестиционных рисков.

Самым главным условием при формировании инвестпортфеля является достижение сбалансированной комбинации диверсификации и торговых объемов относительно конкретно взятых активов.

Для формирования инвестпортфеля важен такой аспект, как ликвидность – то есть возможность быстро купить или продать нужный Вам объём ценных бумаг.

1. Откуда берется прибыль и как избежать риска потерь капитала?

Прибыль появляется в результате возникновения разницы между ценой приобретения активов и ценой продажи акций. Прибыль зависит от множества факторов.

Во-первых, чем больше денег Вы изначально инвестируете в те или иные активы, тем больше прибыли получите в результате. Кроме того, не забывайте о существующих рисках относительно акций различных компаний. Однако, как показывает практика современного инвестирования, корпоративные инвесторы в среднем получает около 15–17% прибыли от вложенного капитала.

Во-вторых – составляя свой инвестиционный портфель, прежде чем осуществить вложение, выберите свой стиль биржевой торговли т.к. это поможет минимизировать возможные потери;

Необходимо просчитывать различные варианты и уже после этого выбирайте наиболее подходящий вашей компании, в зависимости от имеющегося капитала. На современных площадках электронных торгов возможны различные варианты доверительного управления.

И наконец, риски являются одним из важнейших аспектов инвестирования, ведь они присутствуют практически в каждой сфере человеческой деятельности. Именно поэтому важно правильно их рассчитать и минимизировать, для получения стабильной прибыли. При этом необходимо учитывать, для уменьшения риска при формировании сделки закладывать не более чем 2% от суммы счета.

2. Статистика инвестиционных портфелей

Согласно имеемой статистике за 2015год инвестиционный портфель компаний показал общую прибыль в размере 129,89%, а средняя доходность в месяц составила 9,906% (табл. 1).

Все сформированные инвестпортфели, обладают необходимо низким уровнем риска, на определенный период работы и учитывают все особенности актива (сумма средств, срочность сделки инвестирования, валюту, возможны и частичные снятия прибыли или капитализации средств на корпоративном счете). Портфели инвесткомпаний формируются обязательно с учетом положительной рентабельности активов. Вместе с тем политика вложения при выработке стратегии должна быть максимально сдержанной, ориентируясь на сдержанную политику по доходности.

Пример 1. Инвестиционные портфели, сформированные в 2015г.

Таблица 1.

Статистика действительного уровня доходности за период 11.02.–20.05. 2015 г.

|

№п./п. |

Состав портфеля |

Период работы |

Инвестировали |

Результат |

Чистая прибыль |

|

1.

|

Chevron, Exxon Mobil, Deutsche Bank |

11.02.2015 – 16.03.2015 |

2000 $ |

19.41% |

388 $ |

|

2 |

Coca-Cola, Yandex, Intel |

20.02.2015 – 03.03.2015 |

14 000 $ |

1.32% |

185 $ |

|

3. |

Travelers Cos, General Motors, Volkswagen, BMW |

05.03.2015 – 07.04.2015 |

1500 $ |

22.07% |

331 $ |

|

4 |

General Motors, Ford, BMW |

10.03.2015 – 07.04.2015 |

21 000 $ |

8.51% |

1781 $ |

|

5 |

IBM, Amazon, Apple |

20.03.2015 – 13.04.2015 |

3000 $ |

4.45% |

133 $ |

|

6 |

Apple, Google, Amazon |

22.04.2015 – 28.04.2015 |

7000 $ |

15.17% |

1062 $ |

|

7 |

General Motors, Ford, BMW |

10.03.2015 – 07.04.2015 |

21 000 $ |

8.51% |

1781 $ |

|

8 |

IBM, Amazon, Apple |

20.03.2015 – 13.04.2015 |

3000 $ |

4.45% |

133 $ |

|

9 |

Apple, Google, Amazon |

22.04.2015 – 28.04.2015 |

7000 $ |

15.17% |

1062 $ |

|

10 |

Exxon Mobil, Chevron, USD/CAD |

29.04.2015 – 20.05.2015 |

50 000 $ |

6.23% |

3115 $ |

|

|

Итог за период с 11.02. – 20.05. 2015г. |

11.02.- 20.05.2015 |

129500$ |

9,906% |

9583$ |

Пример 2. Инвестиционный портфель «Автопромышленности» США

Стратегия: Рынок автотранспорта США – ключевой элемент ВВП после сферы услуг. Рост спроса в данном сегменте рынка указывает на готовность людей тратить деньги, что в свою очередь указывает на грядущий рост ВВП.

Учитывая рост средней стоимости автомобилей на 2% можно уверенно говорить о росте рынка автопрома и грядущем укрепление бумаг автопроизводителей.

Развитие современных технологий и искусственных материалов в автомобильной промышленности сделает автомобили еще дешевле и доступнее, а набирающие популярность электрокары уже в самое ближайшее время смогут составить серьезную конкуренцию традиционным автомобилям с двигателями внутреннего сгорания.

Все эти факторы, безусловно, станут серьезными катализаторами развития таких гигантов индустрии как Ford Motors и General Motors. Компания Tesla Motors развивается семимильными шагами и уже дышит в затылок своим «сводным братьям».

Таблица 2.

Статистика уровня доходности рынка автотранспорта США за период 11.02.–20.05. 2015 г.

|

№ |

Компания |

Дата входа |

Дата выхода |

Цена входа |

Цена выхода |

Процент |

|

1. |

Volkswagen |

27.03.2016 |

27.04.2016 |

98.70 $ |

119.95 $ |

4.67% |

|

2. |

BMW |

27.03.2016 |

27.04.2016 |

70.48 $ |

82.98 $ |

2.75% |

|

3. |

General Motors |

27.03.2016 |

27.04.2016 |

28.79 $ |

31.13 $ |

0.23% |

|

4. |

Ford |

27.03.2016 |

27.04.2016 |

12.18 $ |

13.50 $ |

0.26% |

|

5. |

Tesla Motors |

27.03.2016 |

27.04.2016 |

170.90 $ |

195.42 $ |

4.90% |

|

|

Средний процент доходности |

16.96% |

||||

Пример 3. Инвестиционный портфель «Новогодняя лихорадка»

Стратегия: В преддверие Нового Года и Рождества приподнятое настроение передается не только людям, но и рынкам ценных бумаг. Традиционно последний месяц уходящего года ознаменовывается так называемой «Новогодней лихорадкой», стартом для которой служит “Black Friday”, которая в 2015 году приходилась на 27 ноября.

Традиционно повышенным спросом в этот период пользуются товары так или иначе связанные с празднованием грядущего Нового года. К таким компаниям относятся: Altria Group – производитель алкоголя и табака, American Express – глобальная компания по оказанию финансовых услуг и International Paper – мировой лидер по производству бумаги и упаковки.

Таблица 3.

Статистика уровня доходности рынка «Новогодней лихорадки» 27 ноября 2015 г

|

№ |

Компания |

Дата входа |

Дата выхода |

Цена входа |

Цена выхода |

Процент |

|

1. |

American Express |

20.11.2015 |

20.01.2016 |

73.37 $ |

80.55 $ |

9.78% |

|

2. |

International Paper |

20.11.2015 |

20.01.2016 |

41.94 $ |

48.26 $ |

15.06% |

|

3. |

Altria Group |

20.11.2015 |

20.01.2016 |

58.27 $ |

71.10 $ |

22.01% |

|

|

Средний процент |

16.96% |

||||

Пример 4. Инвестиционный портфель «BIO»

Стратегия: В качестве инструментов инвестирования выбраны акции компаний, занимающихся фармацевтикой и развитием биотехнологий. Наука о жизни, т.е. технологии поддержания здоровья, лечения заболеваний и общее здравоохранение – все больше расширяют использование в инновациях у высокотехнологичного сектора, свидетельствует анализ мировых патентов, проведенный агентством Рейтер.

По количеству поданных заявок или полученных патентов рекордным стал 2014г. Еще никогда еще человечество не было столь изобретательным, будь то проект беспилотного самолета, лекарственных средств от рака или создание бионических протезов. Учитывая, что в прошлом году число изобретений превысило 2,1 млн., говорить о кризисе новых идей пока рано. Современные биотехнологии – это самые передовые рубежи науки, и одно из перспективнейших инвестиционных направлений.

Таблица 4.

Статистика уровня доходности рынка фармацевтики и биотехнологий «BIO»

|

№ |

Компания |

Дата входа |

Дата выхода |

Цена входа |

Цена выхода |

Процент |

|

1. |

Pfizer |

28.05.2015 |

28.06.2015 |

34.60 $ |

38.00 $ |

5.66% |

|

2. |

Merck & Company |

28.05.2015 |

28.06.2015 |

59.55 $ |

63.15 $ |

6.00% |

|

3. |

DuPont |

28.05.2015 |

28.06.2015 |

71.45 $ |

75.95 $ |

6.00% |

|

4. |

UnitedHealth Group |

28.05.2015 |

28.06.2015 |

120.7 $ |

124.9 $ |

4.20% |

|

|

Σ% |

21.86% |

||||

1. Примеры роста акций в портфелях

Рисунок 1. Рост акций Freeport-McMoRan Copper & Gold Inc. (FCX)

Рисунок 2. Рост акций Nike, Inc. (NKE)

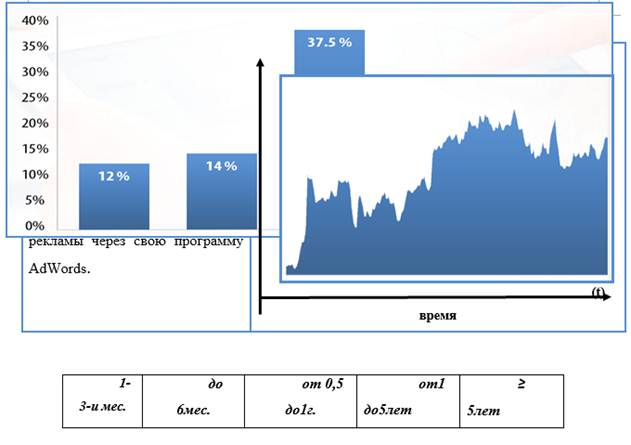

Рисунок 3. Средний срок окупаемости инвестиционных портфелей

ЗАКЛЮЧЕНИЕ

Каждый инвестпроект требует продуманного экономического расчета и понимания аналитической базы. Период окупаемости – главный критерий, характеризующий инвестиционную деятельность в конкретном проекте. Период окупаемости демонстрирует эффективность вложений и прогнозирует высокий уровень дохода получаемого предприятием по сделкам.

Инвестиционные компании напрямую заинтересованы в получении доходов Клиента, т.к. доход инвестора – это только комиссия с полученной прибыли не более 5 до 7%. Деятельность компаний с использованием маржинальных инструментов открывает новый этап получать прибыль. Поэтому перед началом проведения сделок, вопрос о приемлемости проведения подобных операций с точки зрения имеющихся финансовых ресурсов становится главным в деятельности программы инвестирования.