ЦИФРОВАЯ ТРАНСФОРМАЦИЯ УПРАВЛЕНИЯ БАНКОВСКОЙ ОРГАНИЗАЦИЕЙ ДЛЯ ФОРМИРОВАНИЯ ПРОДУКТОВЫХ ЛИНЕЕК

Конференция: LXXIX Международная научно-практическая конференция «Научный форум: экономика и менеджмент»

Секция: Менеджмент

LXXIX Международная научно-практическая конференция «Научный форум: экономика и менеджмент»

ЦИФРОВАЯ ТРАНСФОРМАЦИЯ УПРАВЛЕНИЯ БАНКОВСКОЙ ОРГАНИЗАЦИЕЙ ДЛЯ ФОРМИРОВАНИЯ ПРОДУКТОВЫХ ЛИНЕЕК

DIGITAL TRANSFORMATION OF BANKING MANAGEMENT FOR NEW PRODUCT LINES DEVELOPMENT

Mikhail Levin

Leading Product Manager, Senior Vice President, AO Raiffeisenbank, Postgraduate Student, Department of Finance and Currency and Credit Relations, All-Russian Academy of Foreign Trade, Russia, Moscow

Valery Ivanov

Doctor of Economic Sciences, Professor, Professor of the Department of Finance and Monetary and Credit Relations, All-Russian Academy of Foreign Trade, Professor of the Department of Marketing and Project Management, National Research University "MIET", Russia, Moscow

Аннотация. В статье показано, как в условиях беспрецедентного санкционного давления, банковская система подтверждает свою устойчивость и продолжает вектор цифровой трансформации. Авторы считают, что в этих условиях, особое внимание следует уделять вопросам повышения эффективности системы управления банковскими продуктовыми линейками.

В статье описывается разработанная авторами концептуальная модель системы управления банковскими продуктовыми линейками, которая позволяет создать единый управленческий интерфейс и реализовать механизм управления быстро адаптирующейся цифровой банковской инфраструктурой за счёт инструментария продвинутой аналитики, искусственного интеллекта и алгоритмов сценарного и эконометрического моделирования.

Abstract. The article shows how, in the face of unprecedented sanctions pressure, the banking system confirms its stability and continues the vector of digital transformation. The authors believe that under these conditions, special attention should be paid to improving the efficiency of the banking product line management system.

The article describes the author's conceptual model of the management system for banking product line, which allows creating a single management interface and implementing a mechanism for managing a rapidly adapting digital banking infrastructure using advanced analytics tools, artificial intelligence, scenario and econometric modeling algorithms.

Ключевые слова: цифровая трансформация, продвинутая аналитика, банковские экосистемы, открытый банкинг, Open API, мультибанкинг, организация цифровой управленческой среды, управление большими данными, искусственный интеллект.

Keywords: digital transformation, advanced analytics, banking ecosystems, open banking, Open API, multi-banking, organization of the digital management environment, big data management, artificial intelligence.

В условиях беспрецедентного санкционного давления, банковская система продемонстрировала свою устойчивость и опережающие темпы цифровой трансформации. Тем не менее, вопросы повышения эффективности за счёт снижения стоимости сопровождения и обслуживания разрабатываемых продуктов посредством управления автоматизацией внутренних и внешних банковских продуктов и сервисов должны оставаться в фокусе внимания стратегии развития каждого банка. Не менее важным является и изучение, адаптация и применение новых каналов взаимодействия с клиентами и доведения до них новых продуктовых линеек банка [5].

Организация цифровой управленческой среды в международном банке для создания продуктовых линеек с использованием всего технологического потенциала банка с тщательно проработанными подсистемами определения и доведения ключевых ценностей для конечного потребителя является задачей, от которой в абсолютной степени зависит коммерческий успех банка.

Для более глубокого понимания проблематики было проведено исследование структуры создаваемых банковских экосистем для трансформации бизнеса, которое показало, что в основе подобных систем лежат принципы Open banking[1] на основе open API[2], предиктивного моделирования, Big Data[3], AI[4], машинного обучения, что позволяет реализовать высокоэффективные модели с использованием элементов сценарного и эконометрического анализа, а также настроить систему с учетом влияния потребностей и задач продуктовых управленческих систем в долгосрочной перспективе [1, 3].

В настоящее время авторами проводится работа по структурированию банковского управленческого ландшафта, что позволит осуществить цифровую трансформацию модели управления банковскими продуктовыми линейками.

По мнению авторов, одна из важных задач банка заключается также в создании бесшовных условий выбора клиентом продуктовых линеек, когда клиент одного банка получает доступ ко всем типам и видам сервисов стороннего банка, а его банк выступает агентом и посредником для подбора и доведения необходимой услуги. Подобное решение требует существенного развития экосистемной интеграции между участниками финансового рынка, что позволяет увеличить кросс-продажи и получать доход не только от продажи услуги или сервиса, но и от выполнения агентских функций посредника.

На территории 30 государств центральной и западной Европы действует более 200 межбанковских экосистем. Порядка 30% этих экосистем сконцентрировано в 4 странах: Италия (19), Бельгия (14), Португалия (14) и Польша (15) [6].

Страны Азиатско-Тихоокеанского региона, также как и страны Европы, стремительно развивают концепцию Open Banking и на их территории функционирует более 1300 финансовых продуктов на базе Open API.

Рисунок 1. Диаграмма развития API платформ и продуктов в разрезе юрисдикций и их распределение по типам сервисов [составлено авторами на основе аналитического исследования компании Platformable и отчёта консалтинговой фирмы Kaproasia [7, 8]]

Проведённые авторами исследования показали, что обеспечить достижение таких показателей распространения концепции мультибанкинга и технологических решений Open API в финансовой сфере может наличие следующих значимых преимуществ: упрощение поиска информации, единые реквизиты доступа, бизнес-аналитика, бесшовная интеграция, управление финансами [4].

Важной задачей становится разработка механизмов управления быстро адаптирующейся цифровой банковской инфраструктурой, на чём сфокусировано внимание авторов.

Проблематика системного цифрового структурирования банковского управленческого ландшафта заключается в необходимости трансформации системы управления цифровым бизнесом воспроизводства банковских продуктовых линеек и построении механизмов управления адаптацией цифровой банковской инфраструктуры. Для решения этих проблем, авторы считают необходимым сформировать модель платформенного API-интерфейса управленческих сервисов обмена данными с многопользовательской изолированной средой и программным комплексом информационной безопасности.

С точки зрения системы управления цифровым бизнесом воспроизводства банковских продуктовых линеек, разрабатываемая авторами модель позволит повысить эффективность принимаемых управленческих решений, расширить продуктовое предложение, осуществлять постоянное сценарное моделирование с применением инструментария риск-менеджмента цифровой банковской трансформации для снижения влияния условий неопределённости и формирования как краткосрочных, так и долгосрочной стратегий развития. В том числе, для качественного управления рисками в процессе цифровой трансформации необходимо адаптировать корпоративную культуру, наладить и автоматизировать сбор, обновление и анализ данных о рисках, организовать их чёткое структурирование и агрегирование. Инструменты машинного обучения с использованием платформенных методов обеспечат структурирование данных и адаптацию продуктового предложения для более персонализированного предложения клиентам.

Авторы считают, что с учётом роста темпов развития цифровых экосистем, основополагающими тенденциями развития систем управления продуктовыми банковскими линейками будут следующие:

- интеграция с государственными системами мониторинга для повышения прозрачности операций и безопасности экономики в целом;

- трансформация роли банков в площадки по апробации применения инновационных технологий перед широким масштабированием на иные отрасли;

- создание смешанных экосистем за счёт объединения игроков из различных отраслей: банковский сектор, СМИ, телекоммуникации, бухгалтерия, розничные покупки и т.д.

- использование нейросетей для отслеживания темпов развития отраслей и направлений бизнеса в целях предиктивной трансформации продуктового предложения;

- формирование централизированных баз данных и интеграция с небанковскими провайдерами услуг.

Это повышает значимость создания новых механизмов управления трансформацией в банковской продуктовой среде, на основе которых и будет функционировать предлагаемая авторами экосистема трансформации.

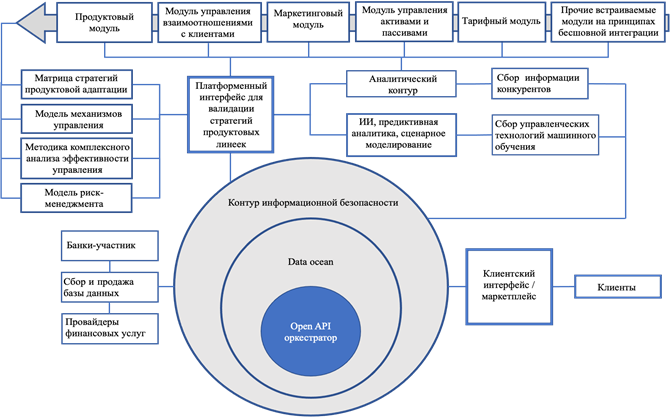

Рисунок 2. Модель организации платформенной экосистемы с централизованным модулем для управления банковскими продуктовыми линейками [разработана авторами]

Важными элементами системы управления банковскими продуктовыми линейками являются подсистемы хранилища данных, аналитики и продуктовой фабрики. И ключевым в этом вопросе является наличие централизованной платформы интерфейсов с графическими и аналитическими выводами по продуктовым решениям с возможностью мониторинга в режиме реального времени, валидацией разработанных стратегий и взаимодействия с партнёрами. Модель управления банковскими продуктовыми линейками, как правило, будет вариативной и требующей дополнительной доработки в зависимости от входных и выходных банковских управленческих данных.

Авторами разработана концептуальная модель платформенного API-интерфейса управленческих сервисов обмена данными с многопользовательской изолированной средой и программным комплексом информационной безопасности, построенная на базе мультибанковской экосистемы с применением принципов Open API и оркестрацией[5] финансовых сервисов провайдеров из небанковского сегмента бизнеса.

Общая схема функционирования модели состоит в:

- осуществлении сбора и централизации массива данных от банков конкурентов и провайдеров финансовых услуг об уже действующих продуктовых решениях;

- выявлении особенностей взаимодействия с клиентами;

- сборе и корректировке соответствующих баз данных.

Затем, данные анализируются и противопоставляются имеющимся данным внутреннего информационного контура: продуктовая фабрика, CRM, тарифный модуль, положение баланса пассивов и активов и т.д. С учётом понимания особенностей своих клиентов и интересующих сегментов для расширения клиентской базы определяются и распределяются отличительные свойства по шкале перспективности[6]. Параллельно данному процессу, алгоритмы искусственного интеллекта анализируют текущий информационный фон в заданных экономических областях деятельности, формируют тепловую карту состояния рынка, осуществляют сбор управленческих технологий обработки данных в подсистеме машинного обучения и определение наиболее эффективных. В результате, формируется всесторонний обзор и рекомендованные варианты параметров продуктовой линейки для привлечения новых клиентов или осуществления посреднической кросс-продажи услуг, с детализированной и многофакторной сценарной моделью и оценкой риск-факторов. Сбор и обмен данными должен осуществляться в обезличенном виде, проходя через централизованную подсистему информационной безопасности, которая обеспечивает сохранность персональных данных.

Благодаря формированию единого Data ocean[7], каждый из участников экосистемы получает доступ к практически неограниченному объёму данных, что позволяет проводить комплексные клиентские исследования для формирования продуктового предложения. Эти данные обрабатываются контуром аналитических модулей и посредством прямой интеграции с прочими внутренними банковскими модулями формируют структурированную информацию о состоянии тенденций рынка, спроса и прогнозах.

Система позволяет охватывать большой набор факторов для исследования, ограниченный только доступностью информации, развитием цифровых технологий и вычислительной мощностью, что делает ее весьма перспективной в будущем.

Сбор и анализ данных должен быть направлен не только во внешнюю среду, но и учитывать внутренние особенности ведения процессов, их трудоёмкость, степень автоматизации, критерии сегментации клиентов, риск-модели, стратегии управления пассивами и активами, структуру корреспондентских отношений и т.д.. Для этого необходимо осуществлять трансформацию внутреннего организационного и управленческого ландшафта и внедрять инструменты, позволяющие собирать и систематизировать всю необходимую информацию.

Модель позволяет как сформировать всеобъемлющую информационную платформу для принятия и валидации продуктовыми командами управленческих решений, так и более рационально и гибко подходить к вопросам управления ресурсами и более оперативно выбирать приоритеты и перспективные направления.

В платформенном интерфейсе для управления продуктовыми линейками собираются аналитические, графические материалы, позволяющие начать процесс принятия управленческих решений. Далее информация поступает для обработки в модуль продвинутой аналитики, где инструменты искусственного интеллекта, предиктивной аналитики и сценарного моделирования генерируют предложения и потенциальные стратегии для руководителей и продуктовых команд.

Разработанная модель управления новыми продуктовыми линейками приводит к появлению возможности создания более гибких и адаптивных продуктовых стратегий для банка за счёт того, что к экосистеме имеют доступ множество участников и информация об их предложениях также хранится в Data ocean. Так, например, банк может в конечном итоге профинансировать клиента без принятия на себя кредитного риска, а по сути, посредством осуществления посреднической услуги. За это банк может получить своё вознаграждение, клиент получит более выгодное предложение, а финансовый провайдер получит свою маржу.

В результате разработки модели организации платформенной экосистемы с централизованным модулем для управления банковскими продуктовыми линейками могут быть решены следующие задачи:

- создание единого управленческого интерфейса для управления продуктовыми линейками;

- оптимизация процесса управления пассивами и активами за счёт формирования единой модели управления продуктами;

- оптимизация управления банковскими рисками посредством комплексного анализа и управления рисками банка;

- создание механизма управления быстро адаптирующейся цифровой банковской инфраструктурой за счёт использования инструментария продвинутой аналитики и искусственного интеллекта;

- создание более точечного и персонализированного предложения для клиента [2];

- поиск оптимальных стоимостных параметров предложения;

- повышение эффективности управления банковскими продуктовыми линейками благодаря повышению прозрачности и предсказуемости бизнес-результатов.

Построение системы управления банковскими продуктовыми линейками на базе API и концепции Open Banking открывает доступ к сбору, аналитике и комбинированию достоверной информации, которая может быть использована для более чёткой категоризации клиентов и как следствие более детальной персонализации предложения.

Ключевыми сквозными технологиями-драйверами являются искусственный интеллект, управление большими данными, нейронные сети и машинное обучение для осуществления стратегического планирования и оперативного консультирования управленческого состава, а также концепция Open banking на основе Open API. Внедрение цифровых моделей качественно модернизирует используемые бизнес-процессы и дает наибольший экономический эффект. Однако применение всех перечисленных технологий требует также и повышения ответственности и внимания к аспектам цифровой безопасности клиентских данных.

К основным направлениям повышения эффективности системы управления банковскими продуктовыми линейками в контексте цифровой трансформации относятся не только использование методики оценки эффективности цифрового продуктового менеджмента в коммерческом банке на основе интегральных и эконометрических показателей, но и алгоритмы оценки влияния цифрового инструментария на повышение эффективности управления банковскими продуктовыми линейками, основанные на оценочных показателях стратегической, тактической и операционной эффективности, методах оценки быстрого экономического обоснования (REJ - Rapid Economic Justification), качественных методах оценки эффективности на основе сбалансированной системы показателей (balanced scorecard), степени проникновения цифровизации в процессы управления и принятия решений, а также комплекс метрик управления продуктами таких, как time-to-market, стоимость привлечения клиента, ROI, показатель, коэффициент продуктового принятия клиентом, оценка восприимчивости клиентов, оценка вовлечённости клиента, но не ограничиваясь только ими.

По мнению авторов, предлагаемая модель позволяет сформировать единый цифровой управленческий ландшафт на принципах комплексного подхода в моделировании системы управления банковскими продуктовыми линейками в цифровой среде, что обеспечивает поэтапное решение задач на основе больших данных, искусственного интеллекта, концепция Open banking на основе Open API, предиктивного моделирования, современного коэффициентного анализа, а также позволяет повысить эффективность и сократить риски за счет непрерывного мониторинга внутренних и внешних событий, влияющих на качественные характеристики продукта. Разработанная управленческая модель создает предпосылки для использования цифровых технологий, широкого распространения практики формирования международных банковских экосистем в Российской Федерации, способных конкурировать с крупнейшими международными экосистемами.

[1] Open banking (открытый банкинг) - инициатива государственных органов Великобритании выдвинутая в сентябре 2015 года по разработке стандартов Open API для кредитных организаций, которые обеспечат предоставление их данных другим организациям.

[2] Принципы Open API обеспечивают передачу данных между информационными системами различных организаций, используя стандартизированные подходы и технологические решения.

[3] Big data (большие данные) - структурированные и неструктурированные данные больших объемов, наборы методов и принципов для их обработки и анализа.

[4] AI (искусственный интеллект) - область науки, основной целью которой является создание устройств, имитирующих человека во всей полноте его деятельности.

[5] Orchestrator — это решение по управлению рабочими процессами в центре обработки данных. Оркестрация описывает взаимодействие сервисов между собой, включая бизнес-логику и последовательность действий, с помощью обмена сообщениями.

[6] Шкала перспективности – набор критериев и факторов, распределяемых по универсальной шкале [0;1], собранные в единый методологический алгоритм для проведения оценки и определения приоритетов.

[7] Data ocean – хранилище огромных, неизученных, необработанных данных, которые собираются из множества источников и могут быть востребованы в перспективе.