РОЛЬ НАЛОГА НА ДОБАВЛЕННУЮ СТОИМОСТЬ В ФОРМИРОВАНИИ БЮДЖЕТА РОССИЙСКОЙ ФЕДЕРАЦИИ

Конференция: LXXVII Международная научно-практическая конференция «Научный форум: экономика и менеджмент»

Секция: Финансы, денежное обращение и кредит

LXXVII Международная научно-практическая конференция «Научный форум: экономика и менеджмент»

РОЛЬ НАЛОГА НА ДОБАВЛЕННУЮ СТОИМОСТЬ В ФОРМИРОВАНИИ БЮДЖЕТА РОССИЙСКОЙ ФЕДЕРАЦИИ

THE ROLE OF VALUE ADDED TAX IN THE FORMATION OF THE BUDGET OF THE RUSSIAN FEDERATION

Anastasia Lazova

Student, North Caucasian Institute of the Federal State Budgetary Educational Institution of Higher Education Russian Academy of National Economy and Public Administration under the President of the Russian Federation (North Caucasian Institute - branch of RANEPA), Russia, Pyatigorsk

Larisa Arsnukaeva

Student, North Caucasian Institute of the Federal State Budgetary Educational Institution of Higher Education Russian Academy of National Economy and Public Administration under the President of the Russian Federation (North Caucasian Institute - branch of RANEPA), Russia, Pyatigorsk

Аннотация. В данной статье рассмотрена сущность НДС и его роль в федеральной налоговой системе России, проанализирован ряд показателей, позволяющих отслеживать динамику поступлений НДС в бюджет, а также показана структура НДС по федеральным округам РФ. В результате делается вывод о том, что НДС составляет значительную долю налоговых поступлений как в федеральный бюджет, так и в консолидированный бюджет РФ.

Abstract. This article examines the essence of VAT and its role in the federal tax system of Russia, analyzes a number of indicators that allow tracking the dynamics of VAT receipts to the budget, and also shows the structure of VAT by federal districts of the Russian Federation. As a result, it is concluded that VAT accounts for a significant share of tax revenues to both the federal budget and the consolidated budget of the Russian Federation.

Ключевые слова: налоги; налогообложение; налог на добавленную стоимость; бюджет; доходы.

Keywords: taxes; taxation; value added tax; budget; income.

Налог на добавленную стоимость - это налог на конечное потребление, который взимается с каждого этапа товарного производства и обращения. Он начисляется на стоимость товаров и услуг при их продаже и регулируется соответствующими законодательными нормами.

В Российской Федерации налог на добавленную стоимость (НДС) составляет приблизительно 1/5 всех налоговых поступлений в консолидированный бюджет и играет важную роль в налоговой системе страны. Этот налог относится к косвенным налогам и представляет собой дополнительную сумму, включаемую в цену товаров или услуг.

Одной из главных преимуществ НДС является его эффективность в сборе налоговых доходов для государственных бюджетов. Благодаря принципу налогообложения только конечного потребителя, НДС позволяет собирать налоги на каждом этапе производства и сбыта товаров и услуг, что гарантирует более высокий уровень сбора налогооблагаемой базы. Это позволяет государствам получать дополнительные доходы и обеспечивать нормальное функционирование государственных бюджетов.

Кроме того, НДС может способствовать стимулированию экономического роста и развития, так как он позволяет снизить стоимость сырья, материалов и промежуточной продукции для предприятий. Это создает более благоприятные условия для предпринимательства, улучшает конкурентоспособность товаров и услуг на внутреннем и международном рынках.

Таким образом, НДС является важным инструментом налоговой системы, который играет важную роль в организации государственных бюджетов. Его преимущества включают эффективный сбор налоговых доходов, стимулирование экономического роста и развития, а также борьбу с теневой экономикой. Внедрение и правильное функционирование НДС являются важными задачами для государств, стремящихся обеспечить стабильность своих бюджетов и поддержку экономического развития.

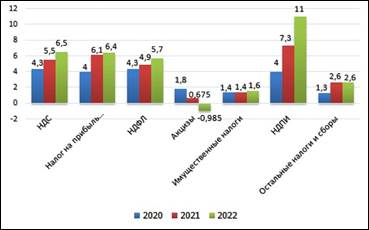

Чтобы прояснить положение и значение НДС для государства, рассмотрим структуру налоговых поступлений в консолидированный бюджет Российской Федерации за 2020-2022 гг., трлн. руб. на рис.1. [2]

Рисунок 1. Структура налоговых поступлений в консолидированный бюджет РФ за 2020-2022 гг. (трлн. руб.)

Анализируя структуру налоговых поступлений в консолидированный бюджет РФ за 2020 год можно сделать вывод, что налог на добавленную стоимость занимает первое место наравне с налогом на доходы физических лиц.

В 2021 году НДС занимает третье место после налога на добычу полезных ископаемых и налога на прибыль организаций.

В 2022 году налог на добавленную стоимость занимает второе место после налога на добычу полезных ископаемых.

Таким образом, налог на добавленную стоимость занимает важное место в российской налоговой системе.

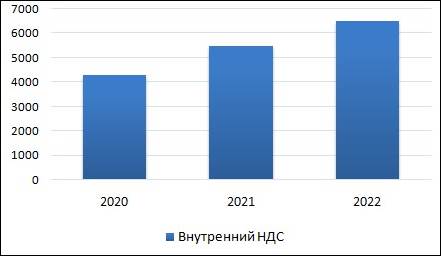

Необходимо также отметить, что поступления НДС бывают как от товаров, ввозимых на территорию РФ, так и от товаров, реализуемых на территории РФ. Динамика поступлений НДС в федеральный бюджет за период с 2020 по 2022 года представлена в таблице 1.

Таблица 1.

Динамика поступлений НДС в бюджет государства за 2020 - 2022 гг. [1]

|

Год |

Внутренний НДС |

НДС на ввозимые товары |

|

2020 |

4 268,6 |

2 933,5 |

|

2021 |

5 479,3 |

3 733,0 |

|

2022 |

6 489,4 |

3 063,4 |

Согласно данным, представленным в таблице 2, можно сделать вывод, что на протяжении рассматриваемого периода наблюдается увеличение НДС от товаров, реализуемых на территории РФ и от товаров, ввозимых на территорию РФ. Рассмотрим более наглядно динамику собираемости НДС за 2020 - 2022 гг., представленные на рисунках 2 и 3. [1]

Рисунок 2. Поступления внутреннего НДС за 2020 - 2022 гг., в млрд. руб.

Рисунок 3. Поступления НДС на ввозимые товары за 2020 - 2022 гг., в млрд. руб.

В соответствии с рисунком 2, мы можем наблюдать увеличение НДС к 2022 году. Рост поступлений НДС в федеральный бюджет может быть связан с улучшением социально - экономических показателей развития экономики РФ, в том числе нефтегазовой отрасли, оптовой и розничной торговли и транспорта. Также на увеличение НДС влияют такие показатели как: высокие темпы инфляции, рост цен на внутреннем рынке, увеличение оборота торговли в номинальном выражении, опережающий рост выручки над себестоимостью и увеличение налоговой базы.

В соответствии с рисунком 3, мы можем наблюдать уменьшение поступлений НДС к 2022 году. На снижение НДС могли повлиять такие факторы, как уменьшение объемов реализации в реальном выражении и уменьшение налоговой базы, также налоговые вычеты по НДС.

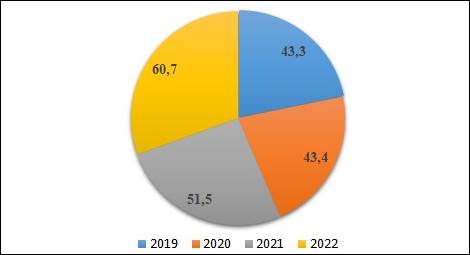

Для более детального изучения показателей налога на добавленную стоимость и выявления динамики его изменения, рассмотрим динамику налоговых вычетов за период с 2019 г. по 2022 г. на рисунке 4. [2]

Рисунок 4. Динамика сумм налоговых вычетов за период 2019-2022 гг., (трлн. руб.)

Суммы налоговых вычетов ежегодно увеличиваются и в 2022 г. составили 60,7 трлн. руб., что на 9,2 трлн. руб. больше, чем в 2021 г.

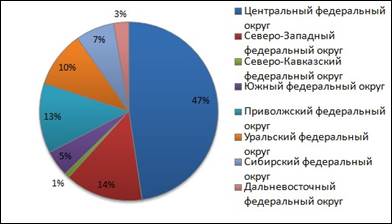

Рассмотрим сумму НДС, взимаемую по федеральным округам в Российской Федерации за 2022 год, как это наглядно показано на рис.5. [2]

Рисунок 5. Поступления НДС по федеральным округам РФ за 2022г.

Анализируя данные, предоставленные на рисунке 5, можно отметить, что в 2022 году Центральный федеральный округ занимает наибольшую долю поступившего НДС, составляющую 47%. На втором месте располагается Северо-Западный федеральный округ с долей 14%, а следом идет Приволжский федеральный округ с показателем 13%. С другой стороны, самые низкие значения наблюдаются у Дальневосточного федерального округа, где доля поступившего НДС составляет 3%, а также у Северо-Кавказского федерального округа, где данное значение составляет всего лишь 1%.

Полученные результаты могут быть обусловлены несколькими факторами. Одним из них является численность населения в каждом федеральном округе. Большая плотность населения может способствовать более интенсивному товарообороту и, следовательно, увеличению поступления НДС.

Второй фактор – уровень товарооборота. Развитые и промышленно-развитые регионы обычно имеют более высокий оборот товаров и услуг. Это может привести к большему поступлению НДС, так как налоговая база будет больше.

Третий фактор – потребительские цены. Разница в ценах на товары и услуги в разных регионах может влиять на объем поступления НДС. Высокие цены могут привести к большей сумме налога, в то время как низкие цены могут уменьшить поступление НДС.

Четвертый фактор – налоговые льготы, предоставляемые государством. Государство может предоставлять различные налоговые стимулы для развития определенных регионов или индустрий. Такие льготы могут предусматривать снижение ставки НДС или освобождение от налогообложения. Это может привести к изменению структуры поступления НДС в разных регионах страны.

Так же, можно учесть и другие факторы, оказывающие влияние на структуру поступления НДС в разных регионах страны. К таким факторам можно отнести экономическую специализацию регионов, уровень развития инфраструктуры, наличие государственных программ развития и прочее. В целом, необходимо учесть широкий спектр факторов для более точного понимания причин вариаций поступления НДС в разных частях страны.

Стоит обратить внимание на то, что эффективное проведение налоговой политики государства способствует не только обеспечению правового порядка, но и росту общественного благосостояния.

Важно отметить, что НДС является одним из ключевых инструментов налоговой политики Российской Федерации. Его роль и значение трудно переоценить, поскольку он оказывает влияние на множество сфер экономики и жизни граждан. Корректное установление ставок, строгий контроль и правильное использование поступлений от налога помогают обеспечить устойчивое развитие страны и улучшение качества жизни её населения.

Эти данные свидетельствуют о том, что НДС остаётся стабильным и эффективным источником доходов для государства, несмотря на возможные экономические колебания.