ТЕНДЕНЦИИ РАЗВИТИЯ РЫНКА ЛИЗИНГОВЫХ УСЛУГ В РОССИИ

Конференция: LXXXII Международная научно-практическая конференция «Научный форум: экономика и менеджмент»

Секция: Финансы, денежное обращение и кредит

LXXXII Международная научно-практическая конференция «Научный форум: экономика и менеджмент»

ТЕНДЕНЦИИ РАЗВИТИЯ РЫНКА ЛИЗИНГОВЫХ УСЛУГ В РОССИИ

TRENDS IN THE DEVELOPMENT OF THE LEASING SERVICES MARKET IN RUSSIA

Maxim Oreshkin

Graduate student, Russian Economic University named after G.V. Plekhanov, Russia, Moscow

Аннотация. Проведен анализ основных показателей, характеризующих развитие рынка лизинга. Рассмотрена структура рынка в разрезе лизингодателей, лизингополучателей, предметов лизинга, источников финансирования, регионов. Выявлены сложности, препятствующие расширению данного рынка. Отмечены основные тенденции развития рынка лизинговых услуг в России.

Abstract. The analysis of the main indicators characterizing the development of the leasing market is carried out. The structure of the market is considered in the context of lessors, lessees, leasing items, sources of financing, regions. The difficulties hindering the expansion of this market have been identified. The main trends in the development of the leasing services market in Russia are noted.

Ключевые слова: объём нового бизнеса, совокупный портфель лизинговых компаний, сумма новых договоров лизинга, объём полученных лизинговых платежей, объём профинансированных средств.

Keywords: the volume of new business, the total portfolio of leasing companies, the amount of new leasing agreements, the amount of lease payments received, the amount of funds financed.

Рынок лизинговых услуг в России является одним из наиболее динамично развивающихся секторов экономики. В последние годы наблюдается устойчивое расширение спроса на лизинговые услуги, что обусловлено рядом факторов, таких как увеличение инвестиций в основные фонды, развитие малого и среднего бизнеса, а также поддержка лизинговой отрасли со стороны государства.

Становление лизингового рынка в России проходило через несколько этапов.[3, С.51] Один из этапов был связан с формированием специального лизингового законодательства. В ряде стран, например, в Великобритании, Германии, Дании не разработаны отдельные законы, регулирующие лизинговые сделки. Лизинговые операции осуществляются в соответствии с имеющейся законодательной базой. В других странах, например, в Швеции, Португалии, Франции сформированы законы, регламентирующие лизинг. В России в Гражданский кодекс РФ включены специальные статьи, относящиеся к лизинговым операциям. [4, ст. 665-670] Был принят Федеральный закон от 29 октября 1998 года «О финансовой аренде (лизинге)». Указанный закон представляет собой один из ключевых документов, регулирующих лизинговые сделки в России. Утвержден также ряд подзаконных актов, связанных с лизингом.

Лизинг представляет собой комплекс экономико-правовых отношений, обеспечивающих приобретение лизингодателем предмета лизинга у продавца и передачу его лизингополучателю во временное владение и пользование.[6, С.4] Лизингодатель, как правило, уведомляет продавца о том, что имущество приобретается для передачи в лизинг. Лизингополучатель за использование предмета лизинга производит лизинговые платежи в пользу лизингодателя. При финансовом лизинге выбор предмета лизинга и продавца обычно осуществляется лизингополучателем. В договоре может быть указано, что продавца и предмет лизинга выбирает лизингодатель. Предметами лизинга могут являться непотребляемые вещи, кроме земельных участков и других природных объектов.

Выделяют два основных вида лизинга – финансовый и операционный (оперативный).[2, С. 110] Для операционного лизинга характерны более короткие сроки сделок, в основном до 3-5 лет. Предмет лизинга передается в лизинг неоднократно. Лизингополучатель выбирает предмет лизинга из имеющегося имущества у лизингодателя. Необходимые работы, связанные с ремонтом и поддержанием предмета лизинга в исправном состоянии, проводит лизингодатель. В силу этого стоимость операционного лизинга для лизингополучателя выше, чем стоимость финансового лизинга. При финансовом лизинге сделки среднесрочные или долгосрочные. Срок сделок близок к сроку амортизации предметов лизинга и составляет 5-10 лет и более. Предмет лизинга и продавца обычно выбирает лизингополучатель. В этом случае все вопросы, связанные с поставкой, лизингополучатель решает с продавцом. Исключение составляют случаи, когда лизингодатель выбрал продавца и предмет лизинга. Тогда лизингополучатель может предъявлять требования, связанные с реализацией договора купли-продажи, и продавцу, и лизингодателю. [4, статья 670] В договоре, как правило, предусмотрен опцион на право выкупа предмета лизинга лизингополучателем. Ремонтные работы, техническое содержание предмета лизинга в большинстве случаев производит лизингополучатель. Финансирование сделки осуществляет лизингодатель за счет собственных или привлеченных денежных средств. В России преимущественно применяется финансовый лизинг. В научной литературе подробно описаны многие другие виды лизинга и приведены различные классификации видов лизинга.

Основными участниками лизинговых отношений являются лизингодатели, лизингополучатели, продавцы. Кроме того в лизинговых сделках могут принимать участие страховые компании, банки. Каждый из участников лизинговой схемы имеет свои преимущества. Продавцы предметов лизинга увеличивают свою клиентскую базу, так как одновременно с товаром могут предлагать схему финансирования. Для лизингополучателей лизинговые схемы дают возможность не отвлекать единовременно значительные денежные средства, выбрать предмет лизинга и продавца, использовать необходимый актив, не располагая правами собственности на него, использовать более подходящий вид лизинга по графику платежей, способу проведения платежей, степени участия лизингодателя и другим параметрам, применять налоговые льготы, применять коэффициент ускоренной амортизации, в короткие сроки модернизировать производственные фонды, снизить риск морального устаревания производственных мощностей, получить стопроцентное финансирование операции при отсутствии дополнительного обеспечения и кредитной истории, выкупить предмет лизинга, сохранять лимиты для использования заемных средств, решать вопросы относительно качества предмета лизинга и процесса поставки непосредственно с продавцом. Недостатками лизинга для лизингополучателей являются следующие факторы: высокая стоимость лизинговых схем, риски, связанные с определением предмета лизинга и продавца, собственником предмета лизинга на протяжении сделки является лизингодатель, в случае неплатежей предмет лизинга может быть изъят лизингодателем. Преимущества лизинговых операций для лизингодателя заключаются в следующем: наличие программ государственной поддержки лизинговой отрасли, право собственности на предмет лизинга принадлежит лизингодателю, возможность получить прибыль, применять налоговые льготы, коэффициент ускоренной амортизации, возможность привлечения финансовых ресурсов с использованием в качестве обеспечения предмета лизинга, расширение продаж лизинговых услуг продавцами предметов лизинга. Среди недостатков лизинговых операций для лизингодателей можно выделить следующие: сложности формирования лизинговой сделки, связанные с координацией большого количества участников и созданием обширного пакета документов, трудно найти покупателей для узкоспециализированного имущества, изъятого у лизингополучателя, наличие рисков невыполнения своих обязательств лизингополучателем.

Проведение анализа развития рынка лизинговых услуг осуществляется на основании исследования статистических показателей. Рейтинговое агентство

«Эксперт РА» проводит анкетирование лизинговых компаний по различным вопросам и собирает отчетные данные. Агентству удалось собрать информацию от лизинговых компаний, составляющих примерно 96-97% лизингового рынка.[5]

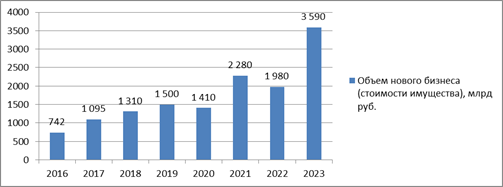

Одним из основных показателей, характеризующих лизинговый рынок, является объём нового бизнеса. Объём нового бизнеса представляет собой суммарную стоимость предметов лизинга, которые переданы лизингополучателям за анализируемый период времени. В данный показатель не включается налог на добавленную стоимость.

Величина объёма нового бизнеса лизинговых компаний в России за первую половину 2023 года составила 9% от совокупной величины объёма нового бизнеса лизингодателей в странах Европы. Годом ранее подобный показатель составлял 6%. Доля суммарного лизингового портфеля лизингодателей в России за первую половину 2023 года составила 13% от совокупного лизингового портфеля европейских лизингодателей. За первую половину 2022 года данный показатель был равен 9%.

Доля объёма нового бизнеса в ВВП России по результатам 2023 года равна 2,1%. Для сравнения, подобный показатель в 2021 году составлял 1,7%, в 2022 году – 1,3%. Доля лизинговых операций в объёме инвестиционных вложений в основной капитал приблизительно равна 11%. В развитых странах данный показатель значительно выше.[1, С.128]

По результатам 2023 года объём нового бизнеса достиг 3590 млрд. руб.

В 2022 году этот показатель был равен 1980 млрд. руб., а в 2021 году – 2280 млрд. руб. Таким образом, увеличение данного показателя в 2023 году по сравнению с 2022 годом составило 81%, а по сравнению с 2021 годом – 57%. На рисунке 1 представлена динамика изменения объёма нового бизнеса за период с 2016 года по 2023 год.

Рисунок 1 Динамика изменения объёма нового бизнеса за период с 2016 года по 2023 год

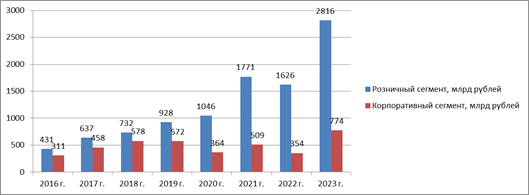

Отметим, что геополитическая ситуация в 2022 году привела к возникновению ряда серьёзных вопросов на лизинговом рынке. Усилилась проблема недостатка предметов лизинга, потребовалось внесение изменений в привычные схемы логистики. В ряде сделок лизингополучатели до окончания сроков договоров выкупали предмет лизинга. Были прерваны некоторые международные договоры и использованы альтернативные виды финансирования. Многие иностранные лизинговые компании покинули рынок. Крупные компании, являющиеся лизингополучателями, сильнее ощутили влияние геополитических факторов. В результате корпоративный сегмент уменьшился значительнее, чем розничный. Сократилось количество сделок, в которых предметами лизинга являлись морские суда, речные суда, самолеты, железнодорожная техника. Компании, представляющие малый и средний бизнес, легче преодолели возникшие сложности. Были найдены новые производители предметов лизинга, созданы новые цепочки, связанные с логистикой. На рисунке 2 представлена динамика изменения объёма нового бизнеса в разрезе корпоративного и розничного сегментов за период с 2016 года по 2023 год.

Рисунок 2. Динамика изменения объёма нового бизнеса в разрезе корпоративного и розничного сегментов за период с 2016 года по 2023 год

За период с 2016 года по 2023 год розничный сегмент увеличился в 6,5 раз, корпоративный сегмент - примерно в 2,5 раза. Причем объём розничного сегмента в течение рассматриваемого периода постоянно возрастал, лишь в 2022 году показав снижение на 8%. Доля розничного сегмента в общем объёме нового бизнеса в начале анализируемого периода составляла 58%, в конце периода – 78%. В течение данного периода указанный показатель достигал своего минимального значения 56% в 2018 году, и максимального значения 82% - в 2022 году.

Ещё одним важным показателем, отражающим состояние лизингового рынка, является сумма новых договоров лизинга. Данный показатель представляет собой совокупность всех платежей по лизинговым договорам, которые были подписаны в течение анализируемого периода. В указанных суммах учитывается налог на добавленную стоимость. Отметим, что при расчете объёма нового бизнеса и суммы новых договоров учитываются только те лизинговые операции, в которых лизингополучатель перевёл ненулевой аванс или лизингодатель купил предмет лизинга у продавца для передачи его лизингополучателю. Динамика суммы новых договоров лизинга за период 2016-2023 представлена на рисунке 3.

Рисунок 3. Динамика суммы новых договоров лизинга за период 2016-2023 годы

В 2023 году грузовой автотранспорт имел максимальную долю в общем объёме нового бизнеса равную 33%. На втором месте легковые автомобили с долей 16,5%. Отметим, что в 2023 году Министерство промышленности и торговли РФ расширило государственную поддержку лизинга автомобилей, увеличив сумму льгот на 7,8 млрд. руб. Строительная и дорожно-строительная техника располагается на третьем месте и составляет 14,5%. На четвертом месте - железнодорожная техника, составляющая 11%. На пятом месте - недвижимость, составляющая 5,7%. Указанные пять видов имущества вместе составляют 80,7% от нового бизнеса. Структура нового бизнеса за 2023 год в разрезе по видам имущества представлена на рисунке 4.

Рисунок 4. Структура нового бизнеса за 2023 год в разрезе по видам имущества

Что касается доли в совокупном лизинговом портфеле на 1 января 2024 года, то на первом месте находится железнодорожная техника (24,1%), на втором месте – грузовой автотранспорт (21,2%), на третьем месте – недвижимость (11,3%), на четвертом месте – легковые автомобили (10,1%), на пятом месте - строительная и дорожно-строительная техника (9,4%). Суммарно указанные пять видов имущества составляют 76,1% от совокупного лизингового портфеля. В настоящее время быстрыми темпами выстраивается организация перевозок грузов на восточном направлении. Для этого требуется совершенствование инфраструктуры, связанной с дорогами. Реализуются масштабные проекты, связанные со строительством жилья. Были осуществлены несколько крупных лизинговых сделок, в которых предметом лизинга являлась недвижимость.

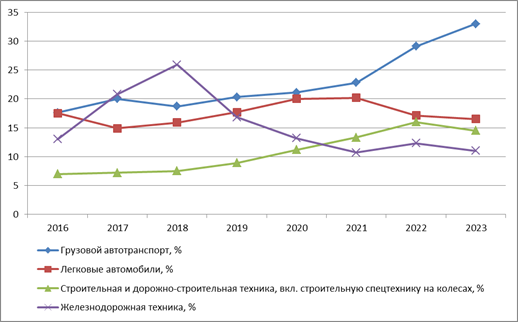

Рассмотрим период 2016-2023 год. Среди видов имущества, которое передается в лизинг, доля грузового автотранспорта в объёме нового бизнеса с 2019 года по 2023 год занимает первое место. С 2018 года по 2023 год данный показатель увеличивался с 18,7% до 33%. В 2016 году первое место занимал авиационный транспорт, в 2017, 2018 годах – железнодорожная техника. Доля легковых автомобилей в объёме нового бизнеса в течение рассматриваемого периода достигала своего максимального значения 20,2% в 2021 году, минимального значения 14,9% в 2017 году. В течение периода 2019-2023 вид предметов лизинга «легковые автомобили» занимает второе место после грузового автотранспорта. В 2018 году данный показатель был третьим после грузового автотранспорта и железнодорожной техники, в 2017 году – четвертым после железнодорожной техники, грузового автотранспорта и авиационного транспорта, в 2016 году – третьим после авиационного транспорта и грузового автотранспорта. Вид «строительная и дорожно-строительная техника» с 2016 года по 2022 год постоянно увеличивался с 7% до 16%. Величина доли вида предмета лизинга «железнодорожная техника» в объёме нового бизнеса в течение рассматриваемого периода достигала максимального значения 25,9% в 2018 году и минимального значения 10,7% в 2021 году. Динамика четырех анализируемых показателей за период с 2016 года по 2023 год представлена на рисунке 5.

Рисунок 5. Динамика доли грузового автотранспорта, доли легковых автомобилей, доли строительной и дорожно-строительной техники, доли железнодорожной техники в объёме нового бизнеса за период с 2016 года по 2023 год

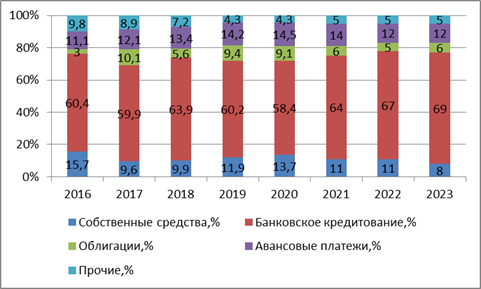

Проанализируем структуру источников финансирования лизинговых сделок за интервал времени с 2016 года по 2023 год. Доля собственных средств лизингодателей в 2016 году составляла 15,7%. Минимальное значение на рассматриваемом интервале времени 9,6% было достигнуто в 2017 году. После падения данный показатель увеличивался и достиг локального максимума 13,7 в 2020 году. После этого наблюдалось снижение данного показателя до 8 % в 2023 году. Доля банковского кредитования возросла с 60,4% до 69%. Минимальное значение данного показателя 58,4% наблюдалось в 2020 году. Таким образом, доля банковского кредитования в структуре источников финансирования занимает доминирующую позицию и в течение всего анализируемого периода превышает 58%. Доля финансирования за счет выпуска облигаций была максимальной в 2017 году и составляла 10,1%. В интервале 2021-2023 годы этот показатель составлял 5-6%. Доля денежных средств, перечисленных лизингополучателями в качестве авансов на протяжении 2016-2023 годов превышала 11%. Максимальное значение 14,5% было достигнуто в 2020 году. Доля финансирования из прочих источников изменялась от 4,3% до 9,8%. В интервале 2021-2023 годы этот показатель составлял 5%. Динамика структуры источников финансирования с 2016 года по 2023 год представлена на рисунке 6.

Рисунок 6. Динамика структуры источников финансирования с 2016 года по 2023 год

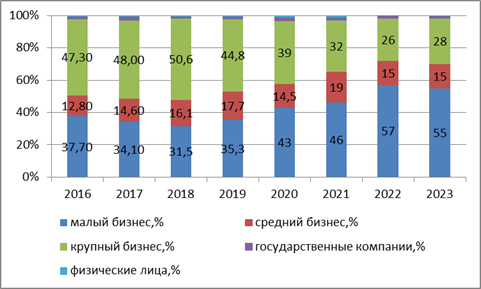

Рассмотрим структуру нового бизнеса по видам лизингополучателей за период с 2016 года по 2023 год. Доля малого бизнеса увеличилась с 37,7% до 55%. Минимальное значение 31,5% данный показатель достигал в 2018 году. Доля среднего бизнеса изменялась от 12,8% до 19%. Доля крупного бизнеса уменьшилась с 47,3% до 26-28%. Указанный показатель достиг максимума 50,6% в 2018 году. Доля государственных учреждений находилась на уровне 1,2-2,6%. Доля физических лиц составляла до 1%. На рисунке 7 представлена динамика структуры нового бизнеса по видам лизингополучателей за период с 2016 года по 2023 год.

Рисунок 7. Динамика структуры нового бизнеса по видам лизингополучателей за период с 2016 года по 2023 год

В структуре нового бизнеса по регионам за период с 2016 года по 2023 год лидирует Москва. Доля Москвы принимала максимальное значение 41,7% в 2017 году, минимальное значение 23,9% - в 2023 году. Затем следует Приволжский федеральный округ, доля которого изменялась в диапазоне от 9,2% (2017 год) до 15,5% (2023 год). На третьем месте – Санкт-Петербург. Его доля изменялась от 5,6% (2017 год) до 14,3% (2016 год). Данный показатель в 2023 году равен 12,6%. Далее - Центральный федеральный округ (кроме Москвы). Доля данного региона изменялась от 9,1% (2019 год) до 14% (2022 год). В 2023 году данный показатель был равен 10,7%. Доля Сибирского федерального округа была заключена в интервале от 6,7% (2018 год) до 12% (2021 год), в 2023 году равна 9,8%. Минимальное значение доли Уральского федерального округа – 6,9% (2020 год), максимальное – 11,9% (2019 год), в 2023 году - 8,4%. Доля Южного федерального округа (включая Севастополь) изменялась от 4,2% (2018 год) до 7,9% (2023 год). Доля Дальневосточного федерального округа изменялась от 3% (2019 год) до 5,5% (2023 год). Величина доли Северо-Западного федерального округа ( за исключением Санкт-Петербурга) находилась в интервале от 2,1% (2017 год) до 6% (2018 год), в 2023 году равна 2,8%. Доля Северо-Кавказского федерального округа изменялась в диапазоне от 0,8% (2017 год) до 1,6% (2023 год). Доля иных территорий принимала минимальное значение 1% в 2022 году, максимальное значение 5,6% (2019-2020 годы). Указанный показатель в 2023 году был равен 1,3%. Структура объёма нового бизнеса по регионам за период с 2016 по 2023 год представлена в таблице 1.

Таблица 1.

Структура объёма нового бизнеса по регионам за период с 2016 года по 2023 год

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

|

|

Москва, % |

31,2 |

41,7 |

37,4 |

33,4 |

35,6 |

26 |

26 |

23,9 |

|

Приволжский ФО, % |

9,3 |

9,2 |

9,3 |

9,5 |

13,2 |

14 |

15 |

15,5 |

|

Санкт-Петербург, % |

14,3 |

5,6 |

9,7 |

10,1 |

8 |

10 |

9 |

12,6 |

|

ЦФО (за искл. Москвы), % |

9,4 |

10,5 |

11,3 |

9,1 |

9,8 |

13 |

14 |

10,7 |

|

Сибирский ФО, % |

8 |

9,2 |

6,7 |

8,4 |

8,8 |

12 |

10 |

9,8 |

|

Уральский ФО, % |

11,8 |

7,7 |

9,9 |

11,9 |

6,9 |

7 |

9 |

8,4 |

|

ЮФО (вкл. Севастополь), % |

4,8 |

5,9 |

4,2 |

5,3 |

7,3 |

6 |

7 |

7,9 |

|

Дальневосточный ФО, % |

4,4 |

3,5 |

3,3 |

3 |

4,3 |

4 |

5 |

5,5 |

|

СЗФО (за искл. Санкт-Петербурга), % |

2,5 |

2,1 |

6 |

2,6 |

2,9 |

4 |

3 |

2,8 |

|

Северо-Кавказский ФО, % |

0,9 |

0,8 |

1 |

1,1 |

1,3 |

1 |

1 |

1,6 |

|

иные территории, % |

3,4 |

3,8 |

1,2 |

5,6 |

5,6 |

3 |

1 |

1,3 |

Показатель «объём профинансированных денежных средств» представляет собой сумму денег, израсходованную лизингодателем на приобретение предметов лизинга, техническое сопровождение, получение необходимых лицензий и другие расходы, произведенные в анализируемом периоде с целью выполнения заключенных договоров. Объём профинансированных денежных средств за период с 2016 по 2023 год увеличился примерно в 5 раз с 740 млрд. рублей до 3870 млрд. руб. Показатель «объём полученных лизинговых платежей» представляет собой сумму денежных средств, полученных лизингодателем от лизингополучателей на свои счета в течение исследуемого периода времени.

Объём полученных лизинговых платежей за указанный период увеличился примерно в 3 раза с 790 млрд. рублей до 2370 млрд. руб. Динамика данных показателей за период 2016-2023 годы представлена на рисунке 8.

Рисунок 8. Динамика объёма профинансированных денежных средств и объёма полученных лизинговых платежей за период 2016-2023 годы

В 2023 году темп прироста объёма профинансированных денежных средств составил 75%, темп прироста объёма полученных лизинговых платежей 16,8%. Превышение первого показателя над вторым свойственно для растущего рынка.

Другим важным показателем развития лизингового рынка является совокупный портфель лизинговых компаний. Текущий портфель лизинговой компании равен суммарной величине задолженности лизингополучателей перед лизинговой компанией по всем заключенным договорам за интервал времени с начала анализируемого периода до окончания договоров. В расчет данного показателя не включается сумма просроченной задолженности на срок более двух месяцев. За период с 2016 года по 2023 год данный показатель вырос в 3,1 раза с 3200 млрд. руб. до 9920 млрд. руб. Динамика рассматриваемого показателя представлена на рисунке 9.

Рисунок 9.Динамика совокупного портфеля лизинговых компаний за период 2016-2023 годы

Анализ для определенной лизинговой компании объёма полученных лизинговых платежей и объёма её текущего портфеля даёт возможность оценить результативность работы компании в интервале времени до рассматриваемого периода.

По информации рейтингового агентства «Эксперт РА» в десять крупнейших лизингодателей по объёму нового бизнеса в 2023 году вошли Газпромбанк Лизинг, Сбербанк Лизинг, ВТБ Лизинг, Альфа-Лизинг, Государственная транспортная лизинговая компания (ГТЛК), ЛК «Европлан», Балтийский лизинг, РЕСО-лизинг, Росагролизинг, Совкомбанк Лизинг. Совокупная доля нового бизнеса десяти крупнейших компаний в 2023 году равна 78% от общего объёма нового бизнеса. Аналогичный показатель в 2022 году был равен 75%, а ещё годом ранее он составлял 63%. Динамика концентрации десяти крупнейших компаний в объёме нового бизнеса за период 2016-2023 годы представлена на рисунке 10.

Рисунок 10. Динамика концентрации десяти крупнейших компаний в объёме нового бизнеса за период 2016-2023 годы

Суммарная доля лизингодателей, аффилированных с банками, в 2023 году составила 64%. Это на 3% больше по сравнению с предыдущим годом. Доля лизингодателей с участием нерезидентов сократилась до 0,1%.

Участники лизингового рынка сталкиваются с рядом сложностей. Среди них увеличение стоимости заимствования средств, нестабильность курсов валют, нехватка на рынке некоторых предметов лизинга, рост цен, сложности формирования новых цепочек, связанных с логистикой, снижение уровня платежеспособности лизингополучателей, увеличение конкуренции со стороны крупных лизинговых компаний, необходимость значительных затрат для автоматизации бизнеса.

Для увеличения доходности лизинговой деятельности лизингодатели будут продолжать развивать спектр лизинговых продуктов, расширять круг лизингополучателей. Некоторые лизинговые продукты адаптируются под конкретных клиентов, подбираются удобные платежные схемы. Участники рынка ожидают снижения ставки Центрального банка, клиенты обращаются к лизингодателям с просьбой о привязке ставки в договоре к ставке Центрального банка. Лизингодатели будут стремиться увеличить доход за счёт предоставления услуг, связанных с ремонтом, техническим сопровождением предметов лизинга. Ещё одним направлением увеличения доходности является снижение стоимости заимствованных денежных средств, например, использование возможностей фондового рынка. Многие лизинговые компании развивают филиалы в различных регионах. Большое внимание уделяется повышению уровня профессиональной подготовки сотрудников.

Начиная с 2023 года лизинговые компании делают отчетность в соответствии с новыми стандартами бухгалтерского учета ФСБУ 25/2018. В этом документе важным показателем являются чистые инвестиции в лизинг. Данный показатель представляет собой валовые инвестиции в лизинг, которые продисконтированы по ставке, применяемой в лизинговом соглашении. При расчете данного показателя не учитываются сделки операционного лизинга. По информации рейтингового агентства «Эксперт РА» чистые инвестиции в лизинг по итогам девяти месяцев 2023 года равны 4080 млрд. руб. Данная величина на 46% больше, чем величина указанного показателя за девять месяцев в 2022 году. В общем по рынку происходит уменьшение коэффициента, представляющего собой отношение собственного капитала к активам, и увеличение коэффициента, равного отношению долга к собственному капиталу.

Одним из направлений развития лизингового рынка в России является дальнейшая автоматизация. Будет продолжаться внедрение программных продуктов, обеспечивающих текущую работу лизинговых компаний, процессы управленческого учета и контроля, функционирование системы контроля рисков, обмен информацией с внешними контролирующими органами, оптимизацию взаимодействия с клиентами и алгоритма заключения сделок.

В результате усиливающейся на лизинговом рынке конкуренции, лизингодатели с целью расширения клиентской базы снижали уровень авансовых платежей. В такой ситуации важно отслеживать уровень возникающих рисков, следить за качеством текущего портфеля. Многие компании усиливают подразделения, ответственные за управление рисками. Указанные подразделения напрямую подчиняются руководителю компании, принимают участие в работе комитета по управлению рисками, формируют лимиты на сделки и процедуры по контролю за их соблюдением.

Участники рынка ожидают в 2024 году увеличение объёма нового бизнеса на 17-22%. Лизингополучатели, не сумевшие получить в лизинг в 2022 году необходимое им имущество, в основном получили его в 2023 году. Высокие процентные ставки приводят к увеличению стоимости лизинговых схем. Предполагается увеличение объёма лизинговых сделок со следующими предметами лизинга: грузовой автотранспорт, легковые автомобили, строительная и дорожно-строительная техника, железнодорожная техника, недвижимость. Применение указанных сделок будет расширяться, так как развивается производство, модернизируются автопарки, увеличиваются потребности компаний, занимающихся перевозками. Для легкового транспорта важными клиентами для расширения лизинговых сделок являются компании, занимающиеся каршерингом, и таксомоторные парки. В ближайшие 4 года спрос со стороны каршеринга может составить примерно 19 тысяч автомобилей, со стороны таксомоторных парков – 126 тысяч автомобилей. Что касается грузовых автомобилей, то около 80% всех продаж осуществляются с помощью лизинговых схем. Увеличивается объём грузовых перевозок, необходима модернизация парков грузовых автомобилей.

Будет наблюдаться увеличение объёма лизинговых сделок, связанных с железнодорожной техникой. Возрастает объём внутренних железнодорожных перевозок и перевозок, связанных с торговыми отношениями с Индией и КНР. Кроме того, наблюдается увеличение среднего срока оборота вагонов, требуется обновление вагонов.

Относительно лизинговых сделок с морскими и речными судами отметим следующее. Существует потребность в танкерах и контейнеровозах. Судостроительные верфи выполняют соответствующие заказы.

Расширение программ государственной поддержки лизинговой отрасли, совершенствование лизингового законодательства, снижение стоимости финансовых ресурсов будут способствовать дальнейшему развитию рынка лизинговых услуг в России.