Роль венчурных инвестиций в реализации проектов

Конференция: VI Международная научно-практическая конференция «Научный форум: инновационная наука»

Секция: Экономика

VI Международная научно-практическая конференция «Научный форум: инновационная наука»

Роль венчурных инвестиций в реализации проектов

The role of venture investments in the implementation of projects

Anastasia Ulyanovskaya

student, Saint Petersburg National Research University of Information Technologies, Mechanics and Optics, Russia, Saint-Petersburg

Аннотация. В работе рассматривается влияние венчурных инвестиций на инновационные проекты. Приводятся примеры компаний, которые смогли добиться успеха за счет привлечения венчурных инвестиций. В статье рассматриваются показатели венчурной инвестиционной активности на российском рынке за последние годы.

Abstract. The article considers influence of venture investments on innovative projects. Examples are given of companies that make it possible to succeed in attracting venture investments. The article reviews the indicators of venture investment activity on the Russian market in recent years.

Ключевые слова: венчурное инвестирование; инновационные проекты; инновационная деятельность; рынок венчурных инвестиций; сегмент информационных технологий.

Keywords: venture investment; innovative projects; innovation activity; the market of venture investments; segment of information technology.

Современное развитие общества невозможно представить без внедрения новшеств в ее социальную, политическую, экономическую сферу жизни деятельности. Для освоения и внедрения передовых технологий, требуется проводить не только научные исследования, но и привлекать инвесторов для реализации проектов. На сегодняшний день большая часть открытий, особенно инновационных проектов реализовываются за счет венчурного инвестирования.

Под венчурным инвестированием будем понимать денежные средства, которые представляют акционерный капитал, и вкладываются они в перспективные компании. Такая форма инвестиций является одним из способов внедрения технологических новшеств. Инвесторы, как правило, финансируют стартапы, которые предлагают интересные идеи, но предугадать приживется ли такой проект на рынке или нет – невозможно, соответственно возникают очень большие риски невозврата, вложенного капитала.

Основной смысл такого финансирования заключается в том, что инвестор получает долю в новой компании, делит ее прибыль с основателями, а затем, когда компания получила признательность общества и приносит большой доход, то инвестор может продать свою долю за цену во много раз превосходящую первоначальную. Для банков нецелесообразно вкладываться в такие проекты, поэтому существуют венчурные фонды, которые помогают стартапам выйти на рынок.

Венчурный фонд представляет собой определенный коллектив инвесторов, вкладывающихся в новые проекты. При этом они стараются максимально диверсифицировать свой портфель вложений. Такой подход нужен для того, чтобы максимально прибыльный проект смог окупить проекты, которые потерпели крах. Доход между инвесторами распределяется пропорционально соответственно вложенной сумме денежных средств. Данный капитал способен осуществлять интеграционные и оптимизационные функции инвестиционных и инновационных процессов, с помощью которых решаются проблемы социально-экономического характера различных регионов.

Венчурное инвестирование в различные инновационные проекты является специфическим инструментом финансирования. Данный вид бизнеса зародился после Второй мировой войны, достигнув широкого распространения в 1980-е годы. Основным лидером в венчурной индустрии всегда выступает США.

Возникновение венчурных фирм связано с ответной реакцией на достижения общества: появление биотехнологии, лазерных и телекоммуникационных технологий и других. За несколько десятилетий из небольших венчурных компаний выросли мощные мировые корпорации. К ним мы можем отнести: Microsoft, Intel, Apple, Facebook, Google, Alibaba и другие.

За последние года, самими яркими примерами компаний с учетом вложенных инвестиций являются:

Самый востребованный в последнее время мессенджер WhatsApp был создан в 2009 году. Компания смогла привлечь венчурных инвестиций в размере 250 тыс. долларов, а несколько лет назад ее выкупила корпорация Facebook за 16 млрд. долларов [4].

Сервис Twitter, без которого многие не могут представить свою повседневную жизни, когда то смог привлечь для развития 5 млн. долларов, а сейчас его стоимость оценивается в 15 млрд. долларов [4].

Из российской практики одним их успешных венчурных проектов стала компания Яндекс, которая в 2000 году смогла привлечь венчурные инвестиции для дальнейшего развития 5,28 млн. долл. На конец 2016 года выручка компании составила 16,5 млрд. рублей (243,7 млн. долл.) [6].

На конец 2015 года объем венчурных инвестиций в США составило 59,1 млрд. долларов, при этом рыночная капитализация американских венчурных компаний в этот же год составила суммарно почти 1,5 трлн. долларов [3].

По оценкам экспертов более 60% нововведений осуществлено в развитых странах за счет венчурного инвестирования, причем, поддерживаемые таким образом компании обеспечивают около 20% высококвалифицированных рабочих мест [1]. В зарубежных странах только 2% компаний на первоначальных стадиях получают инвестиции из-за высоких финансовых рисков.

Главная функция венчурного инвестирования представляет собой поддержку перспективных проектов с позиции нового технологического уклада предприятий, так как большинство инновационных компаний не располагают теми финансовыми ресурсами, которые необходимы на всех стадиях жизненного цикла [7].

Российский венчурный рынок по сравнению с американским не достаточно развит, сумма инвестиций и количество заключенных сделок в несколько раз ниже. По результатам исследования российского рынка прямых и венчурных инвестиций 2016 года было отмечено, что макроэкономическая и социально-политическая ситуации являются основными факторами, которые оказывают значительное воздействие на динамику сегмента прямых инвестиций и венчурного капитала [5].

Рассматривая показатели 2016 года, стоит отметить, что наблюдалась достаточно высокая инвестиционная активность: было осуществлено 210 инвестиций, что на 11% превысило аналогичный показатель 2015 года (190 инвестиций), но при этом совокупный объем финансовых вложений снизился и составил 128 млн. долларов (это соответствует 85% от уровня 2015 года) [5]. Основная причина состоит в том, что размер самих сделок стал уменьшаться, и в 2016 году средний размер сделки снизился до 1,1 млн. долларов США по сравнению с 1,5 млн. долларов США в 2015 году.

В основном венчурное инвестирование направлено в Центральный федеральный округ, представлено на рисунке 1. Основная дола как от всего объема инвестиций, а также от числа, осуществленных вложений фондами более 83% и 64% соответственно. Такой результат достаточно ожидаем за счет концентрации капитала, а также высокой доли образовательной и инвестиционной инфраструктуры и деловой активности.

Данные по обзору рынка венчурных инвестиций за прошедший 2016 год показывает активность в сегменте, которая в определенной мере связана с усилиями частных структур, хотя динамика многих показателей отражает кризисные явления, возникающие в экономической жизни страны.

Рисунок 1. Распределение объемов венчурных инвестиции по регионам Российской Федерации [5, с. 90]

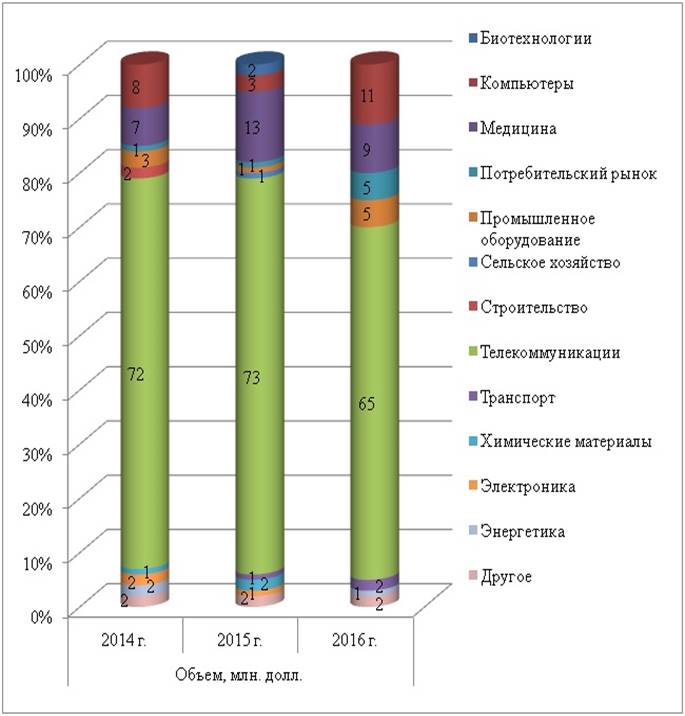

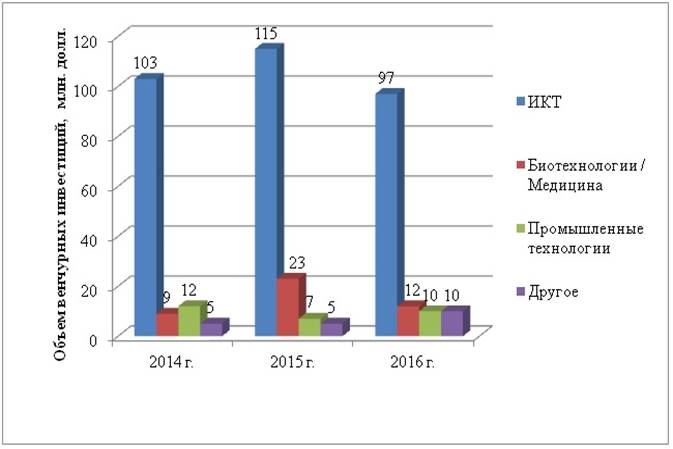

Венчурные инвестиции распределяются достаточно неравномерно не только по регионам, но и по отраслям (рис.2). Основной интерес инвесторов направлен на сектор ИКТ, примерно около 75% от общего объема инвестиций. Около 90% объема сделок направлены на сегмент информационных технологий, остальные 10% в совокупности приходятся на сегменты промышленных технологий и биотехнологий (рис. 3). Приведенные данные показывают, что возрастает роль ИТ технологий в различных сферах бизнеса [5, с.16].

Рисунок 2. Структура венчурных инвестиций по отраслям в Российской Федерации, % [5, с. 87]

Рисунок 3. Распределение объемов венчурных инвестций по отраслевым секторам [5, с. 88]

Как мы видим, объемы венчурных инвестиций в 2016 году по сравнению с предыдущими годами снизился, но не особо существенно. Стоит отметить, что каждый год поток сделок обеспечивают как государственные фонды, так и частные. В 2016 году 28% инвестиций было осуществлено фондами с участием государственного капитала, что в 2015 году соответствовало 31%, при этом 45% инвестировал Фонд развития интернет инициатив (40% в 2015году соответственно). Рассматривая совокупный объем как прямых, так и венчурных инвестиций был зафиксирован на уровне 816 млн. долл. США (это составляет 78% от уровня 2015 года).

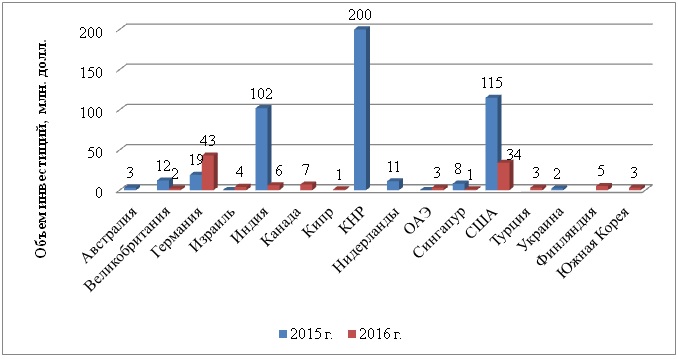

Российские фонды прямых и венчурных инвестиций направляются не только на развитие отечественных компаний. На рисунке 4 представлен объем инвестиций, которые вкладываются российскими фондами в зарубежные страны-реципиенты. Наибольший объем инвестиций на 2015 год пришелся на КНР – 200 млн. долл., США – 115 млн. долл. и Индию 102 млн. долл. На конец 2016 года ситуация на рынке изменяется, и в основном объем вложений пришелся на Германию – 43 млн. долл. и США – 34 млн. долл.

Рисунок 4. Объемы инвестиций с участием российских венчурных и прямых фондов в зарубежные страны-реципиенты по странам [5, с. 58]

Анализируя развитие рынка венчурных инвестиций, стоит говорить о том, что из года в год суммарный объем инвестиций снижался, но при этом число самих инвестиций оставалось на одинаковом уровне. Соответственно можно сделать вывод о том, что снижается средний размер сделки.

Сейчас можно выделить такие актуальные и перспективные тенденции венчурного инвестирования по ожидаемому инвестором доходу в будущем:

- производство совершенного нового товара или услуги;

- создание нового продукта для удовлетворения новых потребностей большой целевой аудитории;

- разработка современных передовых технологий в сфере производства высокотехнологичных объектов;

- создание особых методов в технологии производства, способных снизить затраты при изготовлении продукции.

Подводя итог, следует отметить, что венчурное инвестирование можно рассматривать как один из способов финансирования инновационных проектов, который обеспечивает инновационное развитие экономики страны. Сектор венчурных инвестиций в Российской Федерации пока не так хорошо развит как в США, но при этом стоит отметить, что наблюдается положительная динамика, которая повышает уровень конкурентоспособности страны. На конец 2016 года на рынке венчурных инвестиций сохраняется отраслевая диспропорция как по числу, так и по объему инвестиций, при этом наибольшая доля приходится на Центральный федеральный округ.