РАЗВИТИЕ МЕТОДОВ ОЦЕНКИ ВЛИЯНИЯ СТРУКТУРЫ КАПИТАЛА НА СТОИМОСТЬ КОМПАНИИ

Конференция: XLIX Международная научно-практическая конференция «Научный форум: инновационная наука»

Секция: Экономика

XLIX Международная научно-практическая конференция «Научный форум: инновационная наука»

РАЗВИТИЕ МЕТОДОВ ОЦЕНКИ ВЛИЯНИЯ СТРУКТУРЫ КАПИТАЛА НА СТОИМОСТЬ КОМПАНИИ

DEVELOPMENT OF METHODS FOR VALUATION THE IMPACT OF THE CAPITAL STRUCTURE ON THE VALUE OF THE COMPANY

Myazin Vladislav Dmitrievich

Postgraduate Financial University under the Government of the Russian Federation, Russia, Moscow

Аннотация. Актуальная проблема менеджмента крупных современных компаний – это выбор оптимальной структуры капитала, такой, которая будет увеличивать стоимость бизнеса на рынке. В работе изучены факторы, которые влияют на оптимальное распределение собственных и заемных источников финансирования и на которые могут опираться финансовые менеджеры при распределении капитала.

Abstract. The actual problem of the management of large modern companies is the choice of an optimal capital structure, one that will increase the value of the business in the market. The paper examines the factors that influence the optimal distribution of own and borrowed sources of financing and on which financial managers can rely when allocating capital.

Ключевые слова: рыночная стоимость; теория структуры капитала; оптимальная структура капитала; асимметрия информации.

Keywords: Market value; theory of capital structure; optimal capital structure; information asymmetry.

Менеджеры и собственники любой организации на этапе жизненного цикла, когда компания достигает определенных масштабов, задаются вопросом о привлечении дополнительного капитала для расширения своей деятельности: географической экспансии, диверсификации продукции, создании и расширении производства, выхода на новые рынки. Одновременно с этим, дополнительный капитал, привлеченный на определенных условиях, соединяется с уже имеющимися в фирме ресурсами и образует новое соотношение источников финансирования. Структура капитала – это соотношение собственных и заемных финансовых ресурсов организации. Для эффективного развития компании на рынке, повышения стоимости бизнеса и инвестиционной привлекательности, управленцы совместно с финансовыми аналитиками должны поддерживать оптимальную структуру капитала.

Для качественной оценки существующих методов оценки влияния структуры капитала на стоимость компании важно сначала определить факторы, которые влияют на структуру капитала и выявить задачи, которые стоят перед специалистами при формировании оптимального соотношения собственных и заемных средств.

Выделяют несколько наиболее значимых факторов, которые влияют на структуру капитала (Рисунок 1).

Рисунок 1. Факторы, влияющие на структуру капитала организации

Рассмотрим подробнее схему выше. Организация будет тем больше склоняться к заимствованиям, чем выше будут темпы ее продаж. Это объясняется тем, что при высоких темпах роста становится почти невозможно обойтись лишь собственным капиталом. Высокий уровень налогового обременения будет подталкивать менеджмент компании к кредитованию, поскольку сумма процентов по кредиту выступает налоговым щитом, что позволяет оптимизировать налоговую нагрузку. Еще одним фактором является вероятность реализации сделок M&A (mergers and acquisitions / cлияния и поглощения) на рынке функционирования. Так как в этом случае, чем выше долговая нагрузка предприятия, тем выше затраты на его поглощение другими игроками. Структура активов играет роль при формировании структуры капитала. Так, высоколиквидные активы упрощают возможность кредитования. Наконец, чем более устойчива доходность предприятия в течение длительных периодов времени, тем более компания привлекательна для потенциальных инвесторов, тем легче ей получить заемное финансирование.

Выбор оптимальной структуры капитала с целью максимизации рыночной стоимости компании и с учетом вышеупомянутых факторов – основная задача финансового менеджмента. Оптимальная структура капитала – это такое соотношение собственных и заемных средств, при котором достигается максимальная рыночная оценка всего капитала.

Теории структуры капитала оценивают влияние структуры капитала на стоимость бизнеса. То есть анализируются затраты на привлечение собственного и заемного капитала, а также выбирается оптимальное соотношение собственных и заемных средств, при котором фирма будет максимально инвестиционно-привлекательна.

Использование теорий структуры капитала позволяет понять влияние капитала на рыночную оценку, а также пропорциональность влияния на стоимость компании различных факторов.

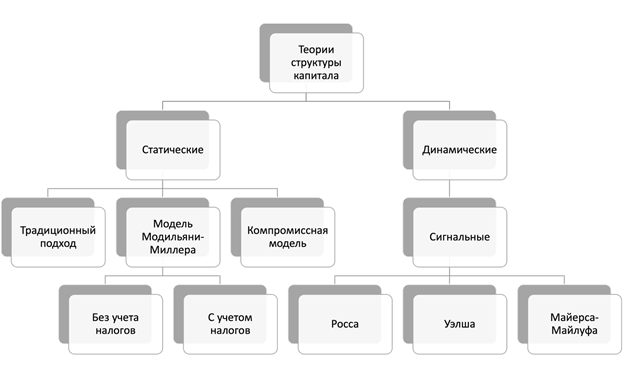

Анализировать влияние структуры капитала на стоимость компании можно несколькими способами. На Рисунке 2 представлены основные подходы.

Рисунок 2. Развитие теорий структуры капитала

Самые популярные – статические теории капитала. Они объясняют существование структуры капитала, максимизирующей оценку, а также по ним можно рассчитать оптимальное соотношение собственных и заемных средств. Статический подход предполагает возможность анализа капитала по трем моделям: традиционная; теория Модильяни-Миллера; компромиссная. Динамическая модель определяет оптимум как временной ряд и позволяет отклоняться от целевой структуры капитала в определенный момент времени. Важным отличием от статического подхода является то, что динамические модели учитывают в расчетах информацию, которую знает рынок о компании (асимметрия информации).

Статические модели

Традиционный подход

Анализ финансовых решений лежит в основе традиционного подхода. Компания, которая обращается к заемному финансированию (при рациональном уровне долговой нагрузки), выше оценивается инвесторами, чем та, которая использует лишь собственные средства. До определенного момента рост уровня долга не влияет на стоимость собственного капитала, но потом стоимость собственного капитала начинает увеличиваться стремительными темпами.

Теория Модильяни-Миллера

Первая модель Модильяни-Миллера не учитывала налоги на прибыль фирмы и подоходное налогообложение владельцев акций и облигаций, была разработана в 1958 году. Теория без учета налогов основана на следующих аспектах: планомерное развитие компании; прибыль постоянна в изучаемом периоде; не существует издержек при сделках по ценным бумагам; нет различий в процентных ставках; заемный капитал обладает более низким уровнем риска; весь объем прибыли делится между собственниками; замена старого оборудования реализуется за счет амортизационных отчислений. Таким образом, что данную модель можно использовать исключительно для совершенной экономики, усовий которой достичь фактически невозможно в реальности.

Модифицированная модель Модильяни-Миллера

Теория была модифицирована в 1963 году, где автор уже учел налоговую нагрузку на предприятие. Данная модификация в корне меняет подход, так как влияет на поведение инвестора. Чем больше доля заемного капитала, тем средневзвешенная стоимость капитала будет меньше. Модифицированная модель утверждает, что заемный капитал в рациональной структуре играет положительную роль при оценке бизнеса; слишком большая доля заемных средств не рекомендована фирмам; оптимальная структура капитала зависит от каждой конкретной организации: от вида деятельности, конкурентности среды, масштаба и т. д.

Итак, можно сформировать некоторые общие выводы по статичным моделям. Во-первых, при отсутствии налоговой нагрузки доля заемного капитала не влияет на рыночную оценку бизнеса. Во-вторых, при наличии налога на прибыль и отсутствии подоходных налогов владельцев капитала рыночная оценка бизнеса, который использует заемное финансирование, превышает оценку фирмы с нулевым финансовым рычагом. В-третьих, при учете разного уровня подоходных налогов владельцев собственного и заемного капитала стоимость бизнеса растет с ростом долговой нагрузки. Наконец, в теории Модильяни-Миллера не учтен агентский конфликт.

Компромиссный подход

При формировании структуры капитала нужно находить баланс между величиной налогового щита и издержками банкротства (вероятность наступления которого увеличивается с каждым вновь приобретённым долгом). Компромиссный подход предполагает установление целевой структуры капитала на таком уровне, чтобы предельная стоимость капитала и предельный эффект от финансового рычага были равны. То есть компания стремится к равновесию между налоговым выигрышем и потенциальными затратами на банкротство. Существует предположение, что компании из одной отрасли должны иметь похожую структуру капитала, так как они обладают однотипными активами и схожим уровнем коммерческого риска, также у них схожи показатели доходов и налогообложение.

Динамические модели

Сигнальный подход предполагает, что компания и рынок имеют разную информацию о финансовом положении этой компании (асимметрия информации). Статические модели исходят из того, что рынок и компания имею одинаковую информацию, однако, это слабо похоже на реальный мир. Сигнальные теории подразумевают, что менеджеры и собственники бизнеса имею гораздо больше информации о финансовом положении своей компании, чем все остальные на рынке – и это больше похоже на настоящую действительность.

Модель Росса

В 1977 году была разработана одна из первых сигнальных моделей. Она основана на том, что менеджеры, которые единственные на рынке обладают полностью верной информацией о финансовых потоках организации, могут влиять на восприятие рисков потенциальными инвесторами путем принятия соответствующих финансовых решений об уровне заемных средств компании. Модель Росса объясняет выбор сигналов с точки зрения благосостояния менеджеров. Важно отметить, что пропорциональной рыночной оценке менеджеры получают личный дополнительный доход, в связи с чем и объясняются их мотивы при принятии управленческих решений. Таким образом, сигнал об увеличении долговой нагрузки будет расцениваться инвесторами как способность компании к долгосрочной устойчивости ввиду того, что она способна обслуживать долг. Таким образом, при дополнительном размещении акций рыночная оценка будет расти.

Модель Майерса-Майлуфа

Эта очень популярная методика оценки структуры капитала создана в 1984 году. В соответствии с этой теорией оптимальной является такая структура капитала, при которой рыночная стоимость бизнеса максимальна. Модель учитывает сигналы менеджеров, которые действовали в соответствии с интересами текущих собственников. И если инвесторы имеют ошибочную информацию о фирме, то финансирование инвестиционно-привлекательных проектов посредством выпуска акций может привести к снижению доходов для первоначальных собственников. Если у компании нет перспектив роста и развития, то неправильно увеличивать выпуск акций для новых инвесторов, это не приведет к росту стоимости бизнеса.

Модель Уэлша

Теория разработана в 1989 году. Если компания недооценена при первичном размещении, то это является сигналом для инвесторов на рынке. Перспективные компании могут себе позволить дать нужный им сигнал на рынок, в то время как неперспективные корпорации не могут себе такое позволить из-за отсутствия достаточных финансовых ресурсов. Первичное размещение – это сигнал перспективных проектов, финансирование которых добирается через дополнительные эмиссии.

Итак, изучение развития подходов к оценке влияния структуры капитала на стоимость компании демонстрирует совершенствование методов с течением времени. Можно говорить о том, что сигнальные подходы обладают неоспоримым преимуществом – они оценивают асимметрию информации на рынке. Кроме того, они учитывают сигналы, которые могут давать менеджеры организаций на рынок в своих интересах.