Популярные финансовые продукты граждан

Журнал: Научный журнал «Студенческий форум» выпуск №16(109)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №16(109)

Популярные финансовые продукты граждан

Аннотация. В статье проводится актуальный анализ наиболее популярных финансовых продуктов среди населения.

Abstract. The article provides an up-to-date analysis of the most popular financial products among the population.

Ключевые слова: финансовый продукт, акции, облигации, инвестиционные фонды, финансовый инжиниринг.

Keywords: financial product, ordinary shares, bonds, investment funds, financial engineering.

На сегодняшний день едва ли кто-нибудь способен представить свою жизнь без использования различных финансовых продуктов - инструментов, помогающих сэкономить, инвестировать, получить страховку или ипотечный кредит и вообще в целом значительно упростить некоторые довольно важные аспекты нашей жизни.

Родоначальник такой научной области как «финансовый инжиниринг», профессор финансов в школе бизнеса СентДжонского университета, Дж. Ф. Маршалл в своей работе «Финансовая инженерия» совместно с Випулом К. Бансалом по данному вопросу излагал следующее: «Финансовые инновации, в нашем понимании, в основном связаны с результатами исследований по совершенствованию продуктов в сфере производства потребительских товаров. Только в последние годы специалисты по совершенствованию продуктов заинтересовались финансовыми продуктами. Именно поэтому неудивительно, что способы создания финансовых инноваций тесно связаны со способами совершенствования продуктов.»[1]

Российский экономист, профессор, доктор экономических наук Яков Моисеевич Миркин предлагает следующее определение: финансовый продукт -пакет взаимоувязанных финансовых услуг, финансовых инструментов и технологий, предлагаемый финансовыми институтами на финансовом рынке в качестве товара. Финансовые продукты классифицируются по отраслям финансовой деятельности:

- банковский продукт;

- страховой продукт;

- пенсионный продукт;

- инвестиционный продукт.

Данное определение достаточно полноценно описывает понятие «финансовый продукт».

Другой исследователь, а также украинский политический и общественный деятель А. Б. Фельдман определил данную категорию таким образом: финансовый продукт - определенная потребительная стоимость, характеризующаяся существенными свойствами финансов, вызывающая спрос и предложение и предназначенная, соответственно, как товар для купли-продажи. [2]

Структурированные продукты - это совокупный финансовый инструмент, выпускаемый, обычно, коммерческими и инвестиционными банками и создаваемый для воздаяния специфических потребностей клиентов.

Чаще всего данные инструменты обладают индивидуальными параметрами (к примеру, специфический состав потоков или пропорция риск/доходность). Структурированные финансовые продукты могут иметь вид, как установившегося финансового инструмента (депозит, облигация, вексель, инвестиционный пай), так и комплекта связанных инструментов.

Традиционные инвестиции и производные инструменты объединяются в целостный финансовый актив и секьюритизируются. Структурирование позволяет получать инвестиционные продукты с параметрами риск-доходности, соответствующими конкретной нуждаемости и предвкушениям инвесторов. Структурные продукты имеют различную форму (юридическую оболочку) и выпускаются инвестиционными компаниями и банками.

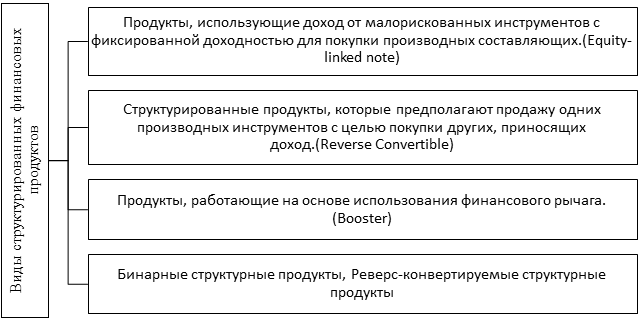

Рисунок 1. Виды структурированных финансовых продуктов

Итак, одними из наиболее популярных финансовых продуктов являются акции, облигации, инвестиционные фонды, варранты и опционы. Если же говорить о более сложных по своей природе и структуре финансовых продуктах, то нельзя не упомянуть кредитные дефолтные свопы (CDS) и обеспеченные долговые обязательства (CDO).

Одним из наиболее важных факторов, которые следует учитывать при выборе финансовых продуктов, является склонность к риску. Рискованные инвестиции обычно связаны с более высокой доходностью, чем более безопасные инвестиции. Согласно эмпирическим данным, акции обычно превосходят все остальные инвестиции в долгосрочной перспективе. Однако в краткосрочной перспективе акции могут быть чрезвычайно рискованными по причине их случайного и непостоянного характера.

Говоря о народном признании, нельзя не отметить исследование специалистов аналитического центра НАФИ, по результатам которого выявился список особенно распространенных продуктов среди граждан России.

71% граждан используют пластиковые карты для получения пенсии, зарплаты или стипендии. Около трети опрошенных при этом имеют дебетовые карты, 21% респондентов – кредитные.

Важно, 53% участников анализа сообщили, что часто обращаются к мобильному банку, треть пользуется интернет-банком.

Потребительский кредит выплачивают 22% опрошенных, ипотека оформлена у 7% респондентов, у 5% есть автокредит.

Наиболее непопулярными оказались сберегательные финансовые продукты. Счет в банке открыт у 13% граждан, 12% россиян оформили срочный банковский вклад, а 3% опрошенных арендуют банковские ячейки.

Совершенно не пользуются финансовыми услугами 12% населения.[3]

Разнообразие финансовых инструментов, доступных на рынках, постоянно растет.

Стороны, активно работающие на рынке, включая банки и другие финансовые учреждения, представляют инвестиционному сообществу продукты, которые могут быть адаптированы к любым предпочтениям.

Подводя итоги, можно говорить о том, что большое количество Россиян являются абонентами различных финансовых услуг. Максимальным спросом пользуются карточные продукты, а именно пластиковые карты — для получения пенсии, зарплаты или стипендии. Параллельно наблюдается заметный спрос на услуги дистанционного банковского обслуживания. Более половины россиян пользуются мобильным банком, 30% – интернет-банком. Чаще всего управлять банковским счетом онлайн предпочитают россияне в возрасте от 18 до 34 лет.