Проблемы тонкой капитализации в налогообложении прибыли

Журнал: Научный журнал «Студенческий форум» выпуск №34(127)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №34(127)

Проблемы тонкой капитализации в налогообложении прибыли

PROBLEMS OF THIN CAPITALIZATION IN PROFIT TAXATION

Ilona Ivanova

Master’s degree student, RGAU-MSHA named after K.A. Timiryazev, Russia, Moscow

Аннотация. научная статья посвящена исследовательскому анализу ключевых проблем тонкой капитализации в налогообложении прибыли предприятий России. Актуальность исследования обусловлена высокой частотой использования данного механизма на практике российским крупным бизнесом, с целью обеспечения гибкости движения денежных фондов для оптимизации налоговых издержек. В заключении статьи, автором установлено, что правила тонкой капитализации в России постепенно находят более широкое применение и участвуют в формировании нового комплексного блока политики государства по деофшоризации экономики в части механизма, обеспечивающего налогообложение у источника дохода.

Abstract. The scientific article is devoted to the research analysis of the key problems of thin capitalization in the taxation of profits of Russian enterprises. The relevance of the study is due to the high frequency of use of this mechanism in practice by Russian big business, in order to ensure flexibility in the movement of cash funds to optimize tax costs. In the conclusion of the article, the author has established that the rules of thin capitalization in Russia are gradually finding wider application and are participating in the formation of a new complex block of state policy on deoffshorization of the economy in terms of the mechanism that ensures taxation at the source of income.

Ключевые слова: тонкая капитализация; налогообложение прибыли; налоговая оптимизация; налоговые издержки; налоговая политика.

Keywords: thin capitalization; taxation of profits; tax optimization; tax costs; tax policy.

Тонкая, или недостаточная, капитализация в налогообложении прибыли возникает при искусственном завышении заемных средств компании в целях налоговой экономии, так как дивиденды не снижают налоговую базу по налогу на прибыль и выплачиваются из чистой прибыли, а процентные расходы снижают ее, создавая так называемый «налоговый щит».

Тонкая капитализация – это пример нарушения принципа экономической нейтральности налога. При этом он выступает одним из способов размывания налоговой базы и перемещения прибыли [1, с.57].

Актуальность научного исследования на тематику «проблемы тонкой капитализации в налогообложении прибыли» обусловлена высокой частотой использования данного механизма на практике российского крупного бизнеса, с целью обеспечения гибкости движения денежных фондов для оптимизации налоговых издержек. Однако, данная процедура приводит к негативным последствиям в рамках экономики Российской Федерации.

По этой причине, целью научной работы выступает исследовательский анализ ключевых проблем тонкой капитализации в налогообложении прибыли предприятий России.

В законодательной базе РФ установлено два условия, при которых применяется правило тонкой капитализации [5, с. 34]:

1. Присутствие иностранного инвестора в компании-заемщика, владеющего прямым или косвенным способом более 25% долей капитала.

2. Превышение размера займов компании над суммой ее чистых активов более, чем в 3 раза.

Главная задача применения правила тонкой капитализации – это борьба Правительства РФ с выводом капитала российских компаний в офшоры, что наблюдается в период последних лет достаточно активно.

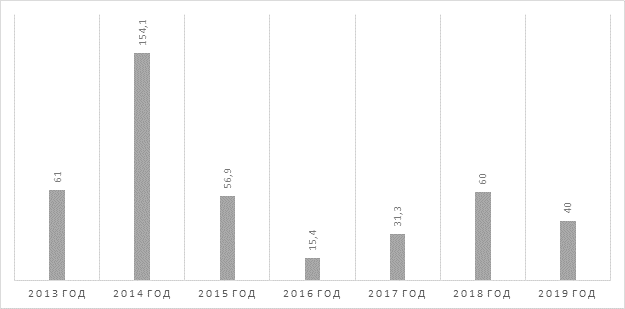

Для этого, проанализируем динамику вывода капитала из экономики России за период последних лет (см. рисунок).

Рисунок. Динамика оттока капитала из России в период 2014-2019 гг., в млрд долларов США [3, с. 55]

Стоит заметить, что наибольший размер оттока капитала из РФ произошел в период 2014 года. Причиной тому выступает введение режима экономических и политических санкций со стороны стран Евросоюза и США. Это увеличивает активность российских компаний применять инструменты для вывода своего капитала на зарубежные рынки с целью снижения размера налогообложения прибыли, поскольку нагрузка бремени может увеличиваться в виду антикризисной государственной политики управления бюджетной системой.

Теперь рассмотрим основные проблемы тонкой капитализации в налогообложении прибыли российских предприятий [1; 2; 4]:

- трудности определения не рыночности займов, где может быть установлен факт участия аффилированной компании или банка, но при этом условия кредитования будут полностью рыночными;

- дискриминация в международных соглашениях касаемо отсутствия применения недискриминационных соглашений о избежание двойного налогообложения прибыли российских компаний, владельцами которых выступают иностранные инвесторы;

- отсутствие решения спора, касаемо признания превышающих процентов, которые не признаны расходами. В случае превышение размера займов компании, проценты признаются дивидендами, однако, по мнению Минфина РФ, не должны подлежать налогообложению, как прибыль;

- собственники компаний, как физические лица, могут брать в займы средства на личные расходы, но при этом перенаправлять заемный капитал на нужды компаниям (то есть, применение тонкой капитализации в налогообложении прибыли приводит к снижению возможностей предпринимателей использовать инструменты займа для модернизации бизнеса);

- перерегистрация многих российских компаний на иностранных рынках, в особенности на территории Кипра, что снижает размер валового внутреннего продукта России и приводит к оттоку капитала, динамика которого изображена на рисунке.

Таким образом, подводя итоги научного исследования, можно прийти к следующему заключению: правила тонкой капитализации в России постепенно находят более широкое применение и участвуют в формировании нового комплексного блока политики государства по деофшоризации экономики в части механизма, обеспечивающего налогообложение у источника дохода.