Факторы, влияющие на деятельность институтов депозитного рынка

Журнал: Научный журнал «Студенческий форум» выпуск №40(133)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №40(133)

Факторы, влияющие на деятельность институтов депозитного рынка

В статье представлена авторская структура факторов, оказывающих влияние на развитие институтов депозитного рынка. Анализируются особенности влияния данных факторов на развитие депозитных институтов в современных экономических условиях в России. Определены, условия, которые необходимы для дальнейшего эффективного развития институтов депозитного рынка.

На развитие и эффективность функционирования институтов депозитного рынка оказывает влияние совокупность различных факторов, которые можно разделить на три условные группы: экономические, институциональные и технологические.

Рассмотрим влияние институциональных факторов на деятельность институтов депозитного рынка. Прежде всего, нужно сказать, что количество депозитных институтов ежегодно сокращается: за последние пять лет число финансовых институтов депозитного типа уменьшилось почти в два раза (таблица 1). С одной стороны, данная тенденция ведет к снижению уровня конкуренции, что может стать сдерживающим фактором в развитии депозитных институтов. С другой - данное сокращение обусловлено преимущественно макроэкономической политикой Банка России, которая направлена на оздоровление банковского сектора. То есть, подавляющее число депозитных институтов, прекративших свою деятельность, нарушали законодательство, осуществляли сомнительные и высокорискованные операции. Таким образом, проводимая Банком России политика способствует повышению уровня доверия на депозитном рынке и ответственности, открытости, прозрачности его институтов.

Таблица 1.

Динамика изменения количества институтов депозитного рынка в России в период с 2015 по 2019 гг. [1,2]

|

Институт депозитного рынка |

01.01.2016 |

01.01.2017 |

01.01.2018 |

01.01.2019 |

01.01.2020 |

Изменение за 5 лет |

|

Коммерческие банки, ед. |

681 |

575 |

517 |

440 |

402 |

-273 |

|

изменение за год, % |

-13,0 |

-15,6 |

-10,1 |

-14,9 |

-8,6 |

-41 |

|

МФО, ед. |

3663 |

2588 |

2271 |

2002 |

1774 |

-1889 |

|

изменение за год, % |

-12,8 |

-29,3 |

-12,2 |

-11,8 |

-11,4 |

-51,6 |

|

КПК, ед. |

3500 |

3059 |

2666 |

2285 |

2058 |

-1442 |

|

изменение за год, % |

-1,3 |

-12,6 |

-12,8 |

-14,3 |

-9,9 |

-41,2 |

|

СКПК, ед. |

1738 |

1470 |

1242 |

1042 |

863 |

-875 |

|

изменение за год, % |

н/д |

-15,4 |

-15,5 |

-16,1 |

-17,2 |

-50,3 |

|

ЖНК, ед. |

77 |

69 |

63 |

59 |

50 |

-27 |

|

изменение за год, % |

-12,5 |

-10,4 |

-8,7 |

-6,3 |

-15,3 |

-35,1 |

В отношении микрофинансовых институтов Банком России проводится аналогичная политика оздоровления сектора. Банк России стремится к тому, чтобы на рынке микрофинансирования работали только добросовестные, жизнеспособные компании, выполняющие все требования регулятора, соблюдающие правила игры и ограничения, установленные в целях защиты законных интересов и прав потребителей [3]. В последующие годы тенденция сокращения сохранилась, но темпы сокращения уменьшились.

Важнейшим фактором развития институтов депозитного рынка является законодательное регулирование их деятельности. В частности, совершенствуется система страхования вкладов в банках. Так, с 1 октября 2020 года вступает в силу ряд важных изменений в Федеральный закон от 23.12.2003 №177-ФЗ «О страховании вкладов в банках Российской Федерации» [5]. Увеличивается до 10 млн. рублей размер страхового возмещения вкладчику-физическому лицу при наличии на его счетах временно высоких остатков, образовавшихся в связи с особыми жизненными обстоятельствами [6].

Также совершенствуется законодательство, регулирующее деятельность парабанковских депозитных институтов. Так, был принят Федеральный закон от 13 июля 2020 г. № 196-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации», который направлен на совершенствование порядка функционирования кредитных потребительских кооперативов, сельскохозяйственных кредитных потребительских кооперативов, микрофинансовых организаций и ломбардов, а также на пресечение возможностей создания на их основе финансовых пирамид и неправомерной деятельности [4].

Все вышеописанные законодательные изменения способствуют повышению уровня доверия населения к банковской и финансовой системе страны, к государству целом, и положительным образом влияют на развитие депозитных институтов, поскольку фактор доверия граждан является определяющим импульсом в развитии депозитного рынка.

Также институциональным фактором, влияющим на деятельность институтов депозитного рынка, является развитие иных финансовых институтов – конкурентов, в числе которых ПИФы, страховые компании, НПФ, которые сегодня набирают популярность.

Нарастание конкуренции со стороны ПИФов, страховых компаний и НПФ стимулируют банки к созданию новых банковских продуктов. Банки все чаще предлагать клиентам комплексные продукты – инвестиционные вклады. По сути, это традиционный банковский вклад с привлекательной ставкой, который можно открыть лишь при одновременном приобретении в банке определенного инвестиционного продукта.

Вкладов с инвестициями становится все больше. Банкиры уверяют, что спрос на них обычно стабильный, а в последнее время даже увеличивается. По мере снижения доходности классических депозитов интерес к комплексным сберегательным продуктам растет.

Однако гонка за повышенным процентом по вкладу не всегда оправдывает ожидания. Выплата процентов по вкладу гарантирована банком, а вот доход от инвестиции обычно нет.

Таким образом, инвестиционные вклады, предлагаемые банками, несут в себе достаточно большие риски, особенно если вкладчик плохо представляет, как работает инвестиционный продукт, который придется приобрести к вкладу.

Важно отметить, что фактор финансовой грамотности оказывает большое влияние на развитие всех финансовых институтов, в том числе и депозитных. Финансово образованные потребители способствуют эффективному функционированию усложняющихся финансовых рынков. Обладая более развитой способностью сопоставления рисков и доходности депозитных продуктов, предлагаемых разными посредниками, финансово грамотные потребители способствуют развитию конкуренции. Кроме того, запрашивая продукты, более полно удовлетворяющие их потребности, они стимулируют депозитные институты к разработке новых продуктов и услуг, к более активному внедрению инноваций и повышению их качества.

Согласно результатам последнего исследования, проведенного в рамках совместного проекта Минфина РФ и Всемирного банка, Россия заняла 9-е место среди стран G20 в рейтинге финансовой грамотности населения. Но все же большинство специалистов считают уровень финансовой грамотности россиян недостаточным, а результаты исследований в данной области искаженными [7].

Конкуренция все больше смещается из ценовой области в область качества обслуживания, удобства взаимодействия и каналов коммуникаций, полноты продуктового предложения, возможностей по персонализации и конструированию продуктов, в том числе и депозитных. На сегодняшний день огромное значение имеет технологический фактор: деятельность всех финансовых институтов смещается в цифровую плоскость. Отслеживание институтами депозитного рынка последних тенденций цифровизации и внедрение в деятельность новейших технологий позволяют иметь конкурентные преимущества перед другими участниками депозитного рынка.

Не менее важными являются экономические факторы, а именно потребность в сбережениях, возможность сберегать и сберегательное поведение. Решающее значение в данном случае имеет уровень доходов населения.

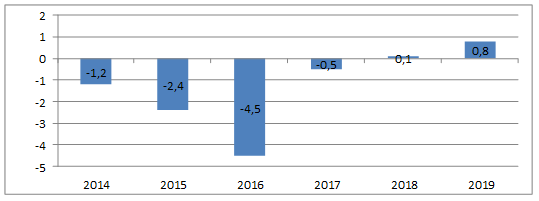

На протяжении последних лет, начиная с 2014 года, в России наблюдалось снижение реальных располагаемых денежных доходов населения. В 2018 году темпы прироста показателя вернулись в зону положительных значений, однако реальные располагаемые доходы населения и на сегодняшний день остаются низкими.

Рисунок 2. Динамика реальных располагаемых доходов населения, % [8]

Такая динамика реальных доходов населения не могла не отразиться на показателе уровня сбережений. Доля денежных доходов россиян, направленных на сбережения, в 2019 году опустилась до рекордно низких значений и составила 3,4 %. Это самое низкое значение за последние 22 года. Хуже этот показатель был только в 1998 году, когда на сбережения уходило 2,5 % доходов. Большая часть доходов россиян уходит на текущее потребление и обязательные платежи, доля которых по итогам прошлого года выросла до максимума в истории России.

Еще одним фактором, является существенное снижение ключевой ставки Банка России, в результате чего произошло значительное снижение ставок по банковским вкладам. В начале 2016 года, по данным ЦБ РФ, процентные ставки по привлеченным вкладам физических лиц и депозитам нефинансовых организаций в рублях на срок свыше 1 года колебались на уровне 10 %. А к началу 2020 года их уровень упал практически вдвое.

Кроме того, в 2020 году изменения ситуации в положительную сторону не предвидится – распространение короновирусной инфекции, ограничительные меры, направленные на предотвращение эпидемии, в том числе режим самоизоляции – все это нанесло серьезный удар по всем отраслям экономики нашей страны, а также негативным образом отразилось и на уровне жизни населения. Таким образом, ситуация на рынке сбережений остается сложной и в ближайшее время по прогнозам экспертов будет ухудшаться.

Рассмотрев основные факторы, оказывающие влияние на деятельность институтов депозитного рынка, можно заключить, что одни сдерживают их развитие, другие, напротив, способствуют. Для того, чтобы дальнейшее развитие институтов депозитного рынка было эффективным, необходимы определенные условия, которые нивелировали бы влияние отрицательных факторов и усиливали влияние положительных, а именно: достижение финансовой стабильности, повышение уровня благосостояния населения, в частности уровня реальных доходов, укрепление доверия к депозитным институтам, развитие здоровой конкурентной среды на депозитном рынке, совершенствование технологий и сервисов предоставления депозитных продуктов, а также повышение уровня финансовой грамотности населения.