Особенности ипотечного кредитования в России

Журнал: Научный журнал «Студенческий форум» выпуск №1(137)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №1(137)

Особенности ипотечного кредитования в России

FEATURES OF MORTGAGE LENDING IN RUSSIA

Vladlena Shevchuk

Student, Sochi State University, Russia, Sochi

Аннотация. В данной статье рассматриваются особенности ипотечного кредитования в России. Также подробно рассмотрены особенности функционирования классических моделей организации ипотечного кредитования, на примере российского и зарубежного рынка ипотечного кредитования.

Abstract. This article discusses the features of mortgage lending in Russia. Also, the features of the functioning of classical models of the organization of mortgage lending on the example of the Russian and foreign mortgage lending market are considered in detail.

Ключевые слова: ипотечное кредитование, модель, финансовые ресурсы.

Keywords: mortgage lending, model, financial resources.

Как показывает мировой опыт, ипотечное кредитование неразрывно связано с решением социальных задач, прежде всего с обеспечением граждан той или иной страны качественным и современным жильем.

Ипотечное кредитование в современных условиях играет очень важную роль и предоставляет возможность решения жилищной проблемы. А также ипотечное кредитование содержит в себе значительный потенциал и влияет на повышение стабильности и эффективности функционирования банковской системы страны.

Основная задача в вопросах ипотечного жилищного кредитования – это решение проблем несбалансированности рынка, которые обоснованы макроэкономической конъюнктурой, динамикой уровня доходов населения, а также социально-экономическими условиями [1].

Все это свидетельствует о том, что необходимо создать надежную институциональную основу ипотечного жилищного кредитования для того чтобы сохранить финансовую стабильность и расширить возможности населения в приобретении жилья на первичном и вторичном рынках. Этого можно добиться посредством развития современных институтов ипотечного жилищного кредитования, ориентируясь на отечественную и зарубежную практику.

В настоящее время ипотечное кредитование населения является важным условием повышения качества жизни российских граждан и одним из перспективных направлений развития банковского кредитования, т.к. ипотека представляет собой инструмент, который усиливает обеспечение кредита. Этот момент является особенно важным и для экономики нашей страны, которой на данном этапе характерны неопределенность и высокая степень риска. Обеспеченные кредиты являются наиболее надежными и безопасными, потому что, в случае их невозврата, банк реализует залог и возвращает свои средства.

Такое создание и эффективное развитие рынка ипотечного жилищного кредитования будет оказывать поддержку формированию более цивилизованной и устойчивой банковской системы, которая могла бы отвечать представлениям, принятым в мире, о роли и месте банков в экономической жизни страны.

В России существуют определенные сложности формирования эффективного ипотечного кредитования, связанные с высокими кредитными финансовыми рисками.

Статистика приводит удручающие цифры: не более 10% российских граждан имеют в собственности жилье, превышающее 18 кв. м. на одного человека. И это при том, что жилой фонд имеет свойство устаревать, ветшать и требовать капитального ремонта [2].

В России сейчас наблюдается острая нехватка жилья – лишь 1% имеют собственные средства для покупки собственной жилплощади и около 20 миллионов человек испытывают крайнюю необходимость в решении жилищного вопроса [2].

Именно поэтому системное развитие рынка должно базироваться на положительном отечественном и зарубежном опыте, тех моделях ипотечного кредитования, которые созданы и функционируют в различных странах [1].

Рассмотрим особенности функционирования классических моделей организации ипотечного кредитования.

Стоит отметить, что одноуровневая германская модель отличается максимальным консерватизмом, обеспечивающим надежность ипотечных институтов. Американская двухуровневая модель характеризуется динамизмом своего развития, который может повлечь за собой как мгновенные взлеты, так и падения (кризисы), из которых нужно выходить разными путями финансовых новаций.

Классической моделью с позиции формирования финансовых ресурсов для системы ипотечного кредитования является двухуровневая модель, типичным представителем которой выступает американская модель.

Рассматривая сущность двухуровневой модели, в которой секьюритизация выступает основным ее элементом, можно сделать следующий вывод о преимуществах этой модели:

- обеспечивает привлечение в жилищную сферу значительного объема финансовых ресурсов от частных и институциональных инвесторов на основе использования определенных инструментов, функционирующих на финансовом рынке;

- определяет возможность снижения стоимости ипотечных кредитов за счет привлечения с фондового рынка относительно недорогих финансовых ресурсов;

- способствует снижению рисков финансово-кредитных операций посредством гибкого их распределения между участниками системы ипотечного жилищного кредитования.

Одноуровневая модель ипотечного кредитования достаточно продолжительно используется в ряде западноевропейских стран (Дания, Германия, Франция). Относительно недавно в Чехии, Польше, Венгрии и Словакии были приняты законы, направленные на организацию в этих странах одноуровневой системы ипотечного жилищного кредитования [1].

Немецкая одноуровневая система объединяет:

1) континентальную модель ипотечного банка;

2) ссудо-сберегательную (депозитную) модель.

Таким образом, под моделью ипотечного кредитования принято понимать сложную систему управления финансово-экономическими и кредитными отношениями с различной степенью централизации, основанной на институциональном, нормативно-правовом, производственно-финансовом обеспечении соблюдения прав и интересов участников рынка банковских услуг и регулировании их статуса.

Как правило, модель ипотечного кредитования должна базироваться на принципах организации финансов, к которым следует отнести [2]:

- Принцип окупаемости;

- Принцип софинансирования;

- Принцип координации.

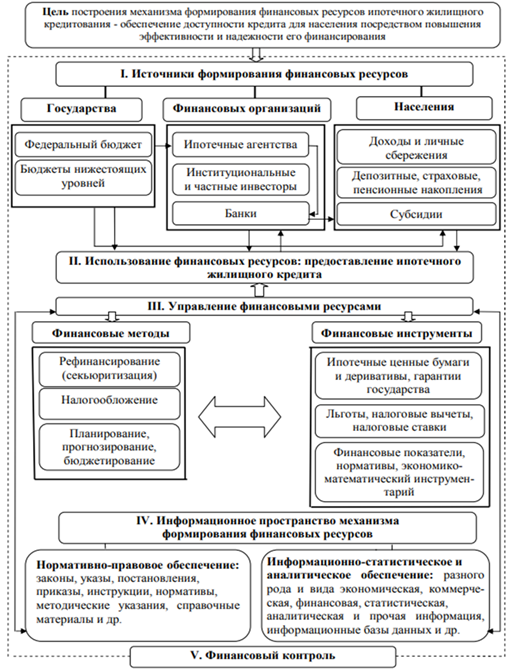

При разработке модели ипотечного жилищного кредитования необходимо принимать во внимание ее субъектную и объектную ориентированность, определяющую отношения между субъектами, участвующими в процессе кредитования, обусловленные наличием основания для возникновения данных отношений - объекта ипотечного жилищного кредитования. Субъектно-объектный подход позволяет показать социально-экономическую сущность субъектов ипотечного жилищного кредитования, определить их экономические интересы. Функциональная модель формирования финансовых ресурсов ипотечного жилищного кредитования включает в себя пять блоков (рис. 1).

Рисунок 1. Функциональная модель формирования финансовых ресурсов ипотечного жилищного кредитования в России

Механизм формирования финансовых ресурсов, в том числе и ипотечного жилищного кредитования, реализуется в форме движения финансовых потоков. На рисунке 2 представлены схема движения финансовых потоков при формировании финансовых ресурсов в системе ипотечного кредитования.

Рисунок 2. Финансовые потоки при формировании ресурсов ипотечного жилищного кредитования

В связи со сложившимися обстоятельствами пандемии 2020, одной из основных проблем в развитии ипотечного жилищного кредитования является низкий уровень достаточности финансовых ресурсов.

Таким образом, даже действующие госпрограммы поддержки социально-незащищенного населения в вопросах улучшения жилищных условиях не спасают ситуацию. Многие люди продолжают снимать жилье или проживать в непригодных квартирах и домах. Обычная ипотека по-прежнему остается для них недоступной.