Анализ влияния COVID-19 на мировые фондовые рынки

Журнал: Научный журнал «Студенческий форум» выпуск №2(138)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №2(138)

Анализ влияния COVID-19 на мировые фондовые рынки

ANALYSIS OF THE IMPACT OF COVID-19 ON WORLD STOCK MARKETS

Vladlena Shevchuk

Student, Sochi State University, Russia, Sochi

Аннотация. В данной статье рассматриваются результаты влияния пандемии COVID-19 на мировые фондовые рынки. Проведен анализ состояния индексов различных стран. Сделаны прогнозы по мировому фондовому рынку в 2021 году.

Abstract. This article examines the impact of the COVID-19 pandemic on global stock markets. The analysis of the state of indices of various countries is carried out. Forecasts are made for the global stock market in 2021.

Ключевые слова: индекс, фондовые рынки, мировая экономика, COVID-2019.

Keywords: index, stock markets, world economy, COVID-2019.

Фондовый индекс — показатель состояния и динамики рынка ценных бумаг. Через сопоставление текущего значения индекса с его предыдущими значениями можно оценить поведение рынка, его реакцию на те или иные изменения макроэкономической ситуации, различные корпоративные события (слияния, поглощения, дробления акций, отставки и назначения ведущих менеджеров), спекулятивные процессы.

На глобальном уровне основные мировые фондовые индексы зафиксировали резкое снижение с началом пандемии COVID-19. Потери составили триллионы долларов.

На состоянии фондовых рынков всегда сказывается влияние внешних факторов, например, таких как глобальный финансовый кризис 2008 года. И даже неэкономические факторы, такие как эпидемии, сказываются на фондовых индексах.

Например, в США, глобальном центре фондовых рынков, индекс S&P 500 (фондовый индекс, в корзину которого включено 505 избранных торгуемых на фондовых биржах США публичных компаний, имеющих наибольшую капитализацию), промышленный индекс Доу-Джонса (охватывает 30 крупнейших компаний США) и индекс NASDAQ (служба автоматизированных котировок Национальной ассоциации дилеров по ценным бумагам; американская биржа, специализирующаяся на акциях высокотехнологичных компаний (производство электроники, программного обеспечения и т. п.). На данный момент на NASDAQ торгуют акциями более 3 200 компаний) продемонстрировали резкое снижение в начале 2020 г., достигнув минимума в марте.

Последующее движение индексов вверх было обеспечено принятием 25 марта 2020 г. Сенатом США пакета срочной помощи и экономического стимулирования на общую сумму 2 трлн долл. для борьбы с последствиями пандемии коронавируса. В марте 2020 года фондовый рынок США приостанавливал торги на фондовой бирже четыре раза в течение десять дней. А это беспрецедентный случай: ранее такое случалось лишь один раз в 1997 г.

Фондовые рынки Гонконга, Южной Кореи и Австралии ежедневно фиксируют падение фондовых индексов более чем на 5%, в то время как в Китае оно составляет около 3% [2].

FTSE (ведущий индекс Британской фондовой биржи (лондонский биржевой индекс). Рассчитывается независимой компанией FTSE Group, которой совместно владеют агентство Financial Times и Лондонская фондовая биржа.) в Великобритании рухнул более чем на 10% 12 марта 2020 года, что стало самым низким показателем с 1987 года.

На фондовой бирже Японии падении фондовых индексов составило более 20% по сравнению с их пиковыми значениями в 2019 году.

Фондовые рынки во всем мире демонстрировали огромную волатильность, никогда ранее не наблюдавшуюся. Результатом стали совокупные потери, составившие примерно 12,35% стоимости в период с января по май 2020 года, или более 9 трлн долл. с начала пандемии COVID-19.

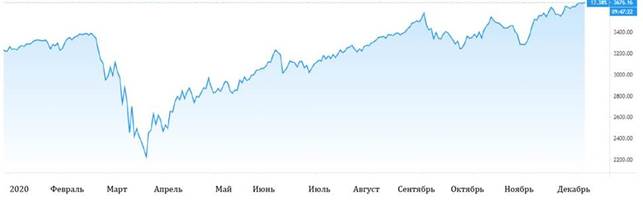

Например, промышленный индекс Доу-Джонса упал с 29 551 пункта до 18 591 пункта с 12 февраля по 23 марта 2020 года. Отрицательная маржа составила 10 960 пунктов, что привело к потере одной трети стоимости акций (или около 35%). Это огромные потери для инвесторов (рисунок 1) [3].

Рисунок 1. Динамика Промышленного индекса Dow Jones в 2020 г. [3]

С момента финансового кризиса 2008 года такое снижение DJIA стало самым большим. Однако с конца марта 2020 г. ситуация начала улучшаться. И по данным на 4 декабря 2020 г. DJIA добрался до отметки в 30 218 пунктов, демонстрируя устойчивую тенденцию к росту.

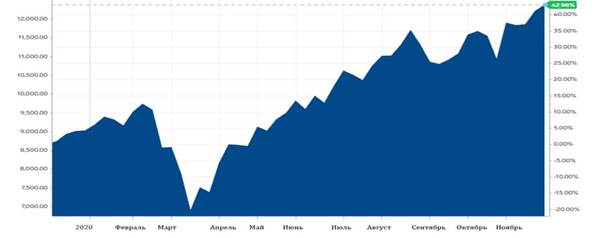

Индекс S&P 500 снизился примерно с 3 387 пунктов до 2 227 пунктов, потеряв более 34% своей чистой стоимости с 19 февраля по 238 марта 2020 года (рисунок 2). Однако затем индекс начал демонстрировать восходящий тренд, восстановив свое прежнее значение [3].

Рисунок 2. Динамика фондового индекса S&P 500 в 2020 г. [3]

Как показано на рисунке 3, индекс NASDAQ также упал с 9 731 пункта по состоянию на 2 февраля 2020 г. до примерно 6 686 пунктов 16 марта 2020 г., что означает примерно 31% убыток [3].

Рисунок 3. Динамика фондового индекса NASDAQ Composite в 2020 г. (по данным на 30 ноября 2020 г.)

Резкие колебания на фондовом рынке начались как реакция на новости о ходе вспышки COVID-19 в США в середине февраля – начале марта 2020 г. Последующие колебания в марте – конце апреля 2020 г. были связаны с реакцией фондового рынка на политические решения, принятые правительством США в связи с распространением пандемии, прежде всего, на меры денежно-кредитной и фискальной политики.

Основной тренд в прогнозах на 2021 г. большинства экспертов аналитических агентств и инвестбанков по экономике и фондовому рынку в целом положительный. Он обусловлен позитивным влиянием начавшейся вакцинации и ожиданиями успехов в связи с этим в борьбе с пандемией. Это должно привести к открытию и более активному восстановлению мировой экономики и снижению влияние проблемы коронавируса.

По сути, такие оценки исходят из V или U-образной модели восстановления экономической активности в мире и после пандемии может начаться новый цикл роста. Перспективы рисковых активов в целом и фондового рынка в частности в этом контексте также выглядят позитивно. Опережающее восстановление экономики может сопровождаться сохранением мягкой стимулирующей монетарной политикой, что декларировали ведущие центробанки, что дает хороший уровень поддержки спекулятивным тенденциям. Рост спроса на рисковые активы, усилившийся в последние месяцы 2020 г. может сохраниться, по крайней мере, в начале 2021 г. [2]

В то же время прогнозы закладывают перспективы сохранения высокой волатильности на мировых рынках. Отчасти это отражается в весьма сдержанных прогнозах целевых уровней ведущих американских индексов через год по базовым сценариям.

По данным Factset, усредненный потенциал роста по индексу S&P на будущий год по данным ведущих аналитиков составляет менее 10% против аналогичного показателя в прошлом году на уровне выше 16% и выше 24% в 2018 г. При этом, судя по темпам роста индекса в последние недели, указанный усредненный целевой уровень в 4000 пунктов может быть достигнут уже в ближайшие месяцы, если не недели. С учетом этого возможно, что инвестбанки могут начать пересматривать целевые значения в сторону повышения. По оценкам CNBC, 14 из 20 опрошенных аналитиков «осторожно оптимистичны» в отношении будущего года, а 12 из них предполагают рост к концу следующего года до уровня 4000-4500 пунктов. Например, Morgan Stanley оценивал прирост индекса S&P по базовому сценарию в 10%, а по «бычьему» - в 18% до уровня в 4175 пунктов. «Медвежий» сценарий предполагал потенциал снижения в 5%. Goldman Sachs ожидает роста индекса S&P до 4300 пунктов [2].

Из фондовых индексов в лидерах по темпам роста за год в долларовом выражении стоит отметить Индекс NASDAQ (+42%), Shanghai Composite (+19%), NIKKEI (+19%), мировой индекс MSCI (MXWD) (+13%). В аутсайдерах из фондовых индексов по динамику за год можно отметить бразильский индекс BOVESPA (-19%), британский FTSE 100 (-15%), российский Индекс РТС (-12%). Из валют наибольшее укрепление к доллару показали швейцарский франк и евро, которые укрепились с начала года на 9%. Наибольшее ослабление продемонстрировали аргентинские песо (-28%), турецкая лира и бразильский реал, которые потеряли в стоимости к доллару 21-22%. Курс рубля к доллару потерял за год около 17%. Из товарных активов на 76% выросли цены на железную руду. Цены на серебро выросли за год на почти на 50%, на медь – на 29%, на золото и никель – на 25%. В аутсайдерах среди товарных групп оказалась нефть, которая потеряла в цене почти 24% по смеси Brent. Индексы облигаций закрылись в плюсе. Индекс российских корпоративных еврооблигаций вырос за год на 5%, а индекс еврооблигаций развивающихся рынков – на 6%. На 6-7% выросли индексы высокодоходных облигаций. Более 7% прибавили индексы еврооблигаций инвестиционного уровня и почти на 17% - индексы долгосрочных UST. (расчеты проведены на основании данных Bloomberg, в долларовом выражении) [3].

В этом году с большой вероятностью сохранится высокая волатильность на фоне неустойчивости трендов в мировой экономике и неопределенности в отношении возможных сценариев пандемии. При этом могут появиться новые факторы влияния. В числе наиболее вероятных сценариев можно выделить следующие [1]:

Базовый сценарий исходит из сохранения высокого «аппетита к риску» на мировых рынках, по крайней мере в 1 пол. Вакцинация и карантинные ограничения позволять снизить остроту проблемы пандемии на мировую и российскую экономику. Российский рынок отставал в динамике в 2020 г. от общемировых тенденций и может стать лучше аналогов. Цены на нефть могут находиться в широком диапазоне 35-60 долл. за барр. по смеси Brent c стремлением к равновесному уровню в 45-50 долл. за барр. Если при расчете уровня индекса МосБиржи учитывать максимальные цены акций за 2020 г., то значение индекса МосБиржи составит 3770-3800 пунктов, что на 16-17% выше текущих уровней.

Во 2 половине вероятна техническая коррекция рынка вниз и на фоне усиления факторов риска (например, рецидивов пандемии, ослабление факторов восстановительного роста экономики, усиление противоречий в торговых взаимоотношениях между странами, отсутствием консенсуса между президентом и сенатом США по ключевым экономическим вопросам и др.).

Оптимистический сценарий предполагает сохранение растущего тренда и во 2 полугодии на более быстром восстановлении мировой экономики и сохранении действия монетарных стимулов.

Пессимистический сценарий исходит из сохранения карантинных ограничений в ведущих мировых экономиках весной 2021 г., что не позволит мировой экономике выйти на траекторию роста и может стать причиной повторения обвала фондовых рынков по аналогии с 1 кв. 2020 г. Движение вниз в декабре выглядит технически обоснованным после резкого роста в последние полтора месяца. Ближайшими уровнями поддержки/сопротивления по индексу МосБиржи в случае движения вниз можно обозначить четыре незакрытых ноябрьских разрыва на уровнях 2744, 2791, 2884 и 3027 пунктов.

Таким образом, исходя из ожиданий сохранения высокой волатильность на российском фондовом рынке в 2021 году, большое значение будут иметь технический анализ и следование защитным стратегиям инвестирования.