ВНЕДРЕНИЕ ПРУДЕНЦИАЛЬНЫХ НОРМАТИВОВ ЛИКВИДНОСТИ (LCR И NSFR) В КАЗАХСТАНЕ

Журнал: Научный журнал «Студенческий форум» выпуск №13(192)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №13(192)

ВНЕДРЕНИЕ ПРУДЕНЦИАЛЬНЫХ НОРМАТИВОВ ЛИКВИДНОСТИ (LCR И NSFR) В КАЗАХСТАНЕ

Аннотация. Показатели ликвидности помогают банковскому сектору противостоять экономическим и финансовым потрясениям, которые подрывают доверие к системе. В данной статье рассматривается внедрение Казахстаном пруденциальных критериев ликвидности (LCR и NSFR) Базельского комитета по банковскому надзору. Также в статье делается сравнительный анализ нормативов ликвидности системно значимых банков.

Ключевые слова: системный кризис, риск ликвидности, риск фондирования, LCR, NSFR

1. Введение

Стандарты ликвидности предназначены для укрепления способности поднадзорных банков выполнять свои функции в случае шока ликвидности, вызванного непредвиденным снятием средств и другими формами оттока денежных средств. Несмотря на наличие достаточного капитала, многие банки не смогли противостоять шокам ликвидности, рискуя перенести шок на своих клиентов и привести к системному кризису ликвидности со всеми его последствиями. Центральные банки обязаны предоставлять ликвидность быстро и в достаточном объеме в таких обстоятельствах, не рискуя подвергнуть банки дискриминации на основе их достаточности капитала.

Новые Базельские требования к ликвидности (LCR и NSFR) направлены на увеличение качества управления ликвидностью в контролируемых банках и повышение их способности самостоятельно справляться с шоками ликвидности. Нормы ликвидности предназначены для использования в сочетании с требованиями к достаточности капитала. В отличие от требований к достаточности капитала, которые трудно контролируются из-за информационной асимметрии при оценке качества кредитного портфеля, требования к ликвидности очень просты в регулировании. Также, в отсутствие правительственных инициатив по оказанию помощи банкам способность банка поддерживать достаточный баланс ликвидных активов является убедительным сигналом о надежности кредитного портфеля банка и, таким образом, помогает преодолеть информационную асимметрию.

Нестабильность источников фондирования, их краткосрочный характер, концентрация и зависимость от квазигосударственного сектора, которые могут стать триггерами для реализации риска ликвидности, - это один из системных рисков, которые традиционно существовали в банковском секторе Казахстана. Несмотря на системный профицит ликвидности, индивидуальный риск ликвидности каждого банка высок из-за рисков оттока средств потребителей на фоне ограниченных возможностей банков по замене существующих источников фондирования.

В статье оценивается новые стандарты ликвидности LCR и NSFR, и их внедрение в банковскую систему Казахстана. Далее рассматривается сравнительный анализ динамики показателей ликвидности LCR и NSFR системно значимых и потенциально системно значимых банков в период с начала 2020 года по 2022 год.

2. Применение новых требований банковской ликвидности

Несмотря на достаточный уровень капитала, многие банки столкнулись с трудностями во время финансового кризиса 2007 года, поскольку они неэффективно управляли своей ликвидностью. Ликвидность имеет решающее значение для эффективного функционирования финансовых рынков и банковской отрасли, как продемонстрировал кризис. Потребовалось значительное вмешательство центрального банка для обеспечения бесперебойной работы денежных рынков и, при определенных обстоятельствах, отдельных учреждений. Поэтому, для развития более устойчивого банковского сектора Базельский комитет по банковскому надзору (БКБН, 2014) разработал два новых стандарта ликвидности:

- Коэффициент покрытия ликвидности (Liquidity Coverage Ratio, LCR), демонстрирующий достаточность высококачественных ликвидных активов (HQLA) для удовлетворения краткосрочных обязательств на протяжении 30 дней

- Коэффициент нетто стабильного фондирования (Net Stable Funding Ratio, NSFR), отображающий объем доступного стабильного финансирования относительно объема требуемого стабильного финансирования в течение одного года

Принцип работы LCR заключается в том, что он оценивает достаточность высококачественных ликвидных активов для покрытия 30-дневного денежного оттока путем анализа данных поведения клиентов в периоды гипотетического сценария финансового стресса. Основываясь на поведенческом принципе, NSFR также дает оценку достаточности доступного стабильного финансирования.

В Казахстане показатель покрытия ликвидности (LCR) вычислялся в тестовом режиме с середины 2016 года, далее в размере 0,5 начиная с сентября 2018 года с обязательным наблюдением, постепенно повышал значение порогового минимума до 1,0 ближе к 2022 году. Показатель нетто стабильного фондирования (NSFR) был применен в Казахстане чуть позже, чем LCR. С 2018 года банки месячной периодичностью предоставляют регулятору (АРРФР) расчетные результаты NSFR в тестовом режиме для оценки риска ликвидности. С 2019 года NSFR был включен в область пруденциального регулирования в размере 1,0.

До введения LCR и NSFR в Казахстане регулирование ликвидности основывалось на пруденциальных стандартах для коэффициентов ликвидности, которые рассчитывались как отношение среднемесячных высоко ликвидных активов банка к среднемесячной сумме обязательств в зависимости от срока погашения и валюты. Но достоверность этих показателей были искаженными, так как при расчете условия депозитов были добавлены в соответствии с договорными требованиями. Поскольку условия срочных депозитов, предоставляемых банками, позволяли снимать средства в любое время без штрафных санкций, фактические сроки хранения депозитов были намного короче договорных. Учитывая, что в банках депозиты клиентов составляют 80 и более процентов базы фондирования, коэффициенты ликвидности, рассчитываемые на основе договорных сроков депозитов, были неинформативными с точки зрения управления риском ликвидности.

Отличие новых пруденциальных требований к ликвидности должно было быть включение условий погашения депозитов, которые препятствуют досрочному снятию средств. Вдобавок, новые правила ликвидности должны были учесть историческую изменчивость базы финансирования, а также риски, с которыми сталкиваются казахстанские банки.

3. Анализ показателей ликвидности LCR и NSFR системно значимых и потенциально системно значимых банков в период с 2020-2022 г.г.

В данном разделе проведем сравнительный анализ нормативов ликвидности системно значимых и потенциально системно значимых банков.

Прежде чем начать анализировать динамику нормативов ликвидности системно значимых банков Казахстана, сначала следует распознать их. В работе (С. А. Святов, 2020), автор идентифицировал системную важность банков по рекомендациям Базельского комитета по банковскому надзору в соответствии с установленными правилами НБРК по состоянию на 2020 год. По результатам расчетов, автор выявил следующие системно значимые банки: АО «Народный банк Казахстана» (ОП = 34,25 %), ДБ АО «Сбербанк» (10,28 %), АО «Kaspi Bank» (8,41 %) . Также автор выявил потенциально системно значимые банки: АО «Forte Bank» (6,59 %), АО «Банк ЦентрКредит» (6,14 %), АО «First Heartland Jusan Bank» (5,28 %).

Анализ в данной статье основан на данных Национального банка Республики Казахстан (НБРК), которые включают информацию о значений коэффициентов покрытия ликвидности и чистого стабильного фондирования всех банков Казахстана. Выборка состоит из 3 системно значимых банков и 3 потенциально системно значимых банков, непосредственно контролируемых АРРФР. Данные охватывают период с начала 2020 года по 2022 год с квартальной периодичностью.

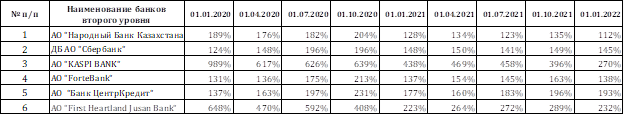

Таблица 1.

Динамика коэффициентов покрытия ликвидности LCR системно значимых банков РК в период с 01.01.2020 по 01.01.2022

Источник: данные с официального сайта НБРК

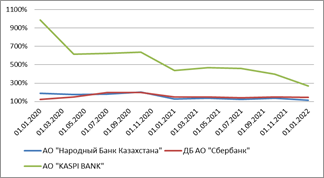

Рисунок 1. График динамики коэффициентов покрытия ликвидности LCR системно значимых и потенциально системно значимых банков РК в период с 01.01.2020 по 01.01.2022

Все банки в выборке отвечают минимальным требованиям LCR (100%) за рассматриваемый период. Показатели LCR банков АО «Народный банк Казахстана» и ДБ АО «Сбербанк» находятся почти на одинаковом уровне между 100-200%, однако нисходящая динамика показателя LCR АО «Kaspi Bank» значительно отличается от остальных системно значимых, и имеет самый высокий LCR. Касательно потенциально системно значимых банков, на протяжении анализируемого периода наибольший коэффициент покрытия ликвидности у банка АО «First Heartland Jusan Bank», показатель существенно снижается к 2022 году. Значение LCR у АО «Forte Bank» и АО «Банк ЦентрКредит» приблизительно также нааходится на интервале 100-200%. Можно заметить, что во время корона вирусного кризиса (2020 год), у всех банков пороговое значение коэффициента сохраняется.

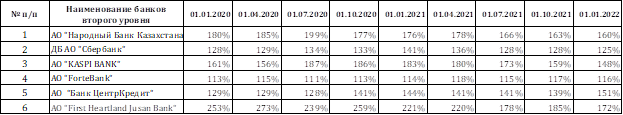

Таблица 2.

Динамика коэффициентов чистого стабильного фондирования NSFR системно значимых и потенциально системно значимых банков РК в период с 01.01.2020 по 01.01.2022

Источник: данные с официального сайта НБРК

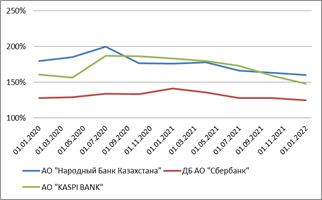

Рисунок 2. График динамики коэффициентов чистого стабильного фондирования NSFR системно значимых и потенциально системно значимых банков РК в период с 01.01.2020 по 01.01.202

Все банки в выборке превышают пороговое значение (100%) коэффициента нетто стабильного финансирования NSFR за исследуемый период. Из системно значимых банков ДБ АО «Сбербанк» имеет самый низкий NSFR на уровне 128%, остальные АО «Народный банк Казахстана» и АО «Kaspi Bank» имеют NSFR в районе 150-200%. По потенциально системно значимым банкам, как и в случае LCR у АО «First Heartland Jusan Bank» самый высокий NSFR за период. NSFR банков АО «Forte Bank» и АО «Банк ЦентрКредит» находятся в пределе 100-150%.

4. Заключение

Казахстан с 2013 года неуклонно внедряет международные банковские правила Базеля III. Закон о банковской деятельности предусматривает ряд пруденциальных нормативов, которые должны соблюдаться казахстанскими банками. Агентство по развитию и регулированию финансового рынка (АРРФР) также имеет полномочия устанавливать дополнительные пруденциальные коэффициенты и другие международные банковские стандарты; например, в рамках внедрения стандартов Базеля III АРРФР ввел коэффициент покрытия ликвидности (LCR) и коэффициент чистого стабильного финансирования (NSFR), чтобы гарантировать, что казахстанские банки имеют достаточную ликвидность.

Коэффициенты покрытия ликвидности и чистого стабильного фондирования являются ключевым компонентом Базеля III. LCR призывает поднадзорных банков к сохранению достаточной ликвидности, чтобы самостоятельно абсорбировать шоки ликвидности. NSFR, требует от банков наличия достаточного стабильного фондирования для покрытия срока действия их долгосрочных активов. Впервые коэффициент покрытия ликвидности начал применяться банками Казахстана с сентября 2018 года в виде пруденциального норматива, а коэффициент нетто стабильного фондирования годом позднее в 2019 году.

Результаты сравнительного анализа нормативов ликвидности показывают, что и системно значимые и потенциально системно значимые банки с запасом удовлетворяют недавно внедренные требования к риску ликвидности. Высокие показатели коэффициентов LCR и NSFR свидетельствуют о том, что банковская система Казахстана испытывает достаточный профицит ликвидности.