ВЗАИМОСВЯЗЬ ПОТРЕБИТЕЛЬСКОГО И КРЕДИТНОГО ПОВЕДЕНИЙ В СОВРЕМЕННОМ РОССИЙСКОМ ОБЩЕСТВЕ

Журнал: Научный журнал «Студенческий форум» выпуск №21(244)

Рубрика: Социология

Научный журнал «Студенческий форум» выпуск №21(244)

ВЗАИМОСВЯЗЬ ПОТРЕБИТЕЛЬСКОГО И КРЕДИТНОГО ПОВЕДЕНИЙ В СОВРЕМЕННОМ РОССИЙСКОМ ОБЩЕСТВЕ

Развитие рыночной экономики в России неразрывно связано с ростом потребительского кредитования, которое предоставляет возможность получения денежных средств на приобретение товаров и услуг на определенных условиях.

Современное общество характеризуется распространённостью мачтового потребления, где потребитель выходят за пределы удовлетворения базовых потребностей. Человеку в обществе потребления присуще стремление демонстрации своего социального статуса при помощи материальных благ. Однако, потребителю не всегда достаточно денежных средств для этого, и в этой ситуации кредитование населения может помочь достичь желаемого уровня благосостояния и повысить социальный статус.

Расширение использования потребительских кредитов приводит к увеличению числа людей, попадающих в долговую ловушку из-за своего потребительского поведения.

Также стоит отметить, что 51 % россиян имеет непогашенные кредиты. При этом 34 % заёмщиков считает, что смогут расплатиться по кредиту с большим трудом [4].

Рассмотрение потребительского поведения необходимо начать с основополагающих концепций для данного явления, одной из которых является концепция "общества потребления". Одним из основоположников и идеологов данной концепции и ученых, внесших существенный вклад в её развитие, является Ж. Бодрийяр. Согласно Бодрийяру, современное потребление трансформировалось до той степени, что стало самоцелью, а само потребление стало важнее потребляемого продукта [1]. Отныне, вместе с продуктом потребитель получает также и образ, имидж, который связан с продуктом. Также он отмечал, что потребление становится активным процессом выбора и обновления, в котором каждый член общества должен участвовать. Таким образом, термин «потребление» в том значении, в котором его использует Ж. Бодрийяр, оказывается связан с «потребительством», или же «консьюмеризмом».

Т. Веблен отмечал: «для поддержания приличного внешнего вида городскому населению в большей степени, чем сельскому, свойственна привычка жить впроголодь» [2].

Во время рассмотрения взаимосвязи кредитного и потребительского поведений повышенный интерес возникает при изучении работы «Экономическая психология: психологические аспекты поведения потребителей» О.С. Посыпановой. Она утверждает, что демонстративное потребление проявляется покупкой и использованием товаров, неосознанной или осознанной целью которого является привлечение внимания общества или определённых лиц. По результатам ее анализа было определено, что критериями определяющими подходящий товар для демонстративного потребления являются: завышенная цена, авторитетность, тренды последнего сезона, элитность, броский внешний вид и яркие цвета [3].

Наличие попытки демонстрации причастности к высокому социальному статусу и желания приблизиться, хотя бы фиктивно, к более высокому классу, свидетельствует о демонстративном потреблении.

О.С. Посыпановой были выделены три уровня демонстративности:

- Отсутствие демонстративности (у индивида отсутствует стремление реализовывать себя через дорогостоящие и эксклюзивные товары);

- Умеренная демонстративность в потреблении (посредством демонстративности личность привлекает к себе внимание окружающих или даже значимых людей. Потребление товаров высоких цены и качества, с точки зрения такого потребителя, способствуют успехам в личной жизни, в трудовой деятельности и т.д.);

- Сверхдемонстративность в потреблении (демонстративность ради самой демонстративности, как цель, как смысл всего).

Автор отмечает, что третий уровень демонстративности способствует развитию нарциссическому расстройству личности, означающее доведение самомнения и самолюбования до предела.

Проведенное исследование, при помощи экспертного интервью и интенет-опроса, показало, что 45% предпочитает сберегать от случая к случаю, 38% сказали, что откладывают всегда, как только появляется такая возможность (Рисунок 1). И, наконец, 17% затруднились ответить.

Рисунок 1. Частота сбережений

Также, респондентов попросили написать ассоциацию со словом кредит. Большинство ответов в негативной форме. А среди популярных ассоциаций можно выделить следующие: «долг, яма, ужас, зло». Среди позитивных ассоциаций выделяется «хорошо». Таким образом, можно определить, что у потребителей сформировано негативное отношение к кредитам и в основном они ассоциируются не с покупкой, для которой необходим кредит, а с долговыми обязательствами.

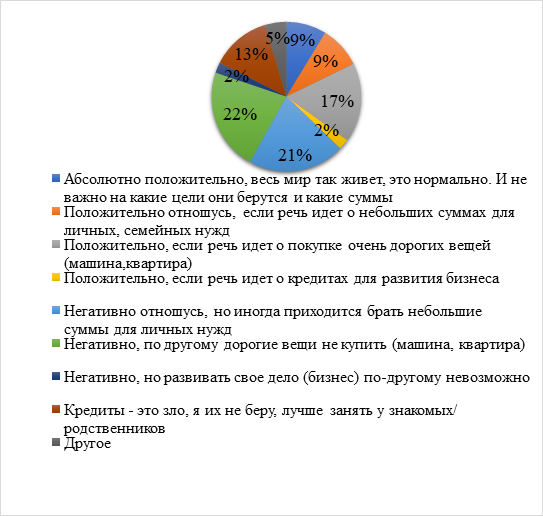

Что касается отношения к кредитам, то положительно к кредитам относятся гораздо меньше, чем негативно. Так, например, у 17% - положительное отношение, если речь идет о покупке дорогих вещей (машина, квартира). Однако 22% относятся негативно, так как по-другому дорогие вещи не приобрести. Тем не менее, пятая часть опрошенных (21%) хоть и относятся негативно к кредитным услугам, все равно отмечают, что иногда используют их. 13% респондентов отметили резко негативное отношение к кредитам (Рисунок 2). В общем, варианты, содержащие в себе определение «положительно» выбрали 37% участников, а «негативно» - 63% . Респонденты дали следующие ответы (см. рис. 2):

Рисунок 2. Отношение к кредитам

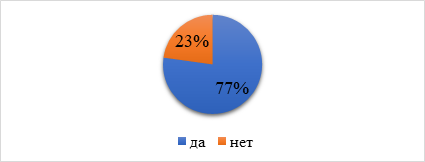

Что касается кредитной истории участников, то три четверти опрошенных признались, что брали кредиты. 23% участников не брали кредиты (Рисунок 3). Соотнося данные результаты с результатами предыдущего вопроса, можно сделать вывод, что несмотря на то, что негативное относятся к кредитам 63% участников, но 77% участников брали кредиты, люди берут кредиты несмотря на своё негативное отношение к ним, возможно ввиду непредвиденных трат или по другим причинам.

В ходе проведения интервью, также поднимался вопрос, касающийся частоты взятия кредитов. Во время обсуждения этого вопроса, эксперт 3 выделил несколько факторов, влияющих на частоту взятия кредитов. К ним были отнесены экономические и социальные воздействия: «Частота взятия кредитов на необдуманные покупки может варьироваться в зависимости от различных факторов, включая экономическую ситуацию, финансовую грамотность и поведенческие привычки потребителей. Точных данных о частоте таких кредитования не всегда легко найти, поскольку это может зависеть от множества факторов и может быть сложно измерить в цифровой форме».

Рисунок 3. Брали ли вы кредит

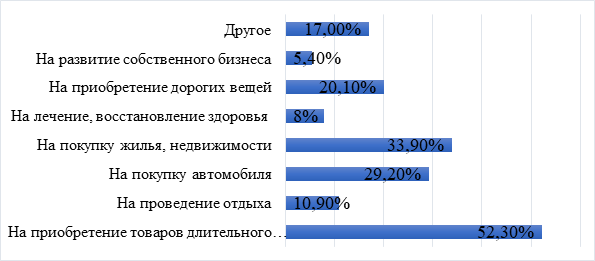

Рисунок 4. На какие нужды брали кредит

Так, 52,3% брали кредит на приобретение товаров длительного пользования, 33% на покупку жилья, недвижимости, а 29,2% на покупку автомобиля (Рисунок 4).

Результаты опроса свидетельствуют о том, что большинство людей берут кредиты для покупки дорогостоящих товаров и недвижимости. Это может быть связано с тем, что многие люди сталкиваются с финансовыми трудностями и не могут сразу приобрести нужный товар. Однако, это также может указывать на демонстративное потребление и неумение управлять своими финансами. Поэтому важно осознавать свои мотивы потребления и управлять своими финансами ответственно.

Во время проведения экспертного интервью были выделены следующие наиболее востребованное продукты, на которые берут кредит: недвижимость; путешествия; кредит на образование; товары длительного пользования; личные цели заемщика.

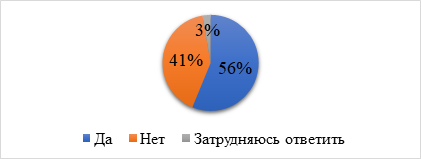

Следующий вопрос касался наличия или отсутствия непогашенной задолженности. (см. рис. 5)

Рисунок 5. Имеются ли непогашенные кредиты

Итак, у 56% респондентов имеются непогашенные задолженности, а у 41% отсутствуют (Рисунок 5).

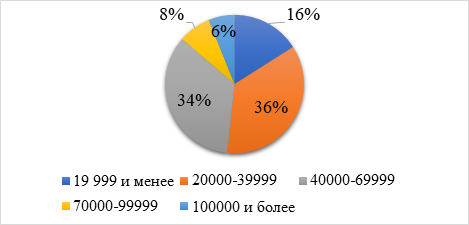

На вопрос о месячном доходе 16% опрошенных отметили, что их доход составил менее 20 000 рублей. Немногим больше трети опрошенных (36%) определили свой личный достатка в диапазоне от 20 000 рублей до 39 999 рублей. Также, треть опрошенных (34%) получили за прошлый месяц от 40 000 рублей до 69 999 рублей. 8% участников отметили свой доход в рамках от 70 000 рублей и до 99 999 рублей, а у 6% участников - он составил 100 000рублей и более (Рисунок 6). Таким образом, можно сделать вывод, что больше всего берут кредиты те, чей доход за прошлый месяц составил от 20 000 рублей до 69 999 рублей.

Рисунок 6. Личный доход полученный за прошлый месяц

Подводя итоги, на основе проведенного социологического исследования можно сделать вывод о том, что больше половины респондентов имеют непогашенный кредиты и для того, чтобы вернуть его они считают, что лучше попытаются найти дополнительный источник дохода.

Эксперты отметили, что частота взятия кредитов может варьироваться в зависимости от различных факторов, включая экономическую ситуацию, финансовую грамотность и поведенческие привычки потребителей.

К тому же, исходя из полученных данных, о том, что больше всего берут кредиты те, чей доход за прошлый месяц составил от 20 000 рублей до 69 999 рублей, а кредиты берут на покупку товаров длительного пользования, следует вывод, что большинство опрошенных имеют средний уровень доходов и стремятся улучшить свое качество жизни, покупая товары длительного пользования. Однако, они не всегда могут позволить себе такие покупки без кредитования. То есть пользование услугами кредитования происходит не с целью демонстрации своего статуса или финансового положения первостепенно. Не исключено, что повышение уровня своей жизни также может служить инструментом демонстративного потребления, но прежде всего это повышение комфорта и уровня удовлетворения.

При анализе также отмечается в целом негативное отношение к кредиту. А участники, отметившие позитивное отношение к кредиту, также отметили, что это вынужденная мера и они не используют данное средство как источник дохода, а скорее, как средство помощи в безвыходной ситуации. Эскперты сошлись в мнении о том, что заемщики могли бы обойтись без кредитов, но это вошло уже в привычку и людям больше импонирует быстрая покупка, нежели длительные накопления.