ВЫБОР НАЛОГОВОГО РЕЖИМА

Журнал: Научный журнал «Студенческий форум» выпуск №19(286)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №19(286)

ВЫБОР НАЛОГОВОГО РЕЖИМА

SELECTING A TAX REGIME

Irina Kuleshova

Student, Siberian Institute of Management - branch of the Russian Academy of National Economy and Public Administration under the President of the Russian Federation, Russia, Novosibirsk

Roman Shumyatsky

Candidate of economic Science, associate Professor, Siberian Institute of Management - branch of the Russian Academy of National Economy and Public Administration under the President of the Russian Federation, Russia, Novosibirsk

Аннотация. Руководители многих организаций задумываются о том, что нужно сделать для того, чтобы платить меньше налогов. Один из законных способов уменьшить налоговую нагрузку предприятия – выбрать подходящий налоговый режим. В статье будут рассмотрены характеристики общего режима налогообложения и упрощенной системы налогообложения, а также даны рекомендации по выбору режима.

Abstract. The heads of many organizations are thinking about what needs to be done in order to pay less taxes. One of the legal ways to reduce the tax burden of an enterprise is to choose an appropriate tax regime. The article will discuss the characteristics of the general taxation regime and the simplified taxation system, as well as provide recommendations for choosing a regime.

Ключевые слова: налоговая нагрузка, налоговое администрирование, налоговые режимы.

Keywords: tax burden, tax administration, tax regimes.

В течении 2023 года в России открылось 242,5 тысячи предприятий. Количество закрытых предприятий составило на 12 тысяч больше – 254 тысячи. [4]

То, что количество закрытых предприятий превышает количество новых, может говорить о том, что ведение бизнеса в России – это сложно и нерентабельно.

Одна из причин сложившейся ситуации – высокая налоговая нагрузка как для обычных граждан, так и для организаций. Одно из решений этой проблемы – это уменьшение объема уплаченных налогов.

Владельцы многих организаций прибегают к незаконным методам уменьшения налогов: «черные» зарплаты, проведение операций без документов и т.д. Но есть и законный способ платить меньше налогов, такую возможность предоставляет государство с помощью налоговых режимов.

Помимо общего режима налогообложения в России существуют специальные налоговые режимы для организаций: упрощенная система налогообложения (УСН) и единый сельскохозяйственный налог (ЕСХН).

Согласно ст. 18 Налогового Кодекса Российской Федерации (НК РФ) «Специальные налоговые режимы устанавливаются настоящим Кодексом и применяются в случаях и порядке, которые предусмотрены настоящим Кодексом и иными актами законодательства о налогах и сборах. Специальные налоговые режимы могут быть установлены также федеральными законами, принятыми в соответствии с настоящим Кодексом, предусматривающими проведение экспериментов по установлению специальных налоговых режимов» [1].

Грамотный подход к выбору режима налогообложения позволяет законно уменьшить объем налоговых платежей и снизить налоговую нагрузку организации соответственно.

В данной статье будет рассмотрен УСН и ОРН. ЕСХН не будет рассмотрен, так как его применение узконаправленное: его могут применять только те организации, которые доля доходов от реализации сельскохозяйственной продукции собственного производства (от оказания сельскохозяйственных услуг) не менее 70%.

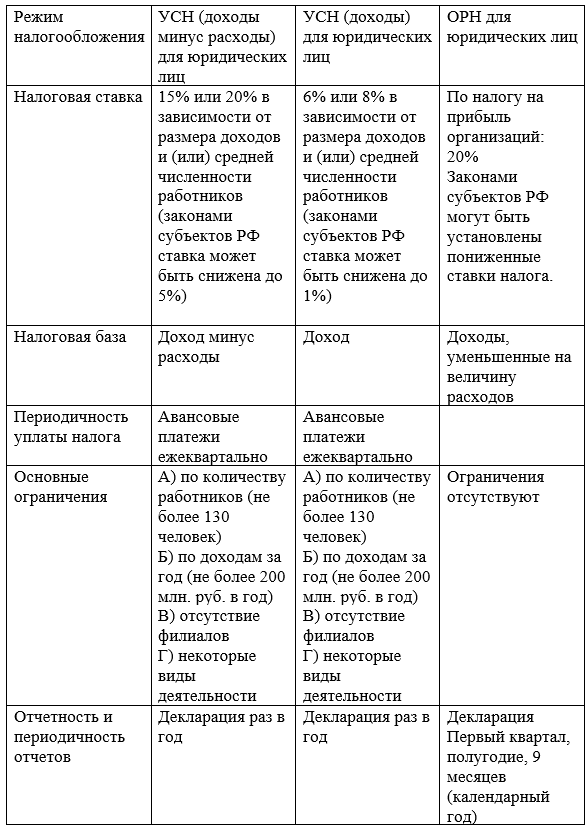

На рис.1 представлена основная характеристика возможных режимов налогообложения:

Рисунок 1. Характеристика режимов налогообложения

В качестве рекомендации для руководителей организации нами была разработана следующая схема для подбора налогового режима (табл.1).

Рекомендации были разработаны на основе статьи Баландиной М. [2]

Таблица 1.

Схема подбора налогового режима для организации

|

Условие |

Значение |

Режим |

|

Количество сотрудников |

До 130 человек

Более 130 человек |

УСН

ОРН |

|

Объем прибыли |

До 200 млн в год

Более 200 млн в год |

УСН

ОРН |

|

Прибыль не стабильна, есть сезонность в деятельности, организация периодически работает в убыток |

Да

Нет |

УСН (доходы-расходы)

УСН (доходы), ОРН |

|

В штате есть сотрудники, которые могут работать с большим объемом документации |

Да

Нет |

ОРН

УСН |

|

Сотрудники получают «серую» заработную плату, нет документального подтверждения расходов |

Да

Нет |

УСН «Доходы»

УСН «Доходы-расходы» |

|

Планируется работа с крупными контрагентами, которым необходим НДС |

Да

Нет |

ОРН

УСН |

Прежде чем сделать окончательный выбор, рассчитайте налоги на каждой системе конкретно для вашей организации.