НАЛОГОВЫЕ ПРОВЕРКИ В СИСТЕМЕ НАЛОГОВОГО КОНТРОЛЯ

Журнал: Научный журнал «Студенческий форум» выпуск №7(230)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №7(230)

НАЛОГОВЫЕ ПРОВЕРКИ В СИСТЕМЕ НАЛОГОВОГО КОНТРОЛЯ

Налоговый контроль представлен совокупностью приемов и способов по обеспечению соблюдения налогового законодательства. Как правило, налоговый контроль осуществляется путем проведения определенных мероприятий, налоговыми органами, которые называются формами налогового контроля.

Формы налогового контроля, представлены на рисунке 1.

Рисунок 1. Формы налогового контроля

Основной формой налогового контроля являются налоговые проверки. Под налоговыми проверками понимают мероприятия налоговых органов с целью выявления нарушений налогового законодательства Российской Федерации.

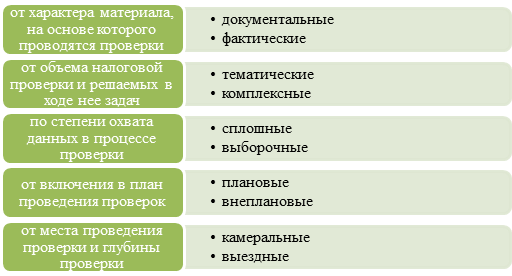

В России налоговые проверки классифицируются по нескольким признакам, представленным на рисунке 2.

Рисунок 2. Классификация налоговых проверок

В настоящее время наиболее распространенными являются камеральные и выездные налоговые проверки. Для более детального рассмотрения сущности данных проверок необходимо провести сравнительный анализ каждой из данных проверок по основным элементам.

К основным элементам налоговых проверок относят:

– субъект проверки;

– объект проверки;

– основания для проведения;

– место проведения;

– дата начала проверки;

– срок проверки;

– периодичность;

– категория проверяемых налогоплательщиков;

– проверяемые налоги.

Рисунок 3. Сравнительная характеристика выездной и камеральной налоговой проверки

В соответствии с данными представленными на рисунке 3, можно сделать вывод, что общее количество камеральных проверок будет значительно больше, чем количество выездных налоговых проверок. Также, данный факт объясняется тем, что основанием для проведения выездной налоговой проверки является решение руководителя налогового органа, которое принимается на основании проведения предпроверочного анализа.

Предпроверочный анализ представляет собой отбор налогоплательщиков на основании:

1. Данных отчетности, оценка деятельности компании по 12 критериям;

2. Сопоставление сведений, предоставленных организацией, и данных, полученных от контрагентов;

3. Определение группы риска, в зависимости от уплаты/неуплаты НДС, наличия/отсутствия сомнительных контрагентов;

4. Исследование открытых источников.

В соответствии с выше представленными данными, следует рассмотреть общее количество налоговых проверок, на примере Новосибирской области.

Рисунок 4. Количество камеральных проверок и выявленных нарушений по ним за 2020-2022 гг. в Новосибирской области

По данным представленным на рисунке 4 можно сделать вывод, что общее количество камеральных проверок в Новосибирской области сократилось на 352228 по сравнению с 2021 годом и на 459838 по сравнению с 2020 годом. Также следует отметить, что доля проверок, по которым выявлены нарушения, составляют 3 % от общего количества проведенных проверок.

Количество камеральных проверок могло снизиться за счет одного из данных факторов:

- уменьшение количества ошибок у налогоплательщиков, вследствие соблюдения норм налогового законодательства;

- уменьшение количества юридических лиц из-за макроэкономических явлений.

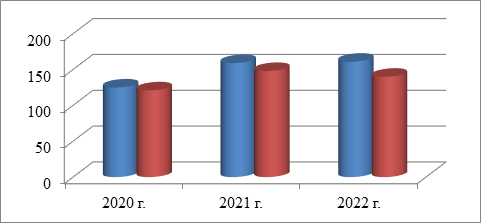

Рисунок 5. Количество выездных налоговых проверок и выявленных нарушений по ним за 2020 – 2022 гг. в Новосибирской области

По данным можно сделать следующие выводы, общее количество выездных проверок растет, так, по данным за 2022 г. количество проверок увеличилось на 2, но при этом количество проверок, по которым выявлены нарушения, уменьшилось. Следует также отметить, что общая доля проверок, по которым выявлены нарушения на 2022 г. составляет – 87 %, когда в 2021 г. составило 93%. Это говорит о снижении результативности налоговых органов.

На основании информации, представленной выше, можно сделать вывод о том, что налоговые проверки являются основополагающими в налоговом контроле Российской Федерации. Так как именно с помощью налоговых проверок осуществляется налоговый контроль. Только после проведения налоговых проверок налоговыми органами могут быть выявлены случаи нарушения налогового законодательства РФ.