ОСАГО НЕ РОСКОШЬ, А ПЕРСОНАЛЬНАЯ ГРАЖДАНСКАЯ ОТВЕТСТВЕННОСТЬ

Журнал: Научный журнал «Студенческий форум» выпуск №32(299)

Рубрика: Юриспруденция

Научный журнал «Студенческий форум» выпуск №32(299)

ОСАГО НЕ РОСКОШЬ, А ПЕРСОНАЛЬНАЯ ГРАЖДАНСКАЯ ОТВЕТСТВЕННОСТЬ

Аннотация. В данной статье рассматривается вопрос о значимости приобретения полиса обязательного страхования гражданской ответственности владельцев транспортных средств, на территории Российской Федерации в современном обществе в целом, так и для каждого водителя в частности.

Abstract. This article discusses the importance of purchasing a compulsory insurance policy for civil liability of vehicle owners on the territory of the Russian Federation in modern society in general, and for each driver in particular

Ключевые слова: ОСАГО, автогражданка, Федеральный закон, №40-ФЗ, ДТП, дорожно-транспортное происшествие, Бесконтактное ДТП, штраф, автострахование, страховая компания

Keywords: OSAGO, motor vehicle insurance, Federal Law, No. 40-FZ, road accident, traffic accident, Non-contact road accident, fine, car insurance, insurance company

Прошло чуть более 21 года с того момента, как в Российском законодательстве появился такой финансовый инструмент как обязательное страхование гражданской ответственности владельцев транспортных средств, который разделил жизнь простых автовладельцев и владельцев транспортных компаний на «до» и «после». И на основании прошедшего времени, можно подвести черту, оглянуться на прошедшие годы и понять, в действительности, правильно ли было принято решение, о введении полиса ОСАГО.

«01» июля 2003 года, в России вступил в силу Федеральный закон от «25» апреля 2002 года №40 «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (сокращенно ОСАГО - обязательное страхование автогражданской ответственности), который был принят Государственной Думой «03» апреля 2002 года и одобрен Советом Федерации «10» апреля 2002 года.

В то далёкое время, отношение к ОСАГО в российском обществе среди владельцев автотранспорта сложилось, мягко говоря, не однозначное, практически в штыки, так как с вступлением закона в силу, автострахование переходило из статуса добровольного в статус обязательное. Напряженность в обществе дошла до такого состояния, что была проведена проверка конституционности принятого Федерального Закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств».

Поводом к рассмотрению дела явились запросы Государственного Собрания - Эл Курултай Республики Алтай, Волгоградской областной Думы, группы депутатов Государственной Думы и жалоба гражданина С.Н. Шевцова. Основанием к рассмотрению дела явилась обнаружившаяся неопределенность в вопросе о том, соответствуют ли Конституции Российской Федерации Федеральный закон "Об обязательном страховании гражданской ответственности владельцев транспортных средств" в целом, а также его отдельные положения.

Конституционный суд Российской Федерации под председательствующим Красавчиковой Л.О. в своём постановлении от 31 мая 2005 г. N 6-п признал Федеральный закон от «25» апреля 2002 года №40 «Об обязательном страховании гражданской ответственности владельцев транспортных средств» не противоречащим конституции [1].

Главной и основной целью внедрения обязательного страхования на всей территории Российской Федерации было и остаётся защита и гарантия прав потерпевших на возмещения причинённого вреда, при использовании транспортных средств иными лицами, если этими лицами вред был причинён жизни, здоровью или какому-либо имуществу. Компенсации такого типа финансируются за счет страховых премий автовладельцев, которые каждый год обязаны покупать новый полис автострахования.

На сегодняшний день, с того момента, как Федеральный закон об ОСАГО вступил в силу, в него было внесено более 50 поправок и дополнений, что говорит о его значимости, востребованности и актуальности в российском обществе.

В современной России полис ОСАГО стал чем-то больше, чем просто красивая, цветная бумажка в бардачке или в электронном виде на экране смартфона, можно сказать, отчасти, он стал хранителем семейного бюджета, с учётом сегодняшних реалиях цен на автомобили и запасные части к ним. Полис ОСАГО по настоящему обрёл свою популярность и стал самым востребованным на рынке страховых услуг и стоит на первом месте в тройке самых популярных видов страхования с показателем 41%, опередив страхование недвижимости и здоровья [4].

В том случае, если по воле судьбы, обладатель «автогражданки» окажется виновным в совершенном им дорожно-транспортном происшествии, то, страховая компания, у которой был приобретён полис ОСАГО, возместит понесённые убытки пострадавшей стороне в установленных законодательством лимитах: компенсация в размере до 400 тысяч рублей, если причинён ущерб имуществу, компенсация в размере до 500 тысяч рублей, если причинён вред здоровью и жизни.

Но всегда существует вероятность, что виновник дорожно-транспортного происшествия окажется не добросовестным гражданином и у него не окажется полиса ОСАГО, и вероятность эта, не такая уж и маленькая.

Официальной статистики, почему некоторые автовладельцы не исполняют Федеральный закон № 40-ФЗ и не приобретают полис ОСАГО, нет. Но можно предположить, что среди таких причин могут значиться такие, как высокая стоимость страхового полиса, либо автовладелец редко пользуется автомобилем или абсолютно уверен, что не станет виновником ДТП.

Но если водитель, который не может позволить себе приобрести полис ОСАГО, станет виновником дорожно-транспортного происшествия, то с такого водителя пострадавшей стороне и взыскивать будет нечего. А редкое использование автомобиля, не даёт гарантий ни от каких бы то ни было случаев на дороге, не зря же есть выражение: «Раз в год и палка стреляет». Ну и прямым виновником дорожно-транспортного происшествия можно и не быть. В последнее время появилось такое понятие, как бесконтактное ДТП. Хотя понятия «Бесконтактное ДТП» правилами дорожного движения не оговорено, так же нет и юридического понятия, само явление бесконтактного ДТП существует. Бесконтактное ДТП это ситуация, когда водитель своим неадекватным поведением спровоцировал аварию, но его автомобиль физически в ней не был задействован, то есть не было касания или столкновения. Но такой водитель будет считаться участником дорожно-транспортного происшествия, о котором он может даже не подозревать. Но если сотрудниками ГИБДД будет установлена причастность и вина такого водителя, то возмещать ущерб пострадавшим виновнику придётся в соответствии с законодательством РФ.

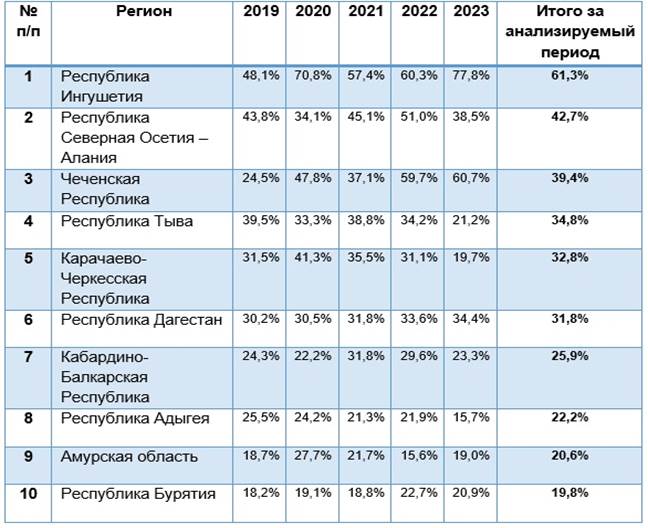

Несмотря на то, что доля незастрахованных по ОСАГО водителей в целом в России в 2023 году снизилась, однако в ряде регионов ситуация остаётся катастрофическая. По экспертной оценке, по данным Российского союза автостраховщиков (РСА), доля незастрахованных по полису ОСАГО автовладельцев по итогам 2023 года составила 8,3% (годом ранее она составляла 9,6%). Самые высокие показатели в республике Ингушетия, где доля водителей без ОСАГО в 2023 году составила 77,8%, а в Чеченской республике 60,7%.

Таблица 1.

Наибольшая доля незастрахованных по ОСАГО автовладельцев

Нельзя также не отметить ситуацию в двух крупных регионах страны – Краснодарском Крае и Ростовской области. Несмотря на то, что по формальным признакам оба субъекта не попадают в десятку регионов по доле незастрахованных (по экспертным оценкам - 17,5% и 16,2% водителей без ОСАГО за период с 2019 по 2023 годы), эти значения носят весомый характер, учитывая, что оба субъекта входят в первую восьмёрку по числу заключенных договоров ОСАГО по итогам 2023 года (1,7 млн. и 1,1 млн.) [5].

Именно наличие полиса ОСАГО у виновника дорожно-транспортного происшествия защищает потерпевших и гарантирует им право на получение возмещения за вред, причиненный здоровью или имуществу потерпевшего, а также здоровью пассажиров, в пределах установленных лимитов ответственности страховщика по ОСАГО.

Автовладельцы, которые не имеют полиса ОСАГО, ущемляют интересы тех автовладельцев, которые добросовестно приобретают полис обязательного страхования. Это выражается в том, что в случае дорожно-транспортного происшествия не по их вине, им, с большой вероятностью придется взыскивать ущерб с виновника дорожно-транспортного происшествия в соответствии с положениями Гражданского кодекса Российской Федерации, что на самом деле долго, дорого и далеко не всегда заканчивается получением достаточной компенсации. К тому же виновный в дорожно-транспортном происшествии, не всегда имеет возможность возместить ущерб из личных средств, да и не всегда намерен делать это.

Так же, ещё одна из причин, и, пожалуй, самая главная, почему некоторые автовладельцы не спешат или не хотят оформлять полис ОСАГО, это применяемая санкция за его отсутствие. На сегодняшний день, согласно части 2 статьи 12.37 КоАП РФ «Неисполнение владельцем транспортного средства установленной федеральным законом обязанности по страхованию своей гражданской ответственности, а равно управление транспортным средством, если такое обязательное страхование заведомо отсутствует» влечет наложение административного штрафа в размере восьмисот рублей [2]. Данная санкция остается неизменной с 2013 года, такое наказание по сегодняшним меркам можно назвать несущественным.

Но даже и такой штраф получить сейчас маловероятно, так как его могут выписать только сотрудники ГИБДД. Но если и будет выписан штраф, то в течении 20 дней его можно оплатить со скидкой в 50%, именно поэтому некоторые владельцы транспортных средств, принципиально не оформляют автострахование, так как штраф из несущественного становится формальным.

Таким образом, вероятность того, что добросовестный автовладелец, который приобрел полис ОСАГО, попадёт в ДТП с лицом, у которого данный полис отсутствует, составляет в среднем 60%.

Однако в скором времени может всё измениться. Правительство России поддержало внесённый «01» октября 2024 года парламентом Кабардино-Балкарии законопроект № 728324-8 федерального закона "О внесении изменений в статьи 12.3 и 12.37 Кодекса Российской Федерации об административных правонарушениях", который предполагает введение штрафа от 3000 до 5000 рублей за повторное управление автомобилем без полиса ОСАГО. Проектом предлагается дополнить статью 12.37 Кодекса об административных правонарушениях частью 3, устанавливающей административную ответственность за повторную езду без ОСАГО, что, по мнению инициаторов законопректа должно сильнее мотивировать нарушителей покупать полис ОСАГО [3]. Но не всё так однозначно.

Даже если законопроект примут, изменить ситуацию в положительную сторону не сможет. Вероятность получить повторный штраф за отсутствие полиса ОСАГО стремится к нулю, так как до сих пор, выявление данного нарушения находится в ведении сотрудников ГИБДД. Невозможно остановить для проверки каждый автомобиль. А так же возникает высокая доля вероятности, что данная мера может приводить к коррупционной составляющей на Российских дорогах.

Для того чтобы поменять отношение автовладельцев к ОСАГО, в первую очередь, необходимо предусмотреть централизованный государственный контроль над оборотом полисов ОСАГО на всей территории Российской Федерации. Из рассматриваемого законопроекта убрать слово «повторную». Снять с сотрудников ГИБДД обязанность по выявлению автовладельцев, которые используют автомобили без действующего полиса ОСАГО, и обеспечить выявление нарушителей с помощью стационарных и мобильных комплексов видеофиксации. Так же сдерживающим фактором от использования автомобиля без полиса ОСАГО будет отсутствие лимита на количество штрафов за данное правонарушение в сутки.

Совокупность данных мер, позволит в корне пересмотреть своё отношение недобросовестных автовладельцев к покупке полиса ОСАГО, манере и культуре вождения на российских автодорогах. Как следствие, в первую очередь снизится количество дорожно-транспортных происшествий, так как один из параметров премии страховой компании, является безаварийный период вождения. Права потерпевшего при дорожно-транспортном происшествии будут защищены полисом ОСАГО виновной стороны, что уменьшит количество судебных исков о возмещении вреда, что снизит загруженность судов и судебных приставов. А возможно и вовсе, с дорог исчезнут автомобили, которые в совокупности стоят дешевле, чем сам полис ОСАГО.