Построение страховых тарифов по обязательному страхованию гражданско-правовой ответственности владельцев транспортных средств в РК с учетом оптимизации системы "бонус-малус"

Журнал: Научный журнал «Студенческий форум» выпуск №13(64)

Рубрика: Физико-математические науки

Научный журнал «Студенческий форум» выпуск №13(64)

Построение страховых тарифов по обязательному страхованию гражданско-правовой ответственности владельцев транспортных средств в РК с учетом оптимизации системы "бонус-малус"

Ежедневные аварии на дорогах — одна из острейших социально-экономических проблем, которая стоит перед большинством стран. Во множестве стран мира обязательное страхование автогражданской ответственности является обязательным условием для эксплуатации автомобиля. В частности это касается и Казахстана, где роль страхования особенно велика, так как сам институт страхования в РК появился относительно недавно.

В Республике Казахстан страхование получило массовое распространение не так давно. Первые страховые компании открылись в 1990 году. Вначале это были компании с организационной структурой кооперативов, далее товарищества и сегодня мы их видим, как акционерные общества. В 1994–1998 годах был принят новый Закон «О страховании» и введен такой продукт, как обязательное страхование гражданско-правовой ответственности владельцев транспортных средств. Это был первый толчок на пути развития страхового сектора в Республике. На тот момент учредительный капитал страховых компаний должен был составлять 40 тысяч МРП, или порядка 20 миллионов тенге. Количество компаний в тот период рознилось от 60 до 140.

Введение такого вида обязательного автострахования, имеющего публичные цели и строящегося на приоритетности здоровья людей, охраны жизни и имущества потерпевших, явилось результатом тяжелой и усердной работы, направленной на достижение важной стратегической цели – обеспечение неотложного решения проблем безопасности дорожного движения.

Основной миссией автострахования является оказания защиты имущественным интересам третьих лиц, их здоровью, жизни, и (или) имуществу которых причинен вред в результате эксплуатации автотранспорта, путем осуществления страховых выплат. Именно поэтому, каждый автовладелец, используя свое транспортное средство, обязан застраховать свою гражданско-правовую ответственность, т.к., транспортное средство является источником высокой опасности.

Обязательное страхование владельцев автотранспорта осуществляется на основании договора, который заключается между страховой компанией и водителем. Договор прекращает свое действие, если: была осуществлена страховая выплата по первому наступившему страховому случаю, истек срок действия договора страхования, было досрочное прекращение или договором об обязательном страховании не предусматривается иное. Так же водитель вправе потребовать возврат доли уплаченной страховой премии в размерах, при преждевременном прекращении договора обязательного страхования, предусмотренных Законом. Система тарификации по обязательному страхованию автотранспорта, довольна, проста в понимании.

Расчет страхового тарифа:

Страховой тариф = 1,9 МРП * поправочные коэффициенты

Поправочные коэффициенты разделены по группам:

- по персональным критериям (пол и возраст страхователя);

- по критериям связанными с эксплуатацией авто (место регистрации).

- по критериям специфики ТС (год выпуска авто);

Вопрос, который не дает покоя страховым организациям на сегодня — старые региональные коэффициенты, на которые умножается стоимость страхования. Проблема заключается в том, что количество автомобилей в регионах ежегодно растет, а значит — и количество ДТП. Кроме того, в крупных городах увеличился трафик машин с областными номерами. Поскольку водителей в областях страхуют по более низким коэффициентам, то, являясь виновником ДТП в Алматы и в Астане, областной клиент «раскручивает» страховую компанию на более высокие выплаты, ведь машины в обеих столицах, как правило, более молодые и дорогие. Принося страховой компании в виде премии определенную сумму (средняя стоимость страховки по итогам — 9,8 тыс. тенге), водитель из области заставляет ее платить гораздо больше: средняя выплата этого года достигала 350-400 тыс. тенге. Региональная статистика указывает на резкий рост убыточности в крупных городах за 5 лет.

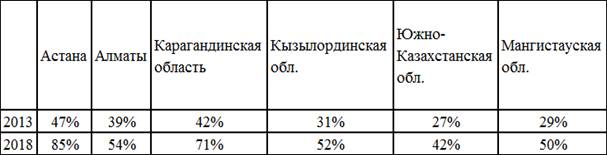

Таблица 1

Коэффициент убыточности по регионам за 5 лет

Значительный рост вызван тем, что ежегодно запчасти и сервисные услуги под влиянием курса доллара дорожают. Что касается страховой премии, то они дорожают с ростом МРП. В дальнейшей перспективе, убыточность будет расти, это приведет к тому, что компании начнут сдавать лицензии по данному классу. А мы знаем, что самый крупный вид страхования в компаниях по общему страхованию это классы добровольного страхования, ОГПО ВТС и ОСНС. И то в связи с недавним изменением последний класс согласно законодательству был переведен в компании по страхованию жизни. Так многие компании вскоре потеряют большой уровень дохода и будут вынуждены закрываться. И на фоне монополии, где не будет конкуренции, страховой рынок настигнет рецессия.

Рисунок 1. Динамика роста собранных премии и произведенных выплат по ОС ГПО ВТС (млн. тенге)

По графику видно, что отношение выплат к премиям стремительно растет, что говорит нам о том, что почти половину от собранных премии компания тратит на выплаты, это без учета всех расходов и других издержек в виде налогов и т.д. Если брать страховые компании по отдельности, то ситуация также не благоприятная, так как база застрахованных клиентов у всех разная. Именно поэтому страховые агенты привлекают новых клиентов, предлагая свои страховые услуги. Еще одной особенностью страхования в Казахстане является то, что ни одна страховая компания не вправе делать какие либо скидки от себя, тарифы везде должны быть одинаковые. А это уже рождает жестокую конкуренцию. И большинство людей предпочитают компании с хорошей репутации и крупными активами.

Необходимость применения актуарных расчетов в автостраховании, очевидна. Действующие тарифы давно себя изжили. Никаких нововведений в систему тарификации не было внесено уже 10 лет. В условиях рыночной экономики для страховой компании, единственным критерием для благосостояния является ее тарифная политика, а для водителей внесение изменений в расчет тарифа позволит достичь справедливости по отношению к ценообразованию тарифа. Так, к примеру, региональный водитель будет платить больше, если он планирует ездить в крупных городах. Помимо этого усовершенствование системы «бонус-малус» позволит более адекватно поощрять и наказывать водителей за езду бес и с происшествиями. Для воплощения выше задуманного страховщик непременно столкнётся с необходимостью математического и вероятностного оценивания своей деятельности, с необходимостью построения математических моделей по учету рисков и с актуарным подходом при формировании своих тарифов.

Существует два метода определения уровня ставки, нужно понять обеспечивают ли два этих подхода равные результаты, а также нужно рассмотреть относительные слабые и сильные стороны каждого метода.

Метод чистой премии и метод коэффициента убыточности.

Метод чистой премии в основном считается более простым из двух методов расчета тарифных ставок, так как он выявляет предполагаемую ставку, а не предполагаемое изменение текущей ставки. Метод чистой премии предполагает прогноз (1) среднего размера убытка и расходов на урегулирование убытков на единицу риска и (2) средних постоянных расходов на единицу риска в течение действия ставок. После полученной суммы двух значений проводится корректировка с учетом переменных расходов и запланированной прибыли в процентах путем деления ее на единицу за минусом суммы коэффициента переменных затрат и запланированной прибыли в процентах (т.е. допустимый коэффициент убыточности).

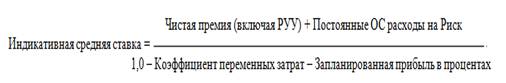

Индикативная средняя ставка на риск может быть рассчитана с применением формулы, указывающей чистую премию:

Формула 1

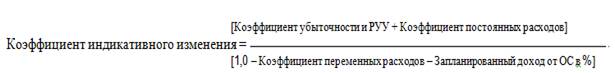

Метод коэффициента убыточности является более распространенным из двух методов. Данный метод оценивает процентную долю суммы премии, необходимые для покрытия будущих убытков, и расходов, с которой сравнивается с суммой премии, имеющейся для оплаты таких затрат. Т.е. этот метод сравнивает сумму прогнозных убытков и расходов на урегулирование убытков (РУУ) и прогнозного коэффициента постоянных расходов с допустимым переменным коэффициентом убыточности. Это уравнение представлено следующим образом:

Формула 2

Эти два метода отличаются друг от друга. Первым основным отличием заключается в применении в основе формулы измерении убытков. Формула индикативного коэффициента убыточности основывается на коэффициенте убыточности, тогда как формула индикативной чистой премии использует статистику чистой премии. Важность данного отличия является то, что для формулы индикативного коэффициента убыточности нужна премия по текущей ставке, а для формулы индикативной чистой премии это не требуется.

Вторым основным отличием заключается в том, что эти две формулы показывают различный результат. На практике очень редко эти два подхода дают эквивалентные показатели. Так как в результате использования формулы индикативного коэффициента убыточности получаем индикативное изменение текущих ставок. В результате использования формулы чистой премии получаем индикативную ставку.

Для применения из выше описанных методов, актуарий должен знать текущее положение в компании и смоделировать прогноз на исторических данных. Если данных нет, то возможно взять эту информацию с рынка и адаптировать под свою страховую политику. Также в обязанности актуария при применении тарифов необходимо знать законы и нормы каждой юрисдикции, в которой его компания выполняет операции страхования, и должен быть уверен, что классификационный расчет тарифных ставок полностью соответствует требованиям законов и норм той или иной юрисдикции. Осуществить это в одиночку является трудным процессом, поэтому необходимо работать совместно с другими специалистами, такими как андеррайтер, комплаенс контролер, бухгалтер, юрист и т.д.