Влияние макроэкономических показателей на банковские депозитные продукты

Журнал: Научный журнал «Студенческий форум» выпуск №18(69)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №18(69)

Влияние макроэкономических показателей на банковские депозитные продукты

В настоящий момент рынок банковских депозитов в России активно развивается. Это подтверждается ростом депозитов в банках.

Рисунок 1. Динамика объемов привлеченных банков депозитных продуктов за период с 2008 г. по 2018 г., трлн. руб.

За прошлые годы объем депозитов, привлеченных банками, вырос более чем в 5 раз (рис. 1). Рост за 2018 г. по отношению к 2017 г. составил 15 %. Центральный банк прогнозирует, что данный тренд сохранит свою тенденцию в будущем. При этом данный вид прогноза предусматривает замедление темпов роста экономики и доходов граждан, а кроме того уменьшение процентных ставок по депозитам при одновременном воздействии капитализации высоких процентов предыдущих периодов. [4]

Однако этот вид прогноза производился при условии благоприятных внешних условий. Одним из ключевых факторов, обуславливающих динамику депозитов населения страны в долгосрочной перспективе, принято считать доходы граждан. Наглядно можно увидеть динамику среднемесячной заработной платы работников на рисунке 2.

Рисунок 2. Среднемесячная номинальная начисленная заработная плата работников в целом по экономике Российской Федерации в 2008–2017гг., руб.

Из рисунка видно, что заработная плата населения постепенно растет. Так за 2017 год заработная плата на 6,7% больше, чем в предыдущем году. [5]

По данным Росстата, в декабре рост номинальной зарплаты составил 6,9% после 8,2% г/г в предыдущем месяце. В реальном выражении он замедлился сильнее за счет ускорения инфляции в декабре: до 2,5% – с 4,2% г/г.

В госсекторе номинальная зарплата в декабре выросла на 11,7% после 12,2% г/г. В частном секторе замедление было более выраженным: 6,9% после 7,7% г/г. Ускорение инфляции и перенос индексации зарплат в бюджетном секторе на 1 октября могут привести к дальнейшему снижению роста реальной заработной платы в I квартале 2019 года. [2, c. 26]

Дополнительно к заработной плате необходимо учитывать такой количественный показатель, как безработица. В 2018 году уровень безработицы составил 4,8%, что стало минимальным показателем за всю историю наблюдений. На протяжении 2018 года сезонно сглаженный уровень безработицы находился около отметки 4,8%, в декабре уровень безработицы минимально повысился, с 4,77 до 4,79%.

Данные показатели должны способствовать тому, что у населения должны увеличиваться свободные денежные средства, которые они могут вкладывать в банковские депозитные продукты. Однако доход физических лиц сильно «съедается» инфляцией, которая влияет на сбережения.

Далее рассмотрим ВВП как фактор, влияющий на депозитные продукты банка. Согласно первой оценке Росстата, рост ВВП в 2018 году ускорился до 2,3%. Значительный вклад внес существенный пересмотр вверх динамики объема выполненных строительных работ, который может носить технический характер. Данные по динамике представлены на рисунке 3.

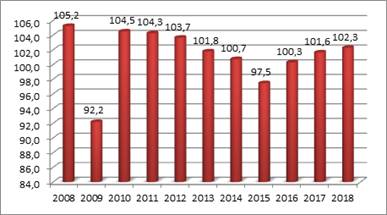

Рисунок 3 . Рост ВВП в Российской Федерации за 2008 - 2018 гг., %

Показатель ВВП постепенно падал, принимая минимальное значение в 2009г, а после 2015г. начался рост. То есть получается, что эффективность работы предприятий постепенно растет. А это, в свою очередь, будет способствовать привлечению преобразованию полученных денежных средств от организаций в банковские депозитные продукты. Однако по рисунку видим, что данный рост слишком медленный.[3]

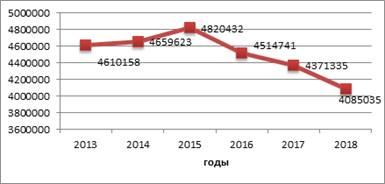

Если рассмотреть такой фактор, как количество юридических лиц в стране, то получим следующие тенденции (рис. 4)

Рисунок 4 .Количество юридических лиц в Российской Федерации за 2013 - 2018 гг., количество шт.

По рисунку отметим, что на данный момент происходит спад после постепенного увеличения количества юридических лиц до 2015 г. Эта тенденция неблагоприятно отображается на банковских депозитах: происходит переориентация банковских депозитных продуктов на физических лиц.[3]

Согласно статистике по компонентам использования ВВП, более благоприятная по сравнению с 2017 годом динамика физических объемов экспорта товаров и услуг смогла компенсировать ослабление инвестиционной и потребительской активности, которое сопровождалось замедлением роста импорта. Принимая во внимание структуру ВВП по производству согласно статистике Росстата на сегодняшний день, ускорение роста экономики произошло за счет улучшения динамики добычи полезных ископаемых, оптовой и розничной торговли, транспортировки и хранения, а также строительства.

Таким образом, краткосрочные риски умеренного замедления роста ВВП сохраняются. В дальнейшем рост экономики, вероятно, ускорится. Однако будут наблюдаться довольно низкие показатели привлеченных денежных средств от юридических лиц. [2, c. 26]

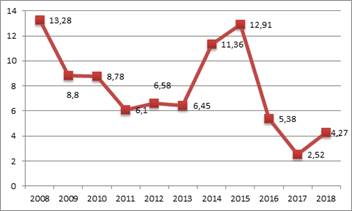

Далее рассмотрим уровень инфляции в России (рис. 5)

Рисунок 5. Уровень инфляции в России за 2008 - 2018 гг, %

Отметим, что в настоящее время ситуация в экономике России стабилизируется. По рисунку можно отметить, что самым стабильным можно считать период с 2010 по 2013 гг, т. к. не было больших скачков инфляции.[4]

При повышенном уровне инфляции, как ранее говорилось, уменьшается большая часть накоплений населения. Снижается уровень доверия к банкам.

Отличительной направленностью настоящего времени также считается перераспределение депозитов населения внутри банковского сектора.

Данная динамика сопряжена, в первую очередь, с изменением политики регулятора. Во второй половине 2013 года Центральный Банк Российской Федерации начал «чистку» рынка, при этом крупные отзывы лицензий пришлись в основном на 2013–2015 года.

В период интенсивного отзыва лицензий у отечественных банков в 2013–2015гг., у населения была отмечена осторожность в инвестировании свободных денежных средств. Данная тенденция сохранилась и до сегодняшнего дня. На данный момент физические лица больше доверяют крупным государственным банкам.

В связи с данными событиями доверие к банковском депозитам также снижается. В особенности доверие юридических лиц, у которых незастрахованны депозиты.

Количество депозитных институтов начинает снижаться, при этом не заменяется на иные (недепозитные) институты. Начавшийся регулятором в конце 2013-го года процесс очищения банковской системы можно считать логичным. Раньше масштабно и целенаправленно регулятор не проводил политику, направленную на масштабное уменьшение количества банков. Продолжившийся в последующие годы тренд указывает на то, что Центральный Банк целенаправленно проводит политику санации банковского сектора. Центральный Банк и раньше отзывал лицензии, но отличительной чертой нынешней волны является не только увеличение количества отзывов, но и места, которые занимают эти банки в банковской системе. [1]

Рассмотрев экономическую ситуацию в стране, можно сделать вывод, что ситуация стабилизируется медленными темпами, однако сейчас банки сильно потеряли депозитные продукты для юридических лиц в связи с их резким снижением. То есть ориентация банков сейчас происходит на депозитные продукты, направленные на физических лиц. При этом конкуренция уменьшается между банками, что также влияет на предлагаемые депозитные продукты.