Система показателей эффективности формирования структуры капитала машиностроительных предприятий

Журнал: Научный журнал «Студенческий форум» выпуск №20(71)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №20(71)

Система показателей эффективности формирования структуры капитала машиностроительных предприятий

Аннотация. Анализ эффективности формирования и использования собственного и заемного капитала – это способ накопления, трансформации и использования информации финансового характера, имеющей целью оценить текущее и перспективное состояние собственного и заемного капитала предприятия, обосновать возможные и приемлемые темпы развития предприятия с позиции обеспечения его источниками финансирования, выявить доступные источники средств и оценить различные способы их мобилизации. В данной статье в качестве показателей эффективности формирования структуры капитала рассмотрены коэффициенты ликвидности, финансового левериджа, гиринга, рентабельности.

Ключевые слова: капитал, структура капитала, показатели эффективности, финансовый леверидж, ликвидность, рентабельность.

В современных экономических условиях машиностроительные предприятия сталкиваются с рядом дилемм, требующих эффективных решений. К числу таких вопросов относится формирование оптимальной структуры капитала. Особо востребованы результаты решения этой задачи во время стратегического планирования, генерирования текущих финансовых планов, а также при разработке дивидендной политики и др. Предприятие, характеризующееся оптимальной структурой капитала, гарантирует себе достаточный уровень ликвидности, финансовой устойчивости и рентабельности, кроме того, адекватное финансирование внеоборотных и оборотных активов, текущей хозяйственной деятельности.

Обзор экономических/финансовых показателей и формирование их системы преследует цель установления соответствия положений финансовых теорий объективному развитию экономики и ее субъектов, т.е. осуществление количественной оценки проявления теоретических экономических закономерностей в конкретных условиях (место, интервал времени, институциональное окружение и другие обстоятельства внешней и внутренней среды).

Экономический или финансовый показатель представляет собой обобщенную количественную величину, адекватно отражающую свойства и особенности изучаемого объекта или явления в конкретных условиях. Каждый показатель должен с предельной точностью соответствовать содержанию измеряемого с его помощью признака и представлять формализованную модель его количественной экономической характеристики [Кокорева, с. 58].

Необходимость изучения объектов в совокупности взаимосвязей и отношений требует составления и применения системы показателей, отличающейся логической целостностью, части которой занимают строго определенное место. Формируемая система экономических показателей должна отличаться их содержательным единством, связанным с экономическими характеристиками и свойствами объекта исследования – машиностроительного предприятия.

Построение системы показателей экономической/финансовой эффективности должно основываться на тщательном теоретическом анализе изучаемого объекта, отвечать требованиям обоснованности, логической и экономической структурированности и минимизации количества составляющих систему элементов, обеспечивать получение достоверной и полной информации всеми внутренними и внешними пользователями.

Формирование оптимальной структуры капитала машиностроительного предприятия и ее эффективный менеджмент являются стратегически важными задачами финансового управления и требуют понимания и учета влияющих внутренних и внешних факторов, а также обуславливают обязательность объективной и комплексной оценки и мониторинга финансового состояния, структуры привлекаемых источников финансирования и направлений их использования и формирования финансовых результатов деятельности, что диктует необходимость выбора соответствующих достоверных показателей и установления критериев их значений, а также построения и использования эффективной системы показателей.

Построение экономически непротиворечивой и объективной системы показателей направлено на решение следующих задач:

1) отбор финансовых показателей, основанный на экономических принципах и подчиненный законам формирования финансовых потоков в машиностроении;

2) установление границ нормативных значений составляющих единую систему показателей;

3) выявление зависимостей между исследуемыми показателями и формирование их иерархической структуры, демонстрирующей подчиненность уровней и взаимосвязи отдельных элементов системы показателей и групп показателей.

Разрабатываемая система показателей должна основываться на принципах полноты, достоверности, непротиворечивости, открытости и адаптивности, следование которым обеспечит эффективность и гибкость ее использования, а также позволит многосторонне и критически исследовать особенности формирования структуры капитала и предпочтения в выборе источников финансирования машиностроительного предприятия.

Структура капитала (гиринг или леверидж) может быть детерминирована и измерена различными показателями, для которых также существуют несколько методик расчета, и их выбор и применение зависят от имеющихся эмпирических данных и целей исследования [Ушаева, с. 147]. В целом, все показатели данной группы можно разделить на:

— основанные на рыночной стоимости собственного капитала компании;

— рассчитываемые на основании бухгалтерских данных о стоимости капитала.

Первые ориентированы на перспективу и отражают будущие денежные потоки компании от материальных и нематериальных активов, вторые свидетельствуют об истории эффективности ее деятельности.

Наиболее эффективным является одновременное использование рыночных и бухгалтерских данных, поскольку они могут быть информативными и в различных аспектах. В своей работе «Детерминанты структуры капитала: данные китайских публичных компаний» Дж. Чен и Р. Стрэндж приводят литературный обзор, подтверждающий состоятельность и правомерность использования обоих групп показателей.

Дж. Боумэн вместе с тем продемонстрировал, что бухгалтерские и рыночные данные о стоимости долговых обязательств компании сильно коррелированы, поэтому погрешность, могущая явиться следствием использования бухгалтерской стоимости, ничтожна и не оказывает значимого воздействия на получаемые результаты.

Также Р. Брейли и С. Майерс утверждают, что не имеет значения, используются бухгалтерские или рыночные данные о стоимости компании, поскольку последние «включают стоимость нематериальных активов, порождаемых исследованиями и разработками, рекламой, подготовкой персонала и т.д. Эти активы неликвидны, … и их стоимость может исчезнуть совсем … [поэтому] наилучшим будет довериться [мнению] бухгалтера» [Шевченко, с. 4].

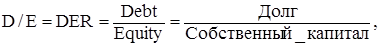

В качестве детерминанта структуры капитала традиционно используется коэффициент левериджа:

(1)

(1)

Важной мерой структуры капитала выступает также коэффициент риска, или гиринг, имеющий несколько модификаций:

(2)

(2)

(3)

(3)

По мнению Р. Раджан и Л. Зингалес «эффекты прошлых решений о финансировании, вероятно, лучше всего представлены соотношением совокупного долга и капитала (определяемого как сумма долговых обязательств и собственного капитала)» [Шевченко, с. 5].

Под долгом, в данном случае, понимают процентные и другие финансовые обязательства и кредиторскую, в том числе торговую, задолженность, т.е. обязательства предприятия за вычетом внутренних резервов (доходы будущих периодов, резервы предстоящих расходов, и пр.) и нефинансовых обязательств. Таким образом, имеет место равенство:

Обязательства = Долг + Внутренние резервы + Нефинансовые обязательства, (4)

Экономическая эффективность – относительный показатель, позволяющий измерить полученный эффект с понесенными затратами или использованными ресурсами в целях достижения этого эффекта [Щёткина, Лясковская, c. 131]. Традиционно для оценки уровня экономической эффективности деятельности машиностроительных предприятий используют показатели рентабельности.

Одним из критериев оптимизации является прирост обобщающих показателей рентабельности, а факторные модели зависимости рентабельности собственного или заемного капитала от других частных показателей – факторов позволяют выявить степень количественного воздействия каждого из них на изменение результативности показателей.

Коэффициенты рентабельности показывают, насколько прибыльна деятельность предприятия и исчисляются отношением различных видов прибыли к используемым источникам средств, из которых наиболее важными являются совокупный капитал и собственный капитал предприятия. В процессе анализа рентабельности капитала применяются жестко детерминированные факторные модели, которые позволяют проводить сравнительный анализ основных факторов, влияющих на изменение рентабельности различных видов источников средств [Ушаков, с. 204].

Разрабатываемая система показателей должна включать показатели структуры капитала, демонстрирующие наличие и величину источников финансирования машиностроительного предприятия в конкретном временном периоде, а также известные показатели, характеризующие финансовое состояние машиностроительного предприятия: рентабельности, ликвидности, денежных потоков, использование которых позволит получить исчерпывающую оценку эффективности деятельности и финансирования предприятий [Кащеев, Базоев, с. 77].

Рисунок 1 машиностроительных предприятий[1]

Таким образом, целевая исследовательская система показателей, включающая в себя ключевые финансовые показатели деятельности, а также предусматривающая рассмотрение основных влияющих факторов, позволит объективно оценить степень финансового риска и состав источников финансирования предприятия, обеспечивающий соответствующий уровень и структуру активов, а также сформировать суждение об эффективности структуры капитала машиностроительных предприятий.

Предложенная система показателей базируется на предположении, что изменения структуры капитала оказывают влияние на оптимальность формирования активов (ликвидность) и эффективность деятельности предприятия (рентабельность).

[1] Источник: составлено автором