Аудит и налогообложение в современной России

Журнал: Научный журнал «Студенческий форум» выпуск №39(90)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №39(90)

Аудит и налогообложение в современной России

AUDIT AND TAXATION IN MODERN RUSSIA

Anastasia Barykina

student, Plekhanov Russian University of Economics, Russia, Moscow

Аннотация. Аудит налогообложения является одним из основных и значимых заданий. Уровень налоговых отношений между налогоплательщиками и государственными органами оказывают значительное влияние на экономику государства в целом. В виду этого, актуально будет рассмотреть каким образом происходит аудит налогообложения в современных условиях в России.

Abstract. Auditing taxation is one of the main and significant tasks. The level of tax relations between taxpayers and public authorities have a significant impact on the economy of the state as a whole. In view of this, it will be relevant to consider how tax audits take place in the current conditions in Russia.

Ключевые слова: налоговый аудит, аудит налогообложения, налогообложение, налог, налоговый аудитор.

Keywords: tax audit, tax audit, taxation, tax, tax auditor.

Аудиторская деятельность является одной из важных видов деятельности, способствующих улучшению экономической ситуации в стране. Как правило, аудиторские организации, осуществляющие аудиторскую деятельность, являются коммерческими и независимыми. Разница между аудиторской деятельностью и аудитом состоит в том, что деятельность предусматривает оказание сопутствующих услуг, а аудит нацелен на проведение независимой оценки финансовой отчетности и выражение мнения о её достоверности. Лицо, выполняющее аудиторское задание, является аудитором

В настоящее время отечественный рынок услуг аудиторских организаций достаточно многообразен и имеет высокую конкуренцию. Налоговая сфера не является исключением. Основываясь на положениях ФЗ «Об аудиторской деятельности» от 30.12.2008 N 307-ФЗ [17], аудиторские организации имеют право заниматься предоставлением следующих услуг в сфере налогообложения:

- налоговое консультирование

- постановка, восстановление и ведение налогового учета

- составление налоговых расчетов и деклараций.

Основным правовым документом, регулирующим взаимоотношения субъектов налоговых отношений, является Налоговый Кодекс Российской Федерации (НК РФ). Налоговый кодекс РФ – базовый законодательный документ, главная задача которого состоит в регулировании сферы взимания налогов и сборов с физических и юридических лиц [8].

Полную правовую природу налога отражает именно НК РФ. Налог – обязательный и индивидуально-безвозмездный платёж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований» (п.1, ст.8 НК РФ). В соответствии с Налоговым кодексом РФ, установлено несколько видов налогов: федеральные, региональные и местные [9].

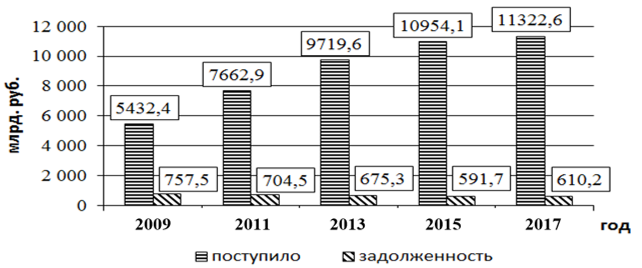

Не исключено, что в сфере налогообложения существуют свои проблемы, которые негативно сказываются как на конкретной организации, так и на всём государстве в целом, поскольку налоги являются основной доходной статьёй бюджета государства. По этой причине, аудиторские организации и индивидуальные аудиторы в процессе выполнения задания в сфере налогообложения должны способствовать гармонизации отношений между налогоплательщиком и государством. Рассматривая гармонизацию отношений между субъектами налоговых отношений, следует изучить динамику поступлений и задолженностей по налогам в бюджет Российской Федерации (рис. 1).

Рисунок 1. Динамика поступлений и задолженностей по налогам в бюджет РФ на 1 января 2009-2017 гг.[12]

Налоговая задолженность субъектов экономической деятельности имеет тенденцию к снижению, но не слишком быстрыми темпами. Для изучения криминальной ситуации в налоговой сфере необходимо рассмотреть статистику налоговых преступлений в России за последние годы (табл. 1).

Таблица 1.

Статистика выявленных преступлений в РФ 2013-2017 гг. [15]

Анализируя данные таблицы 1, можно сделать вывод, что за последние 5 лет количество выявленных преступлений в сфере налогообложения увеличивалось, хотя за последние 2 года темп роста замедлился, если с 2013 по 2014 количество преступлений выросло на 4,9%, а с 2014 по 2015 на 9,4%, то к 2016 всего на 0,8%.

Аудит налогообложения проводится с целью выстраивания прозрачных отношений между налогоплательщиком и государством. Однако это не может происходит в полной мере, так как нередко возникают проблемы. С чем они могут быть связаны? Почему организации вынуждены обращаться за помощью к специалистам?

Возвращаясь к вопросу о проблемах, одной из основных является часто изменяющаяся база налогового и бухгалтерского законодательства [13]. Организации не успевают отслеживать законодательные изменения и нововведения, а потом совершают неумышленное нарушение. К тому же, различные нормы Налогового кодекса и, например, судебная практика тяжело поддаются самостоятельному изучению, и тем более, применению на практике. Ни один руководитель не возьмет на себя риск подводить компанию. Возможно, для облегчения ситуации с этой проблемы, следует улучшить информационную базу и сделать её более последовательной, таки образом защитить права налогоплательщиков.

Проблема отсутствия возможностей налогового планирования, закреплённых законодательно [5]. Закрепление всех возможностей налоговой оптимизации и планирования значительно улучшило бы положение налоговой сферы, а также повысило бы предпринимательскую активность организаций, так как стратегическое планирование финансовой деятельности какого-либо предприятия помогает прокладывать путь к его дальнейшему развитию и существованию. Проведение предварительного аудита налогообложения позволяет как провести анализ и дать оценку настоящего состояния организации, так и составить прогноз на будущее. Это еще одна причина, по которой организации обращаются за помощью к специалистам аудиторских компаний.

Исходя из вышесказанного, следует отметить актуальность проведения аудита налогообложения в настоящее время. Основной задачей аудиторских проверок по налоговым вопросам является своевременная помощь организациям избежать негативных последствий за нарушения в области налогообложения.

Не так давно в лексике юриспруденции стали появляться понятия «аудит налогообложения» и «налоговый аудит», поэтому в правовой литературе отсутствуют официально закрепленные определения этих понятий. Многие авторы считают, что аудит налогообложения и налоговый аудит равнозначны по своей сути, так как они имеют практически одинаковые цели. Однако это вопрос остается спорным. Что же такое аудит налогообложения? С чем связано возникновение налогового аудита? Изучение этих двух понятий позволит в большей степени изучить сущность каждого из них и сделать вывод о их сходстве.

Е.С. Иванова определяет аудит налогообложения как независимую проверку состояния бухгалтерского и налогового учета, а также всех расчетов организации по налогам и сборам, уплачиваемых в бюджеты различных уровней и внебюджетные фонды с целью выявления налоговых рисков и выработки рекомендаций по их устранению [4].

По мнению Ж.А. Морозовой, налоговый аудит представляет собой проверку правильности исчисления и своевременной уплаты налогов, являясь отдельным направлением в системе отечественного аудита.

Несмотря на то, что рассматриваемые понятия объединяет общая сфера, связанная с налогообложением, очевидно, налоговый аудит и аудит налогообложения имеют некоторые отличительные особенности. Необходимо разобраться с основными понятиями налоговых отношений.

Отличия в процедурах проведения налогового аудита и аудита налогообложения можно начать рассматривать с субъективного состава. Так, за процедуру проведения налогового аудита отвечает специалист налогового органа, то есть, налоговый аудитор. Как правило, налоговым аудитором является государственный служащий, который осуществляет досудебное урегулирование налогового спора [10]. Этот момент в принципе подтверждает то, что налоговый аудит исходит от лица государства, как один из способов поддержки аудиторских организаций. Касаемо аудита налогообложения, то он проводится либо аудиторской организацией, либо индивидуальным аудитором. При проведении аудита налогообложения аудитор не пересекается с налоговыми органами, его задача – выполнить тщательную проверку, чтобы у организации не возникло проблем с государством.

Налоговый аудитор, проводя аудит в организации рассматривает заявления и жалобы на действия или, наоборот, бездействия, налоговых органов. Объектом исследования аудита налогообложения же является проверка бухгалтерской и налоговой отчетности [14].

Анализируя задачи, обобщенно можно сказать, что при аудите налогообложения проводится проверка и оценка налоговых показателей организации, а при налоговом аудите основной задачей является решение налоговых споров и улучшение процедур по их рассмотрению.

Изучив некоторые аспекты, у меня сформировалось такое мнение, что аудит налогообложения представлен в более широком смысле, чем налоговый аудит. Это может быть связано с тем, что общий аудит налогообложения не способен охватит всего объема информации, а налоговый аудит позволяет все подробно изучить и выступает вспомогательной услугой, предоставляемых аудитором услуг какой-либо организации. Другими словами, налоговый аудит был создан в целях государственной помощи аудиторским организациям, чтобы способствовать разрешению и улучшению правовых вопросов, касаемо аудита налогообложения.

Если рассматривать налоговый аудит как одну из мер поддержки со стороны государства в целях выстраивания справедливой и эффективной налоговой системы, то следует рассмотреть в каких направлениях происходит гармонизация в настоящее время.

Понятие гармонизации в налоговой сфере появилось достаточно давно. В литературе, под понятием гармонизации понимается взаимное согласование, сведение в систему, унификации, координации, упорядочения, обеспечения взаимного соответствия разных мер, действий, мероприятий экономического характера [6].

Основными направлениями гармонизации налоговой системы являются [1]:

- устранение двойного налогообложения хозяйствующих субъектов;

- создание условий для полноценного осуществления фискальной функции налогов;

- необходимость установления международных правил налогообложения.

В последнее время государством предпринимается все больше попыток построения гармоничных отношений в налоговой сфере. Так, например в 2012 году ФНС РФ была предпринята попытка к построению равноправных отношений в нашей стране между налоговой службой и налогоплательщиками путём горизонтального мониторинга.

Горизонтальный мониторинг – это новый вид налогового контроля, который заключается в подписании специального соглашения между налоговыми органами и налогоплательщиками в целях надзора. Соглашения индивидуальны для каждого случая, однако общий смысл ничем не отличается. Все они направлены на решение процедурных вопросов и на регулирование интенсивности аудиторских проверок, в частности, а также всего налогового контроля в целом [16]. Выделяют некоторые принципы горизонтального мониторинга (рис. 2).

Рисунок 2. Принципы горизонтального мониторинга

Такое соглашение позволяет компании в онлайн-режиме сообщать налоговым органам обо всех имеющихся рисках, связанных с налогами. Таким образом, происходит консультация, где налогоплательщик может посоветоваться с налоговым инспектором о дальнейших действиях, а после этого уже совершить хозяйственную операцию. Это способствует не только упрощению процесса налогового регулирования хозяйствующих субъектов, но и налаживанию контакта с самими налогоплательщиками, поскольку после таких консультаций практически отсутствует необходимость в проведении аудиторских проверок, а налогоплательщик получает поддержку со стороны налоговых органов.

На данный момент горизонтальный мониторинг не закреплен в НК РФ, но, если в дальнейшем будет проявляться его эффективность, это произойдет в достаточно скором времени. К тому же, по данным исследования, были выявлены преимущества не только для налоговых органов, но и для самих налогоплательщиков [7].

Самым значимым преимуществом, по мнению налогоплательщиков является снижение налоговых рисков (34%), а вот за получение консультаций по вопросу о возможности заранее согласовывать свои позиции ФНС по планированию сделок проголосовало наименьшее число участников опроса – всего 15%. Это говорит о том, что вопрос о высоких налоговых рисках является самым проблемным для налогоплательщиков, поскольку из-за этого существует угроза штрафа, потери репутации на рынке, и зачастую даже привлечение к уголовной ответственности. Соглашение о горизонтальном мониторинге в свою очередь снижает такой риск и предоставляет благоприятные и эффективные условия для развития организаций.

В настоящее время создание гармоничных отношений между налогоплательщиками и государством выстраивается путем проведения мер налоговой политики, которая в перспективе должна ориентировать систему налогообложения на установление оптимального уровня реального налогового бремени на хозяйствующие субъекты при одновременном соблюдении фискальных интересов государства.

Необходимо помнить, чтобы специалист, занимающийся аудитом в налогообложении, имел как можно больше положительных характеристик и отзывов, поскольку вопрос аудита и налогообложения на фирме имеет значимую роль для её существования.