Проблемы финансирования молодёжных инновационных проектов в России

Конференция: II Студенческая международная научно-практическая конференция «Молодежный научный форум»

Секция: Экономика

II Студенческая международная научно-практическая конференция «Молодежный научный форум»

Проблемы финансирования молодёжных инновационных проектов в России

Катализатор перехода к шестому технологическому укладу – это молодые предприятия малого и среднего бизнеса, поскольку они часто идут на риск, не боясь при этом потерять финансовую выгоду. Тем самым они воплощают в жизнь проекты, которые изменят наш мир, ведь, зачастую, в маленьких коллективах и сплочённых командах рождаются самые гениальные идеи, которые потом перерастают в мировые корпорации, или покупаются ими же.

А существенное увеличение числа инновационных проектов, реализованных на территории нашей страны способно стать катализатором её устойчивого экономического роста. В эпоху быстрого развития новых технологий молодёжные проекты будут успешно функционировать, только применяя кардинально новые формы ведения бизнеса и получая финансирование уже на стадии новаторской идеи.

На данный момент нетрадиционные источники финансирования молодёжного бизнеса превалируют над традиционными, поскольку они позволяют сократить время процедуры поиска и получения финансирования, тем самым ускоряя превращение идеи в полноценный продукт или услугу и увеличивая количество инновационных проектов, столь важных для экономики нашей страны.

А к традиционным источникам миллениалы практически не обращаются, поскольку государственная система поддержки инновационной деятельности только набирает свои обороты, но вложения времени и сил редко окупаются деньгами.

Таким образом, актуальность научной статьи не вызывает сомнения, поскольку в ней рассматриваются сильные и слабые стороны источников финансирования молодых проектов и приводятся пути решения основных проблем каждого из них, что необходимо для роста перспектив инновационного молодёжного предпринимательства нашей страны на современном этапе его развития.

В данный момент Россия переходит на модель развития инновационного типа, стержнем которой являются позитивное отношение и активное использование инноваций как бизнесом, так и государством, развитием наукоёмких производств и широкому проведению исследований и разработок. Главной проблемой со стороны государства остается прогнозирование тенденций развития экономики, так как существует риск устаревания той или иной технологии до их претворения в жизнь, но оно пытается устранить этот недостаток путём открытия множества центров коллективного пользования, центров трансферта технологий, бизнес-инкубаторов. Активно поддерживаются наукограды, технико-внедренческие особые экономические зоны и формируются инновационные инфраструктуры в ВУЗах страны, в соответствии со «Стратегией инновационного развития Российской Федерации до 2020 года». Данные инфраструктуры играют определяющую роль в развитии стартапов, так как они помогают молодым предприятиям реализовать свой потенциал на рынке. Но чем же конкретно они помогают? Бизнес-инкубаторы предоставляют на льготных условиях помещения и оборудования, помогают в бухгалтерских, правовых и финансовых вопросах, помогают распланировать цикл работы компании, а также полностью подготовить предпринимателя и его проект к самостоятельному функционированию на рынке. Программа бизнес-акселератора идентична программе бизнес-инкубатора, но с более коротким сроком реализации, чтобы инновационный проект не успел морально устареть. Через венчурные фонды государство обычно стимулирует венчурные инвестиции в проекты высокотехнологичного сектора экономики, а фонд «Сколково» предоставляет крупные гранты на реализацию социально-значимых проектов. Видим, что государство оказывает молодым проектам комплексную поддержку, но всё же, количество резидентов государственных институтов поддержки на данный момент не слишком велико, поскольку иначе это было бы очень затратным для бюджета, так как после участия не все проекты становятся успешными, а также такая форма поддержки всё же не является формой финансирования. И выживаемость стартапов после участия в данных формах поддержки крайне мала (порядка 27%). Так происходит, потому как сами организаторы стартап-проекта делегируют большое количество полномочий кураторам технопарков или бизнес-инкубаторов, таким образом упуская ценную часть предпринимательского опыта, который нельзя подчерпнуть из книг и в дальнейшем его не достает в управлении проектом.

Именно источники финансирования делятся на традиционные и нетрадиционные. Для крупного бизнеса, обычно, из-за его авторитетности, кредитоспособности и платёжеспособности доступны любые источники, приведённые выше, чего нельзя сказать про молодой малый бизнес, кредитная история которого либо не блистательна, либо отсутствует.

К традиционным источникам финансирования относятся:

1. Friend Money

Это собственные средства идейного основателя проекта, займы у друзей или родственников. Довольно простой способ, который не требует обращения в какие-либо органы, о бизнес-идее никто не знает и не реализует её раньше, чем тот, кто ищет финансирование. Но обычно те, кто вкладывают собственные средства, вкладывают их до последней копейки, так как увлечены идеей проекта и хотят успеха от него, но по данным исследований РБК 90% стартапов гибнут в так называемой «Долине смерти» - это период от момента старта проекта до самоокупаемости, поэтому риск потерять большую сумму средств очень велик. Что касается и займов у друзей или родственников, они не вовлечены в проект так, как его создатель, поэтому создатель ещё может пережить потерю средств, а вот с близкими отношения могут окончательно испортиться.

2. Государственные программы и гранты

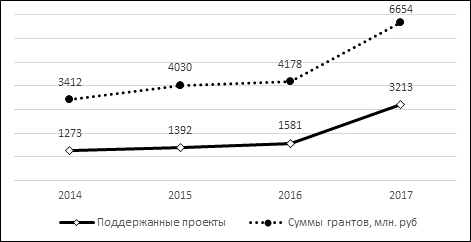

Для молодых предпринимателей данный вид финансирования очень удобен, потому как достаточно идеи проекта, проработанной в виде презентации, для того, чтобы подать заявку на грант, причём гранты от государства существуют как на уровне муниципалитетов, так и на уровне регионов и региональных центров. Самые крупные гранты ежегодно выдаются Фондом Президентских грантов. Ниже приведена статистика прироста выданных сумм и количества проектов по годам:

Рисунок 1. Статистика Фонда Президентских грантов

Но у этой формы финансирования есть существенный недостаток - от создателей проекта его представление требует определённых знаний в области бизнес-моделирования, планирования, составления отчётности, так как без сильной бизнес-модели грант не получить, а не у всех стартапов, к примеру (в сфере медицины или инженерии) есть чётко проработанный бизнес-план и экономист в команде. Также основными сферами поддержки являются охрана здоровья граждан, социальная поддержка, образование, сохранение исторического наследия и искусство. Именно инновационных и прорывных проектов в списке крайне мало.

3. Банковское кредитование

В современных условиях малым инновационным стартапам практически невозможно получить кредит на старт бизнеса, поскольку кредиты обычно выдаются уже существующим проектам на срок не более трёх лет, либо требуется серьёзное залоговое обеспечение, что связано с огромными рисками для предпринимателей. А процесс обоснования суммы кредита является организационно сложным (вне зависимости от её величины) и длительным, относительно предоставления других банковских продуктов.

4. Лизинг

Этот способ финансирования не прижился в России, так как в нашей стране практически отсутствуют крупные лизинговые компании, которые готовы осуществлять финансовое посредничество малому и среднему инновационному бизнесу, а сотрудничают только с крупными и проверенными, поскольку очень сложно оценить эффективность инвестирования в тот или иной стартап, а именно от эффективности и зависит финансовое благополучие лизинговых компаний.

А к нетрадиционным источникам финансирования относятся:

1. Бизнес-ангелы

Это очень эффективный метод инвестирования на начальных стадиях, поскольку молодой предприниматель получает не только финансовую помощь, но и поддержку от опытных предпринимателей, которые готовы делиться своим опытом и связями.

По данным Организации экономического сотрудничества и развития(ОЭСР), в развитых странах суммарный объем вложений «бизнес-ангелов» в стартапы превышает объем вложений венчурных фондов. Каждый год Портал Firrma.ru при поддержке Российской венчурной компании (РВК) и Национальной ассоциации бизнес-ангелов (НАБА) представляет рейтинг самых крупных бизнес-ангелов. Исходя из анализа данных на конец 2016 года, самым крупным инвестором стал Александр Румянцев – 11 подтверждённых сделок со средним чеков в 1-2 млн. руб. Из 250 публичных сделок в 2016 году были персонализированы только 105 и их средний чек составлял 14,35 млн. рублей. Основными трендами данного рынка стали рост количества сделок на 30% и создание «старыми» бизнес-ангелами собственных фондов, а почти половина участников рейтинга этого года – новые люди. Растёт количество организаций бизнес-ангелов, к примеру, НАБА, Venture Club, Клуб инвесторов МШУ «Сколково», SmartHub, StartTrack, Altair Club, но склонность к открытости информации о сделках не увеличивается, следовательно, стартаперам до сих пор сложно понять, будет ли перспективен их проект для вложений среди ангелов. Основными сферами интересов бизнес-ангелов были технологичные стартапы, IT, marketplaces, Smart data, биткойн, VR и AR, p2p в разных сферах, e-learning, health care, mobile ads, Промтех, медицинские проекты, искусственный интеллект и многие другие, но тенденция ясна – ангелы вкладываются только в те технологии, которые считают перспективными для себя, и которые могут не удовлетворять критериям будущей инновационной экономики РФ.

2. Венчурное финансирование

Это долгосрочные, т.е. от 3 до 7 лет, высоко рисковые инвестиции частного

капитала в акционерный капитал начинающих малых высокотехнологичных и перспективных предприятий (стартапов), с целью получения прибыли от прироста стоимости вложенных средств в будущем (получение части прибыли и владение долей в капитале) Обычно такие начинающие предприятия ориентированы на разработку и производство наукоемких продуктов. Венчурные инвестиции обычно осуществляются в сфере инноваций, так как именно инновации обеспечивают высокую скорость развития стартапа и, соответственно, высокую доходность.

Существует два вида инвестистиционных фондов, которые взаимодействуют с молодыми компаниями: Ре-фонды и VC-фонды. Если РЕ-фонды инвестируют в компании вне зависимости от этапа их жизненного цикла, и венчурное инвестирование для них является одним из направлений деятельности, то VC-фонды специализируются только на инвестировании во вновь созданные компании или компании, находящиеся на ранних стадиях своего развития. Плюсы данной формы заключаются в простоте получения большой суммы на нужды проекта, проверке жизнеспособности идеи, поскольку венчурных инвесторов, вкладывающихся в успешный проект, как правило, больше 5000, обход консерватизма традиционных методов. Также, поскольку это инвестирование в основной капитал, при крахе проекта предприниматель ничем не рискует, но с другой стороны, при успешности проекта, почти вся прибыль будет уходить венчурным инвесторам, также они имеют право влиять на управленческие решения и судьбу проекта, и часто это влияние заключается лишь в увеличении собственных выплат, что очень мешает превращению молодого стартапа в крупный проект.

3. Краудфандинг

Обычно данный механизм реализуется на интернет-площадках, где компании-реципиенты размещают информацию о своём стартапе. Инвесторы(доноры), которыми выступают частные лица (90% - физические), ознакомившись с проектами, принимают инвестиционные решения. Краудфандинг позволяет привлекать необходимые денежные средства без участия структур финансового рынка, что намного упрощает данную процедуру. Метод народного финансирования позволяет решить следующие вопросы: быстро привлечь деньги, причём инвестировать можно маленькими суммами, увеличить демократичность процесса, так как не привлекаются большие финансовые структуры, такие как биржи, инвестиционные фонды, банки, проанализировать спрос на предполагаемый продукт на рынке, охватить новых потенциальных покупателей за короткий срок, проинформировать большое количество людей о новом продукте по всему миру с минимальными затратами. По данным портала incrussia.ru в 2016 году рынок краудфандинга в России можно оценить в 2 млрд. рублей. Главной отличительной особенностью краудфандинга перед венчуром, является то, что народное финансирование помогает сохранить права полного контроля над процессом за предпринимателем. Несомненно, хорошая венчурная инвестиция дает немало преимуществ, однако, при этом компания рассматривается, как продукт, обязанный принести прибыль. Краудфандинг основан на принципе общности и создает атмосферу дружеской финансовой поддержки.

Таким образом рассмотрены сильные и слабые стороны источников финансирования молодёжных инновационных проектов, на основе проанализированных данных можно сделать следующие выводы:

1.Friend Money можно использовать только если это абсолютно свободные средства, альтернативного применения которым нет.

2.Для подачи заявки на Государственные программы и гранты нужно собрать команду профессионалов, вместе с которой вы обоснуете полезность вашего проекта для экономики страны в целом, не имея за спиной социальной или иной мотивации, напрямую связанной с улучшением качества жизнь людей (ваша связь является косвенной). А государство со своей стороны должно уделять больше внимания «локомотиву экономического роста и развития страны».

3.Для того, чтобы воспользоваться банковским кредитованием, нужно вложиться в качественный бизнес-план, написанный профессионалами, которые смогут продемонстрировать реальную ситуацию, которая ожидает проект на рынке. Если она даже по самому худшему сценарию вероятности наступления экономической эффективности через 3 года будет положительной, то нужно сделать прототип вашего товара или услуги и смело обращаться в любые банковские институты. Банковская система же должна всячески помогать стартаперам, путём упрощения условий по займу и помощи в составлении обоснованной заявки на кредит.

4.У лизинговых компаний выгодно брать не те средства производства, без которых проекту не обойтись, а чуть менее необходимые, и уже после того, как было получено финансирование один или другим источником. То есть данный способ финансирования стартапа существует только в комбинации с другими. Лизинговые компании должны приобретать чуть менее дорогостоящее оборудование, а возможно, даже оборотные средства.

5.Для получения финансирования от бизнес-ангела необходимо активно участвовать в мероприятиях по тематике вашего проекта, так как все проекты, к которым они прикладывают свою руку – это личные связи. Поэтому рынку бизнес-ангелов необходимо стать более открытым, чтобы все молодые инноваторы имели возможность прочесть об интересах того или иного человека и на каких мероприятиях с ним можно познакомиться.

6.Для венчурного финансирования необходимо чёткое обоснование идеи и готовность к её реализации. Рынку венчурных инвестиций, конечно, необходимо расширение посредством участия крупных компаний в его деятельности, поскольку на данный момент на нём лишь несколько крупных фондов, а, следовательно, ограниченное количество проектов может гипотетически быть реализовано.

7.Для краудфандинга необходимо продемонстрировать людям, что вы горите идеей своего проекта и хотите изменить мир в лучшую сторону, а не просто заработать определённую сумму. Со стороны государства же необходимо усилить законодательное регулирование данного рынка. Также СМИ должны помогать в информационном освещении крупных проектов, представленных на платформах, поскольку пока что по опросу, проведённому РБК, о краудфандинге из 100 людей слышало только 5.

В итоге для того, чтобы молодые инновационные предприятия двигали нашу экономику вперёд, государство должно акцентировать внимание на создании комплекса взаимосвязанных институтов, таких как: институт интеллектуальной собственности, корпоративной ответственности сторон, государства, бизнеса, инвесторов, законодательной, банковской, образовательной и других систем, которые будут готовы к применению новых научных методов и технологий в реализации того или иного процесса с учётом национальных особенностей и менталитета населения, будут иметь доступную информацию в открытом доступе для любого заинтересованного пользователя и всячески оказывать поддержку молодым и активным миллениалам.