О ТРАНСФОРМАЦИИ РОССИЙСКОГО РЫНКА СТРАХОВАНИЯ ЖИЗНИ

Конференция: CCCXXIII Студенческая международная научно-практическая конференция «Молодежный научный форум»

Секция: Экономика

CCCXXIII Студенческая международная научно-практическая конференция «Молодежный научный форум»

О ТРАНСФОРМАЦИИ РОССИЙСКОГО РЫНКА СТРАХОВАНИЯ ЖИЗНИ

Страхование жизни, выступая неотъемлемым элементом финансовой системы, выполняет двоякую функцию: с одной стороны, оно обеспечивает социальную защиту населения, а с другой – аккумулирует долгосрочные инвестиционные ресурсы для экономики. В научной литературе подчеркивается, что развитие данного сегмента является индикатором зрелости национального страхового рынка и уровня финансовой грамотности населения [1]. Страхование жизни представляет собой комплексную услугу, сочетающую рисковую и сберегательную составляющие. К основным видам страхования жизни в России относятся:

- Накопительное страхование жизни (НСЖ) – программа сбережения с защитой на случай смерти или дожития. При регулярных взносах клиент получает накопленную сумму с доходом.

- Инвестиционное страхование жизни (ИСЖ) – инвестиционный продукт, где доход зависит от выбранных финансовых инструментов при минимальной гарантии сохранения средств [2].

- Кредитное страхование жизни – защита заёмщика и банка: страховка погашает кредит при смерти или утрате трудоспособности.

Правовой фундамент деятельности субъектов рынка страхования жизни заложен в Законе РФ от 27.11.1992 № 4015-1 «Об организации страхового дела в Российской Федерации» [3]. Важным этапом в развитии отрасли стало принятие Федерального закона Федеральный закон "О гарантировании прав по договорам страхования жизни" от 26.12.2024 N 477-ФЗ, который вводит с 1 января 2027 года систему гарантирования выплат по договорам страхования жизни, аналогичную системе страхования вкладов. Данная мера призвана повысить доверие населения к долгосрочным сбережениям через страховые механизмы.

По итогам 2024 года российский рынок страхования продемонстрировал беспрецедентные темпы роста. Совокупный объем страховых премий увеличился на 62,8% по сравнению с 2023 годом, достигнув 3,72 трлн рублей (рис. 1). Основным драйвером этого роста выступил сегмент страхования жизни, который увеличился на 162,3%, составив 2,03 трлн рублей.

Рисунок 1. Динамика страхового рынка [4]

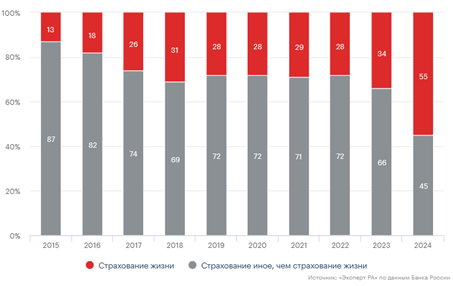

В результате доля страхования жизни в совокупных страховых премиях впервые в истории превысила половину рынка, поднявшись с 34% в 2023 году до 55% в 2024 году – рис. 2. Рекордные показатели были зафиксированы в сегментах некредитного страхования жизни – НСЖ и ИСЖ. Объем премий по НСЖ в 2024 году вырос более чем в 4 раза (г/г), достигнув 1,45 трлн рублей [5]. Столь значительный рост был обусловлен, в первую очередь, популяризацией краткосрочных продуктов (со сроком до 1 года), доля которых в структуре взносов НСЖ выросла с 11% в 2023 году до 44% в 2024 году [5]. Данные продукты, предлагая фиксированную доходность, сопоставимую со ставками по банковским депозитам, стали для страховщиков инструментом конкурентной борьбы за сбережения населения в условиях повышения ключевой ставки Банка России.

Рисунок 2. Динамика структуры страхового рынка [4]

Сборы по ИСЖ увеличились в 2,5 раза (г/г), до 501,8 млрд рублей [5]. Росту способствовало заключение договоров с высокой единовременной премией, а также продвижение продуктов для массового потребителя. При этом более 85% взносов пришлось на договоры с минимальной защитой капитала (менее 5% от уплаченной премии), что свидетельствует о доминировании инвестиционной мотивации над рисково-страховой.

В отличие от некредитных сегментов, КСЖ продемонстрировало резкое сокращение на 62,8% (г/г), до 76,3 млрд рублей [4]. Снижение обусловлено переходом банков на коллективные схемы страхования, включением страхового риска непосредственно в кредитный договор, а также сокращением объемов ипотечного кредитования.

Доминирующим каналом продаж продуктов НСЖ и ИСЖ остаются кредитные организации. Доля банковского канала в совокупных страховых премиях выросла за год на 20 п.п., достигнув 54,3%. При этом совокупное вознаграждение посредников снизилось на 6,3%, а его доля во взносах сократилась вдвое – до 12,2% [5]. Это связано со структурным сдвигом в пользу некредитного страхования жизни, которое реализуется через банки с меньшими комиссиями по сравнению с кредитным страхованием.

Перспективы развития рынка в 2025 году, по оценкам агентства «Эксперт РА», будут определяться динамикой процентных ставок. В случае сохранения высокой доходности продолжится рост краткосрочных продуктов НСЖ. При стабилизации ставок и снижении макроэкономической неопределенности можно ожидать «удлинения» продуктов и перехода к более устойчивой модели роста, основанной на классическом долгосрочном страховании жизни и новых продуктах, таких как ДСЖ.

Таким образом, 2024 год стал переломным для российского рынка страхования жизни, который не только продемонстрировал количественный рывок, но и столкнулся с качественными вызовами, связанными с трансформацией своей бизнес-модели в условиях новой макроэкономической реальности.