Эффективность внедрения цифровых технологий в традиционную модель коммерческих банков

Секция: Экономика

XXIII Студенческая международная научно-практическая конференция «Общественные и экономические науки. Студенческий научный форум»

Эффективность внедрения цифровых технологий в традиционную модель коммерческих банков

Банковская система является отражением экономики любого государства, мощь и эффективность функционирования национальной экономической системы неразрывно связана с эффективностью функционирования банковской системы. Цифровизация разных областей функционирования финансовых рынков, развитие системы безналичных платежей и расчетов, доступность интернета, переход традиционных банковских услуг в онлайн привели к трансформации традиционной модели работы коммерческих банков. В условиях цифровой трансформации экономики и ужесточения регулирования со стороны Центрального банка особую актуальность приобретает анализ влияния цифровых технологий на эффективность работы банка.

За последние пять лет отрасль финансовых технологий стала развиваться значительными темпами. Россия является одним из мировых лидеров по проникновению услуг финтех с уровнем 82%, значительно превысив общемировой показатель и пропустив вперед только Китай и Индию. По сравнению с 2017 годом индекс вырос практически в два раза. В 2019 г., по прогнозам аналитиков, объем финтех-рынка может вырасти до 60 млрд руб. (+11%), а в 2020 г. – до 65 млрд руб. (+8%).

Развитие финансового и банковского сектора экономики осуществляется в направлении цифровизации, банковское обслуживание, маркетинг, реализация банковских продуктов переходит в цифровую среду. Цифровые технологии меняют и внешние и внутренние коммуникации коммерческого банка. В центре внимания находится клиент, развивают каналы обслуживания и персонализируют клиентские предложения.

Для проведения эффективной цифровизации необходима смена бизнес-процессов кредитной организации, реформирование инфраструктуры, формирование у сотрудников новых компетенций, значительные финансовые ресурсы.

Основным источником финансирования финтех-проектов в банковском секторе является венчурный капитал, его доля в общем объеме финансирования составляет свыше 70%, по оценке McKinsey. Кроме того, можно выделить такие традиционные инструменты привлечения капитала, как сделки слияния и поглощения, а также прямые инвестиции и альтернативные, например, краудфандинг, краудинвестинг, P2B-кредитование, онлайн-факторинг. По оценкам KPMG, в 2018 г. финтех стартапы привлекли от частных инвесторов со всего мира рекордный размер средств – свыше 100 млрд. долл.

В настоящее время осуществляется переход от традиционного банкинга и оказания банковских услуг посредством посещения клиентами офисов банка к цифровому банкингу. В моделях, основанных на традиционном банкинге, увеличивается доля цифрового контента. Любая банковская стратегия уже сейчас включает использование цифровых технологий. В моделях, основанных на цифровом банкинге, используются и с очень высокой степенью вероятности будут использоваться в будущем элементы традиционного банкинга.

Сохранится функционал консультирования и проведения отдельных операций для различных категорий граждан (людей, впервые открывающих банковский вклад или получающих первый кредит; пенсионеров и граждан, испытывающих проблемы с использованием электронных устройств; состоятельных клиентов и др.).

С развитием мобильного и цифрового контента общения традиционные форматы оказания банковских услуг перестают удовлетворять потребностям большинства клиентов. В самом общем виде для клиентов теперь главное - простота, безопасность и скорость банковских операций, возможность их осуществления в режиме «24x7», получение не только банковских, но и других услуг с помощью единого интерфейса. Цифровая эпоха в принципе делает возможным, чтобы любое устройство, оснащенное микрочипом, могло производить транзакции в режиме реального времени и практически бесплатно. Постепенно будут уходить и уже уходят в прошлое линейки банковских продуктов, и их место занимают компоненты в виде приложений. Клиент складывает их в соответствии со своими потребностями. Мейнстримом маркетинговых стратегий банков в цифровую эпоху становится массовая кастомизация услуг, основанная на анализе больших данных (Big Data) и использовании возможностей искусственного интеллекта [2].

При этом основными ориентирами работы банков служат:

1. Цифровая трансформация банковского сектора. По уровню и темпам продвижения цифровых технологий банковский и финансовый сектор входит в число лидирующих отраслей.

2. Биометрическая идентификация граждан для целей предоставления банковских услуг. Для снижения затрат банков на внедрение процесса в работу актуальным является использование облачных решений по обеспечению информационной безопасности при работе с биометрическими данными граждан.

3. Инновационная активность банков, дающая возможность переориентировать свою деятельность в условиях санкционного давления с минимально затратными технологиями.

4. Банкострахование. По оценкам экспертов размер инвестиций в данный сектор составляет 6 млрд. долларов США, 80% заключенных сделок осуществляется венчурными фондами.

5. Платежи и переводы. Это направление является основным направлением цифровизации и направлено на удовлетворение потребностей физических лиц в расчетах в рамках, прежде всего, быстрых платежей и расчетов. На начальном этапе внедрения проекта системы быстрых платежей переводы денежных средств были представлены следующими видами:

- С2С - транзакции между двумя физическими лицами,

- Me2Me - транзакции физического лица между собственными банковскими счетами, открытыми в разных кредитных организациях.

На втором этапе планируется использовать:

- C2B/C2G - транзакции физических лиц, получателями которых являются юридические лица за товары и услуги, платежи по налогам и сборам, оплата штрафов, транспортных и коммунальных услуг,

- B2C - возврат денежных средств физическим лицам от юридических лиц,

- B2B - транзакции, осуществляемые между юридическим лицами-индивидуальными предпринимателями (рисунок 1).

Рисунок 1. Этапы внедрения системы быстрых платежей в России [8]

6. Развитие банковских групп и банковских холдингов. Данное направление рассматривается как положительный процесс, способствующий повышению эффективности банковского сектора, его конкурентоспособности. Доводом этого постулата служит возможность крупных объединений, банковских холдингов и групп выходить на международные кредитно-финансовые рынки. [4]

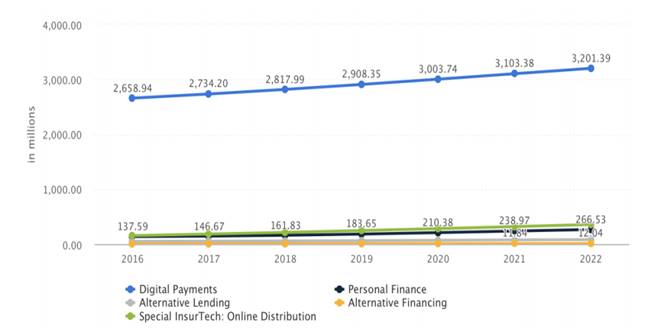

Для иллюстрации направлений развития цифровизации, указанных выше рассмотрим динамку финтех индустрии и объемы сделок. На рисунке 2 представлены объемы средств по всем сделкам крупнейших секторов финтеха.

Рисунок 2. Объемы средств по всем сделкам крупнейших секторов финтеха [3]

Представленные показатели свидетельствуют об увеличении транзакций во всех секторах финтеха, крупнейшим является сектор цифровых платежей и переводов, так как ими пользуются более половины взрослого населения мира.

Однако, наиболее высокие показатели темпов роста показывает отрасль «Личных финансов (Personalfinance), рост составил с 149,848 млн. долл. до 606,334 млн. долл. за 2 года, то есть более 400%. Стоит сделать вывод о том, что рынок Р2Р денежных переводов является одним из наиболее быстроразвивающихся и перспективных. Рассмотрим количество пользователей в каждом финтех секторе на рисунке 3.

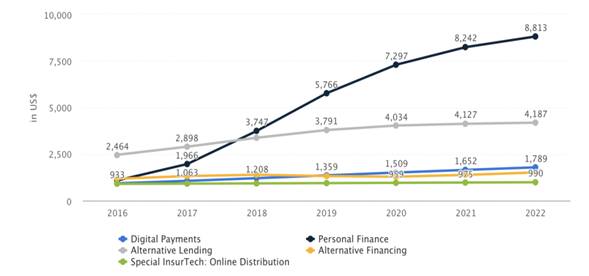

Рисунок 3. Количество пользователей в финтех секторах, млн. чел [7]

Как показано на рисунке 3 отмечается стабильность притока пользователей в каждом сегменте финтеха. Для получения комплексной картины проанализируем объем транзакций на одного пользователя на рисунке 4. При анализе размера сделки на одного пользователя можно сказать, что наиболее стабильным является сервис InsurTech, сектор цифровых платежей характеризуется ростом в 20% в 2018 году, наиболее стремительное развитие получил сегмент персональных финансов и Р2Р переводов.

Рисунок 4. Средний годовой объем сделок на 1 пользователя [7]

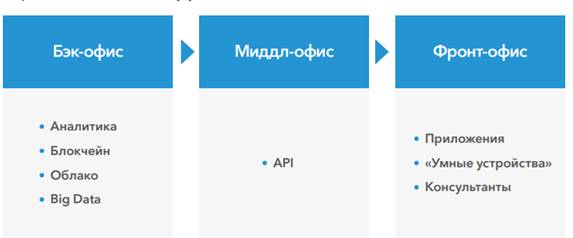

Трансформация традиционных банков в банки будущего с учетом вышеуказанных тенденций может осуществляться длительный период времени, который будет определяться предпочтениями потребителей финансовых услуг и их цифровой грамотностью, уровнем защиты финансовых активов и информации от несанкционированного доступа, состоянием конкурентной и регуляторной среды. Открытый банкинг основан на работе с мобильными приложениями, цифровыми технологиями дистанционного доступа и аналитикой.

Рисунок 5. Принципиальная схема банка будущего

Ключевое значение в обеспечении лояльности клиентов приобретает новый формат их коммуникации с поставщиками финансовых услуг. Помимо персонализации предложений важным фактором становится омниканальность обслуживания. Она предполагает не просто коммуникацию с клиентом по различным каналам, а интеграцию этих каналов в единую систему. С течением времени это позволит перейти от цепочек цифровых сервисов к «цифровым банкам» и сервисным «цифровым фабрикам».

Цифровой банк будет предоставлять большую часть продуктов и услуг в цифровом формате. При этом его клиенты в повседневной жизни также используют цифровые каналы доступа к услугам банка. Инфраструктура банка будет оптимизирована для осуществления цифрового взаимодействия в режиме реального времени, внутренняя культура предполагает значительную скорость изменения в использовании цифровых технологий [5].

Необходимость перехода к цифровым форматам определяется не только желанием повысить операционную эффективность, хотя это само по себе служит важным фактором межбанковской конкуренции. Не менее важным, особенно для крупных банков, является растущее конкурентное давление со стороны финтех-компаний, начиная от финтех-карликов (стартапы) и заканчивая финтех-гигантами (Big Tech в лице Apple, Facebook, Alibaba, Amazon и др.), которые берут на себя часть функций банковского обслуживания. В основном это касается проведения платежей, частично - кредитования и инвестиционного консультирования.

В ТОП-10 российских кредитных организаций, наиболее подготовленных к цифровизации и интеграции финансовых технологий, вошли: Тинькофф Банк, Сбербанк России, Альфа-Банк, Райффайзенбанк, АК Барс, Росбанк, ВТБ, Банк Русский Стандарт, Банк «СанктПетербург» и Банк Уралсиб. По мнению исследователей, именно сегодняшние лидеры технологической трансформации финансового бизнеса в перспективе 2–3 лет изменят расстановку сил в банковском сегменте и будут конкурировать за новый объем российского финансового рынка.

Одновременно кредитные организации занимаются поиском и выкупом перспективных финтех-стартапов или создают собственные финтех-проекты, не считая развитие финтех-компаний угрозой для своего бизнеса. В 2018 г. Сбербанк инвестировал в систему искусственного интеллекта VisionLabs. Кроме того, финансовые холдинги, банки, страховщики запускают собственные акселераторы и инкубаторы финтех-стартапов. Так, «Хоум Кредит», «Ак Барс» совместно с другими участниками финансового рынка и международной платежной системой MasterCard создали первый в РФ отраслевой финтех-акселератор «ФинтехЛаб». Сбербанк совместно с 500 Startups24 запустили уже несколько международных акселерационных программ для российских стартапов.

Крупнейший необанк Тинькофф Банк запустил собственную школу разработки и аналитики в сфере финтеха – TinkoffFintechSchool. Банк ВТБ в рамках второго набора корпоративного акселератора для технологических компаний, организованного совместно с ФРИИ, приступил к реализации 12 пилотных проектов со стартапами. А международная платежная система Visa совместно с технопарком «Сколково» намеревается в ближайшем будущем провести российский этап международного конкурса инновационных идей VisaEverywhereInitiative. В сотрудничестве со «Сколково» Visa планирует увеличить масштаб конкурса, создать непрерывную программу инновационного развития, а также привлечь к участию больше технологических предпринимателей и партнеров из банковской сферы и ритейла.

В настоящее время глобальный рынок технологических решений для финансовой сферы является одним из самых быстрорастущих в мире. Это означает, что проекты, которые вчера казались совершенно фантастическими, уже сегодня могут находиться в стадии финального тестирования или даже быть запущены в эксплуатацию. Ключевые факторы, влияющие на развитие индустрии отображены в табл. 1.

Таблица 1.

Основные драйверы и барьеры роста финтех-индустрии в мире в сфере цифровых транзакций [6]

|

Драйверы |

Барьеры |

|

Наличие развитой цифровой и «традиционной» финансовой инфраструктуры, на базе которой легко реализовывать инновационные проекты; Наличие квалифицированных и креативных кадров способных генерировать новые решения. Наличие благоприятных условий для «притока мозгов» из других стран; Лояльность пользователей (физ- и юрлица) к «нетрадиционным» финансовым сервисам, включая краеугольные unbanked- и underbanked-сегменты; Высокий интерес инвесторов к инновационным финтех-проектам. Характерно для прозрачных условно развитых рынков; Эффективное государственное регулирование, способствующее развитию финтех-проектов |

Неразвитая или неравномерно развитая цифровая и финансовая инфраструктура; Дефицит квалифицированных кадров; Низкий уровень технологической и финансовой грамотности населения; Низкий уровень доверия населения к финансовым технологиям. Склонность к консервативным форматам финансового обслуживания; Рост киберугроз и активная борьба с киберпреступниками; Непрозрачность рынков, вследствие чего высокие риски для локальных и зарубежных инвесторов; Недостаточно оперативное совершенствование нормативно-правового регулирования в сфере финансовых технологии |

Определенно, финтех-услуги стали популярными в мире, превратившись в массовый тренд на всех изученных нами рынках. В работе банков будущего будет осуществлен переход к широкому использованию технологий распределенного реестра (distributed ledger technology). Наиболее распространенная из них - блокчейн, который представляет собой криптографически безопасный, децентрализованный и распределенный реестр.

С использованием цифровизации в традиционных моделях банков появляются новые возможности, например сокращение операционных издержек, повышение эффективности оказания банковских услуг, переход на новые сегменты рынка, инновационное использование данных в маркетинге и риск-менеджменте. К новым сегментам будет относится, прежде всего, молодое поколение бизнесменов, желающих получать банковские услуги мгновенно, не посещая отделений банка. Малому и среднему бизнесу необходим «карманный» банк для решения традиционных задач (открытие банковского счета, дистанционное банковское обслуживание, получение наличности по корпоративным картам, управление счетом). Необходимо дистанционное подписание документов, размещение депозитов, конвертация валюты, электронная переписка с банком, уведомление партнеров о платежах, заказ документов и другое. К новым сегментам в условиях цифровизации относятся также лица с ограниченными возможностями, у которых нет возможности посещать отделения бака.

Однако, для поддержания эффективности работы банка в условиях цифровой трансформации не следует полностью отказываться от традиционной модели работы. Необходимо помнить, что есть сегмент клиентов, которым удобно использовать традиционные каналы обслуживания и пользоваться услугами банка в режиме офлайн или клиенты с низким уровнем финансовой грамотности.

Таким образом, можно сказать, что функционирование банка будущего основывается на использовании цифровых технологий с высокой степенью персонализации услуг и комплексном обслуживании клиентов в рамках высокоскоростного безопасного банкинга. Однако, для эффективного использования цифровых технологий коммерческий банк должен совмещать достижения цифровизации с элементами традиционного банкинга.